こちらの「住宅ローン控除(減税)ガイド」では、住宅借入金等特別控除の仕組みについて、詳しくまとめています。

住宅ローン控除は、対象の住宅によって、適用条件や申請方法が異なりますが、順に読み進めていけば、全体像を理解できるようにまとめています。

税制や特例の変更で、一部内容が変わっている可能性もあります。

申告・納付する際は、「住宅ローン控除に関連する情報まとめ」を確認するか、納付先もしくは税理士など専門家に確認してください。

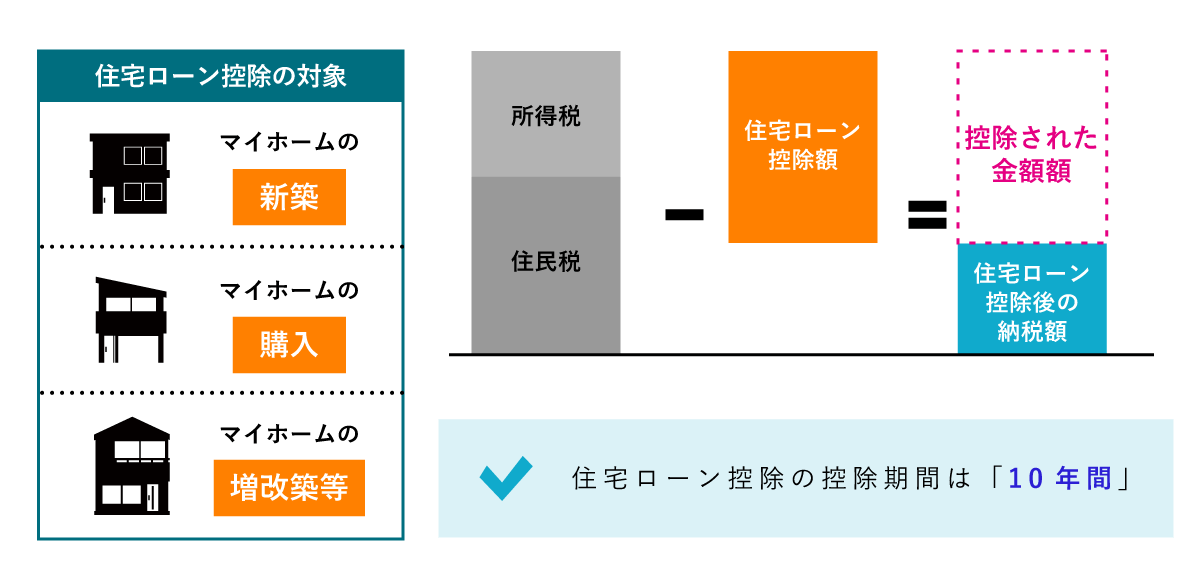

住宅ローン控除(減税)とは

住宅ローン控除(減税)とは、個人が住宅ローンを利用して、マイホームの新築・購入・増改築等をしたときに、『マイホームにかかった住宅ローンの年末残高を基に計算した金額を、所得税や住民税から控除できる制度』 のことです。

住宅ローン減税制度は、住宅ローンを利用して住宅を取得する場合に、取得者の金利負担の軽減を図るために設けられました。

正式には「住宅借入金等特別控除」「特定増改築等住宅借入金等特別控除」という名称で、住宅ローン控除や住宅ローン減税とも呼ばれます。

| 住宅借入金等特別控除 | マイホームの新築・購入・増改築等が対象 |

|---|---|

| 特定増改築等住宅借入金等特別控除 | マイホームのバリアフリー改修工事や省エネ改修工事、多世帯同居改修工事を含む増改築等が対象 |

「(特定増改築等)住宅借入金等特別控除」と記載されることもありますが、「住宅借入金等特別控除」と「特定増改築等住宅借入金等特別控除」を一緒に表したものです。

その他に関連する税額控除には、以下のようなものがありますので、適用条件や計算方法、最大控除額がまったく違います。

- 認定住宅新築等特別税額控除(投資型減税)

- 住宅特定改修特別税額控除(リフォームローン控除)

- 住宅耐震改修特別控除(投資型減税)

適用条件で似たようなものが多いため、勘違いしやすいですが、こちらについては、後ほど説明します。

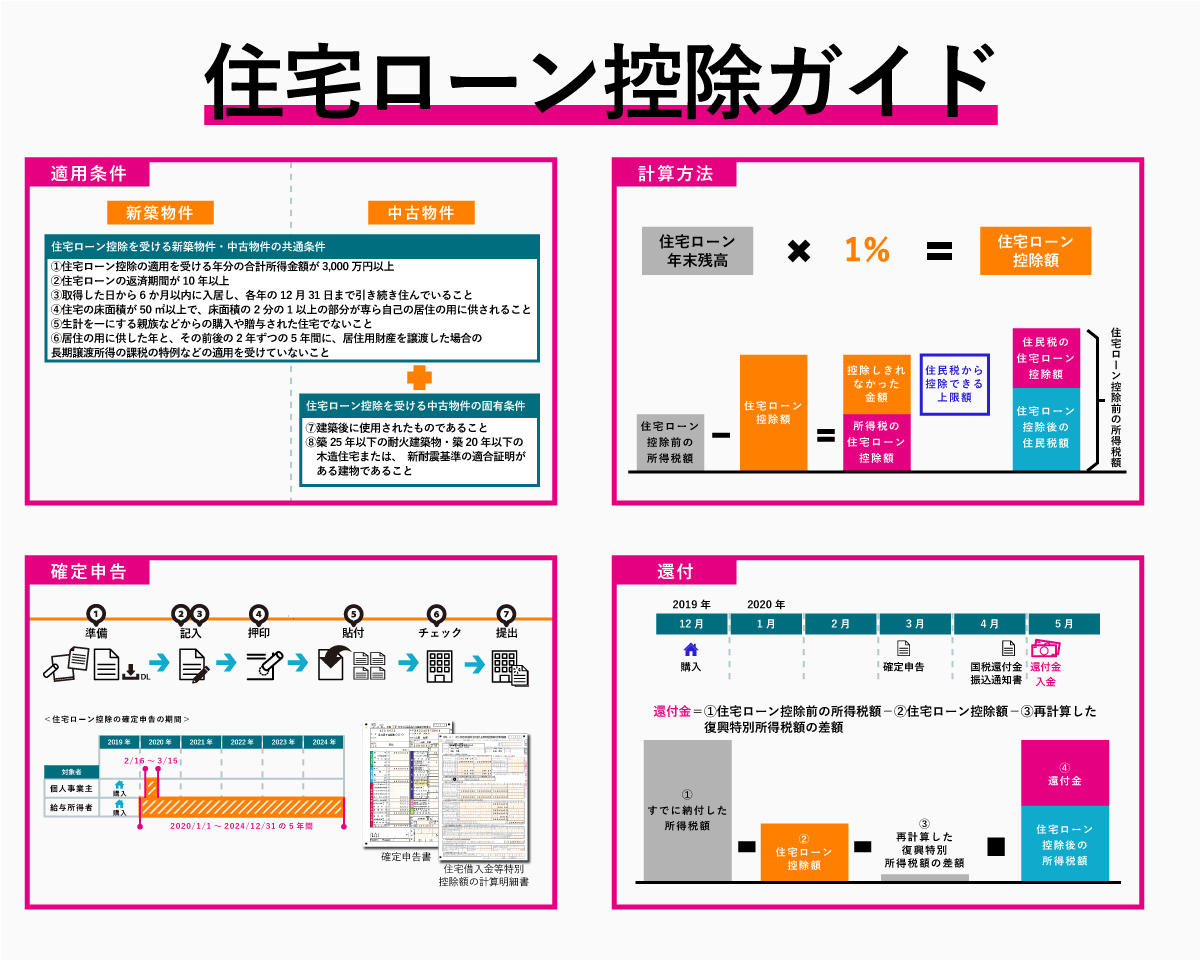

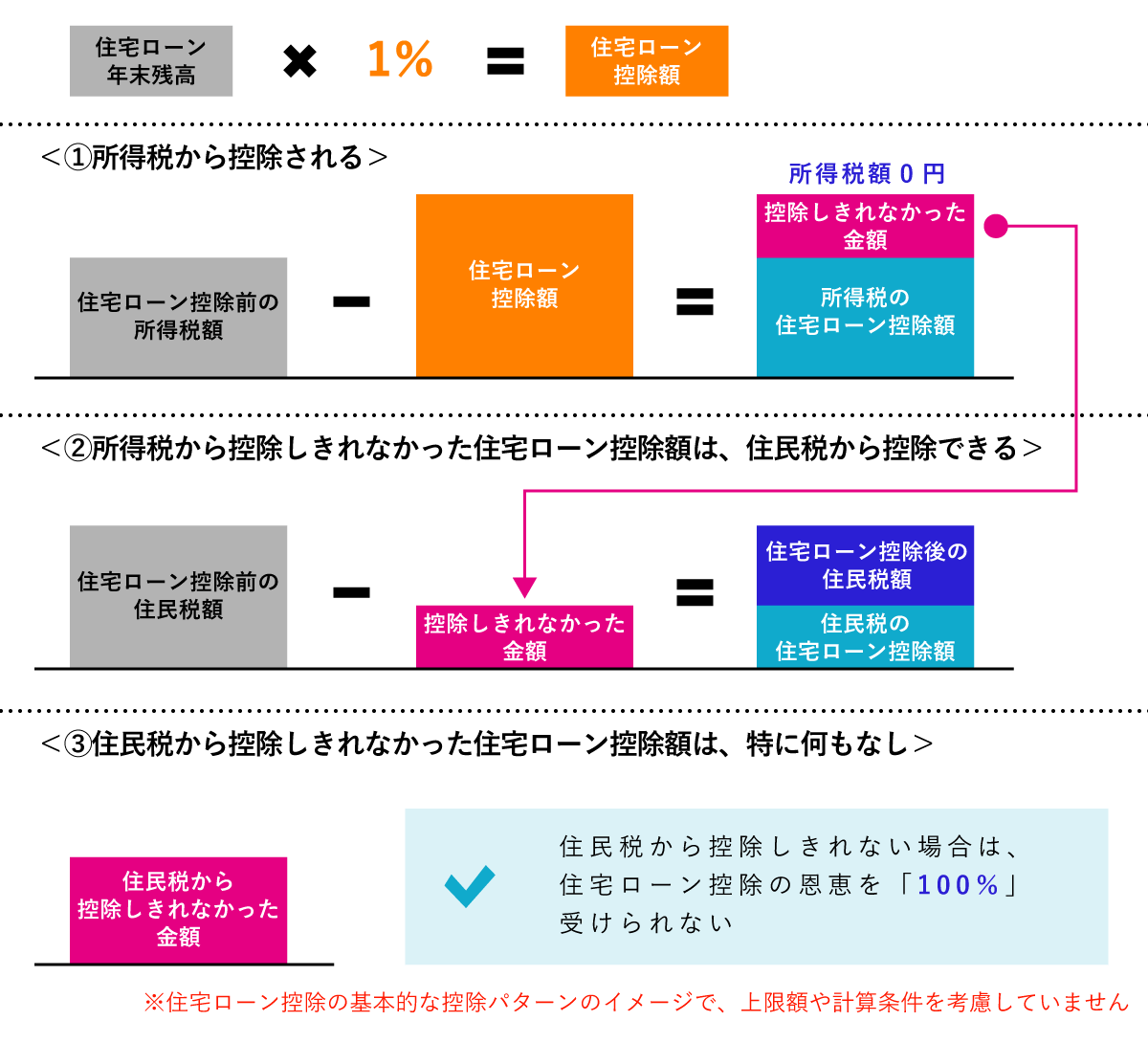

住宅ローン控除の基本的な控除パターン

まずは、住宅ローン控除でどのように減額されていくのか、イメージを掴みましょう。

住宅ローン控除の適用期間は「10年間」で、毎年の住宅ローン年末残高の1%が、所得税や住民税から控除されます。

たとえば、住宅ローン年末残高が3,200万円の住宅ローン控除額は、

です。

①所得税から控除される

住宅ローン控除は、まず所得税から減額されますので、所得税額が28万円の場合は、

で、所得税が全額控除されました。(計算事例では、復興特別所得税額を考慮していません)

つまり、その年に28万円納付しなければいけない所得税が、住宅ローン控除を受けると0円になります。

②所得税から控除しきれなかった住宅ローン控除額は、住民税から控除できる

事例では、控除しきれなかった控除額が「4万円」あります。

この控除しきれなかった4万円を、更に住民税から控除できるのが、住宅ローン控除の特徴です。

例えば、住民税が35万円の場合、所得税から控除しきれなかった4万円を差し引くと

が、住宅ローン控除後の住民税額となります。

つまり、翌年に35万円納付しなければいけない住民税が、住宅ローン控除を受けると31万円に減額されます。

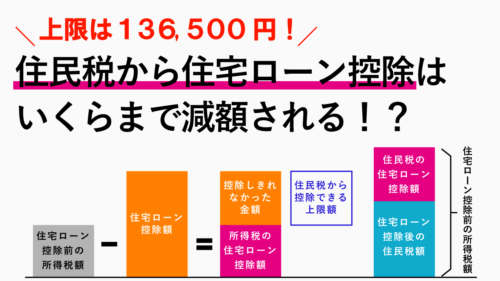

ただし、住民税から控除できる金額には、上限が設けられています。

住民税から減額される控除額の求め方や、差し引かれる時期については、以下で詳しくまとめていますので、あとで確認しましょう。

住宅ローン控除で減税される住民税は上限13万6500円まで!

- 住宅ローン控除(減税)とは

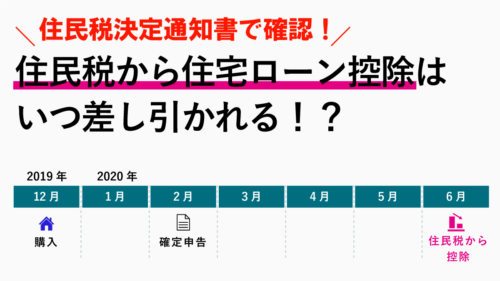

- 住宅ローン控除は翌年の住民税から控除される

- 住民税の住宅ローン控除には上限額がある

- 住民税から控除できる上限額の計算方法

いつから住宅ローン控除分が住民税から差し引かれる?

- いつから住民税から差し引かれるのか(給与所得者・個人事業主)

- 住宅ローン控除を受ける順番

- 住民税から控除されたことを確認する方法

- 住民税から控除を受けるには?

③住民税から控除しきれなかった住宅ローン控除額は、特に何もなし

事例では、住民税からすべて控除できましたが、住宅ローンの借入金額と年収によっては、住民税からも控除しきれない場合があります。

住民税から控除しきれなかった分については、他の税金から控除することができません。

よって、住宅ローン控除の恩恵を100%受けられないことになります。

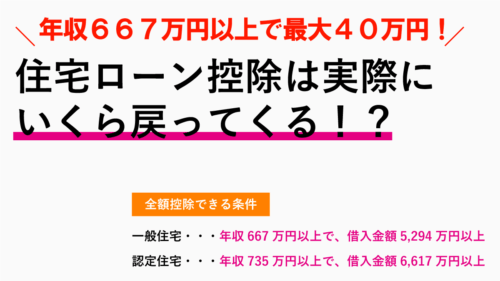

住民税から控除しきれない以外にも、各年の控除限度額40万円にも満たない場合があります。

どれぐらい住宅ローン控除の恩恵を受けられるかについては、借入金額・年収別にシミュレーションしていますので、実際にいくらぐらい戻ってくるのかも含めてチェックしましょう。

住宅ローン控除はいくら戻ってくる?年収667万円以上で最大40万円減額!

- 住宅ローン控除の最大控除額

- 住宅ローン控除の計算方法

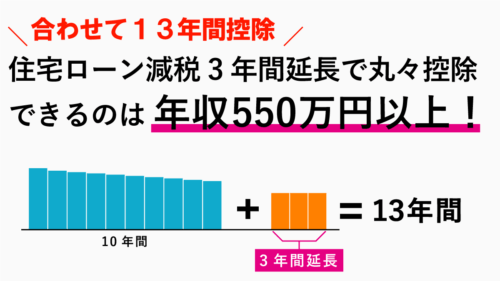

- 最大控除額400万円(500万円)を全額控除できる条件

- 借入金額別・年収別のシミュレーション

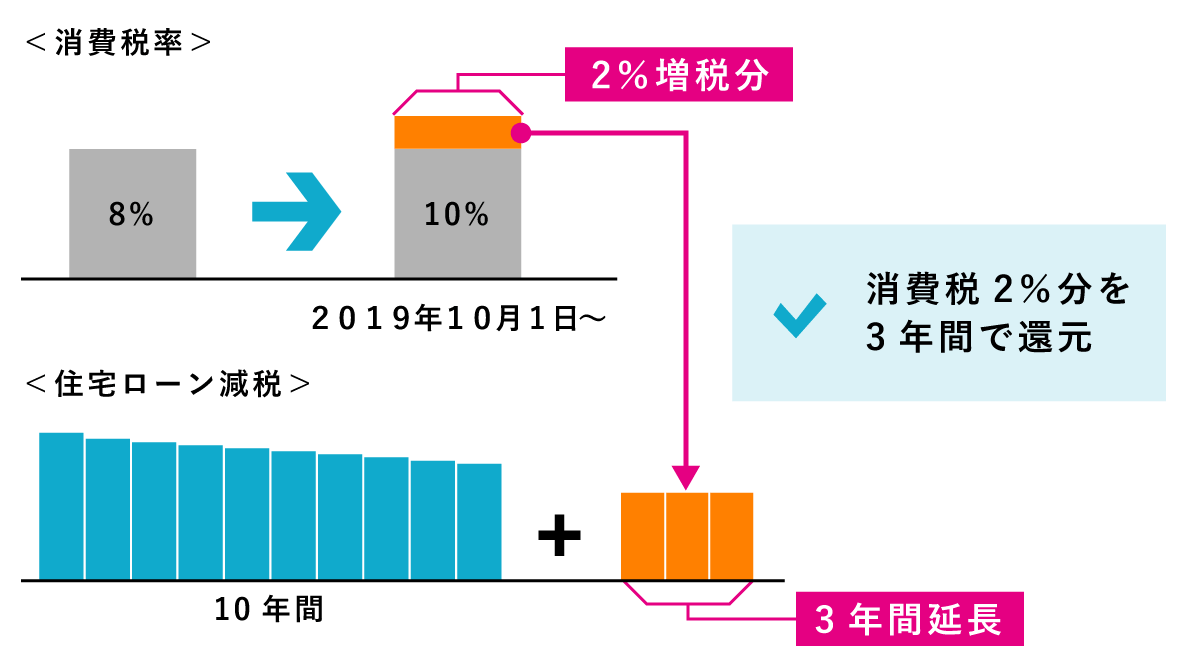

控除期間が10年から13年に延長

住宅ローン控除の控除期間は「10年間」ですが、2019年10月からの消費税10%の増税に伴い、2019年10月から控除期間が3年間延長されます。

ただし、「2019年10月1日から2020年12月31日までに入居すること」が条件の1つで、期間がとても短いです。

住宅ローン控除額の計算方法も違いますので、2020年中にマイホームを考えている方は、適用条件を確認しましょう。

住宅ローン減税はいつまで延長!?対象者は13年間控除される!

- 住宅ローン減税の延長とは

- 延長3年間の計算方法

- 住宅ローン減税延長の対象者

所得税から控除できる住宅関連の税額控除の種類

所得税から控除できる住宅関連の税額控除の種類は、大きく分けて以下の3つがあります。

- 住宅ローン控除(住宅借入金等特別控除)

- リフォームローン控除(特定増改築等住宅借入金等特別控除)

- 投資型減税(認定住宅新築等特別税額控除・住宅特定改修特別税額控除・住宅耐震改修特別控除)

リフォームをしない方は、「リフォームローン控除」「投資型減税」は、ほとんど関係ありませんが、中古住宅を購入してリフォームをする方などは、リフォームローン控除や投資型減税に該当する場合もあります。

どれを選ぶにしても併用はできませんので、該当する税額控除の中から1つを選択することになります。

それぞれ、適用条件や計算方法、最大控除額に違いがありますので、違いをしっかり理解しましょう。

税額控除の区分

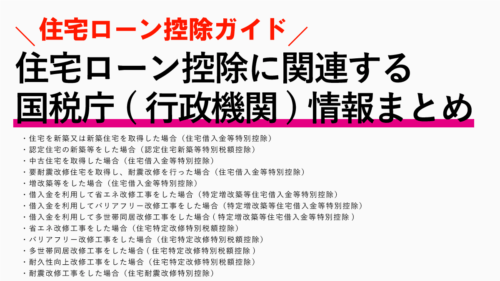

国税庁サイトでは、住宅ローン控除・リフォームローン控除・投資型減税を以下の13の区分で分けています。

- ①住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

- ②認定住宅の新築等をした場合(認定住宅新築等特別税額控除)

- ③中古住宅を取得した場合(住宅借入金等特別控除)

- ④要耐震改修住宅を取得し、耐震改修を行った場合(住宅借入金等特別控除)

- ⑤増改築等をした場合(住宅借入金等特別控除)

- ⑥借入金を利用して省エネ改修工事をした場合(特定増改築等住宅借入金等特別控除)

- ⑦借入金を利用してバリアフリー改修工事をした場合(特定増改築等住宅借入金等特別控除)

- ⑧借入金を利用して多世帯同居改修工事をした場合(特定増改築等住宅借入金等特別控除)

- ⑨省エネ改修工事をした場合(住宅特定改修特別税額控除)

- ⑩バリアフリー改修工事をした場合(住宅特定改修特別税額控除)

- ⑪多世帯同居改修工事をした場合(住宅特定改修特別税額控除)

- ⑫耐久性向上改修工事をした場合(住宅特定改修特別税額控除)

- ⑬耐震改修工事をした場合(住宅耐震改修特別控除)

区分数は多いですが、実際には共通する適用条件が多く、それぞれの区分で固有条件が加わる形になります。

税額控除の種類で分けると、以下の5つだけです。

| 税額控除の種類 | 通称 | 取得住宅の区分 | 具体例 |

|---|---|---|---|

| 住宅借入金等特別控除 | 住宅ローン控除 住宅ローン減税 |

①住宅を新築又は新築住宅を取得した場合 | 【住宅ローンを借りている場合のみ】 ・新築建売住宅を購入 ・新築住宅を建築 ・新築分譲マンションを購入 ・新築長期優良住宅を購入 ・新築長期優良住宅を建築 ・新築低炭素住宅を購入 ・新築低炭素住宅を建築 |

| ③中古住宅を取得した場合 | 【住宅ローンを借りている場合のみ】 ・築25年以内の中古分譲マンションを購入 ・築20年以内の中古住宅を購入 ・購入2年以内の耐震基準適合証明書がある中古住宅を購入 |

||

| ④要耐震改修住宅を取得し、耐震改修を行った場合 | 【住宅ローンを借りている場合のみ】 ・築25年を超えた耐震基準を満たしていない中古分譲マンションを購入して、耐震改修で耐震基準を満たしたもの ・築20年を超えた耐震基準を満たしていない中古住宅を購入して、耐震改修で耐震基準を満たしたもの |

||

| ⑤増改築等をした場合 | 【住宅ローンを借りている場合のみ】 ・既存住宅をリフォーム・リノベーション ・中古住宅を購入してリフォーム・リノベーション ・以下のいずれかのリフォーム工事 ・耐震 ・省エネ ・バリアフリー ・同居対応 ・長期優良住宅化 |

||

| 認定住宅新築等特別税額控除 | 投資型減税 | ②認定住宅の新築等をした場合 | 【現金と住宅ローンどちらでも利用可】 ・新築長期優良住宅を購入 ・新築長期優良住宅を建築 ・新築低炭素住宅を購入 ・新築低炭素住宅を建築 ※長期優良住宅・低炭素住宅が対象(一般住宅は対象外) |

| 特定増改築等住宅借入金等特別控除 | リフォームローン控除 リフォームローン減税 |

⑥借入金を利用して省エネ改修工事をした場合 | 【住宅ローンを借りている場合のみ】 ・窓の改修工事や断熱工事、太陽光発電取り付け工事、長期優良化の特定耐久性向上改修工事などの省エネ工事 |

| ⑦借入金を利用してバリアフリー改修工事をした場合 | 【住宅ローンを借りている場合のみ】 ・スロープや手すりなどのバリアフリー改修工事 |

||

| ⑧借入金を利用して多世帯同居改修工事をした場合 | 【住宅ローンを借りている場合のみ】 ・親世帯と同居するのに必要な設備の増築やリフォーム工事などの多世帯同居改修工事 |

||

| 住宅特定改修特別税額控除 | 投資型減税 | ⑨省エネ改修工事をした場合 | 【現金と住宅ローンどちらでも利用可】 ・一定の省エネ改修工事 |

| ⑩バリアフリー改修工事をした場合 | 【現金と住宅ローンどちらでも利用可】 ・一定のバリアフリー改修工事 |

||

| ⑪多世帯同居改修工事をした場合 | 【現金と住宅ローンどちらでも利用可】 ・一定の多世帯同居改修工事 |

||

| ⑫耐久性向上改修工事をした場合 | 【現金と住宅ローンどちらでも利用可】 ・住宅耐震改修または(及び)一般省エネ改修工事を併せて行う耐久性向上改修工事 |

||

| 住宅耐震改修特別控除 | ⑬耐震改修工事をした場合 | 【現金と住宅ローンどちらでも利用可】 ・昭和56年5月31日以前に建築された家屋で耐震改修工事 |

住宅ローン控除(住宅借入金等特別控除)の適用条件

住宅ローン控除(住宅借入金等特別控除)の適用条件について、以下の5つの区分でそれぞれまとめています。

「②認定住宅の新築等をした場合(認定住宅新築等特別税額控除)」は、住宅ローン控除ではありませんが、新築住宅取得の住宅ローン控除と、一緒に内容確認すると違いが理解しやすいため、併せて説明します。

- ①住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

- ②認定住宅の新築等をした場合(認定住宅新築等特別税額控除)

- ③中古住宅を取得した場合(住宅借入金等特別控除)

- ④要耐震改修住宅を取得し、耐震改修を行った場合(住宅借入金等特別控除)

- ⑤増改築等をした場合(住宅借入金等特別控除)

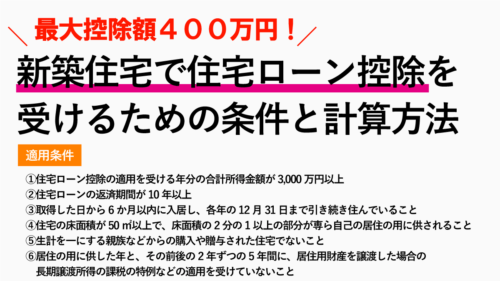

①住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

こちらは、新築住宅を購入・建築した場合の住宅ローン控除の「適用条件」「計算方法」「控除期間と控除額の上限」の概要です。

詳しい内容については、以下でまとめています。

新築住宅を購入・建築した時の住宅ローン控除の適用条件と計算方法

- 住宅ローン控除(減税)とは

- 新築住宅取得による住宅ローン控除の適用条件

- 新築住宅取得による住宅ローン控除額の計算方法

- 初年度の確定申告と必要書類

適用条件

- ①住宅ローン控除の適用を受ける年分の合計所得金額が3,000万円以下

- ②住宅ローンの返済期間が10年以上

- ③取得した日から6か月以内に入居し、各年の12月31日まで引き続き住んでいること

- ④住宅の床面積が50㎡以上で、床面積の2分の1以上の部分が専ら自己の居住の用に供されること

- ⑤生計を一にする親族などからの購入や贈与された住宅でないこと

- ⑥居住の用に供した年と、その前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと

計算方法

住宅ローン控除額の求め方は、以下の計算式から求められます。

控除期間と控除額の上限

| 居住開始日 | 適用される 消費税率 |

建物の 種類 |

各年の 控除限度額 |

控除 期間 |

控除率 | 最大 控除額 |

|

|---|---|---|---|---|---|---|---|

| 1~10 年目 |

11~13 年目 |

||||||

| 2019年10月1日~ 2020年12月31日 |

10% | 一般住宅 | 40万円 | 13年間 | 1% | 【住宅の取得が特別特定取得に該当する場合】

①②のいずれか少ない方 ①住宅ローン年末残高×1% 【住宅取得価格(税抜)の上限】 |

400万円+80万円(延長分) |

| 認定住宅 | 50万円 | 500万円+100万円(延長分) | |||||

| 2021年1月1日~ 12月31日 |

一般住宅 | 40万円 | 10年間 | – | 400万円 | ||

| 認定住宅 | 50万円 | 500万円 | |||||

控除期間は、「10年間」ですが、2019年10月1日~2020年12月31日までに、取得した住宅に入居した場合は、3年間延長されます。

新築住宅を取得した場合の住宅ローン控除額の上限は、以下のとおりです。

- 一般住宅・・・各年の控除限度額は「40万円」で、10年間で最大控除額「400万円」

- 認定住宅・・・各年の控除限度額は「50万円」で、10年間で最大控除額「500万円」

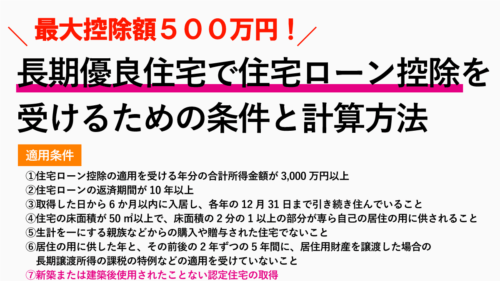

認定住宅の新築等に係る住宅借入金等特別控除の特例の適用条件

住宅ローン控除(住宅借入金等特別控除)には、特例として、「認定住宅の新築等に係る住宅借入金等特別控除の特例」が設けられています。

「認定住宅」とは、以下の2つの住宅のことで、それ以外の住宅は「一般住宅」となります。

- ①認定長期優良住宅(長期にわたり良好な状態で使用するためのにいくつかの条件を満たした住宅)

- ②認定低炭素住宅(「都市の低炭素化の促進に関する法律(エコまち法)」の認定基準を満たした住宅)

「認定住宅の新築等に係る住宅借入金等特別控除の特例」を受けると、各年の控除限度額が「50万円」、10年間で最大控除額「500万円」と控除額が優遇されます。

「認定住宅の新築等に係る住宅借入金等特別控除の特例」については、以下で詳しく解説していますので、ご確認ください。

長期優良住宅

長期優良住宅で住宅ローン控除を受けるための適用条件と計算方法

- 住宅ローン控除(減税)とは

- 長期優良住宅とは

- 長期優良住宅取得による適用条件と計算方法

- 長期優良住宅の2つの税額控除

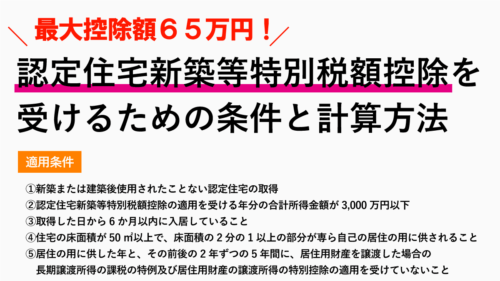

②認定住宅の新築等をした場合(認定住宅新築等特別税額控除)

こちらは、認定住宅を購入・建築した場合の投資型減税の「適用条件」「計算方法」「控除期間と控除額の上限」の概要です。

新築の認定住宅を取得した場合は、以下の2つの税額控除のうち、1つを選択することができます。

- 住宅借入金等特別控除の「認定住宅の新築等に係る住宅借入金等特別控除の特例」

- 認定住宅新築等特別税額控除(投資型減税)

先ほどの「 認定住宅の新築等に係る住宅借入金等特別控除の特例」は、住宅ローンを借りなければいけませんが、「認定住宅新築等特別税額控除(投資型減税)」は、住宅ローンを借りていなくても利用できるのが特徴です。

もしも、長期優良住宅や低炭素住宅の認定住宅を購入・建築予定の方は、「住宅借入金等特別控除(住宅ローン減税)」「認定住宅新築等特別税額控除(投資型減税)」のどちらかを選択できますので、違いをしっかり把握しましょう。

詳しい内容については、以下をご確認ください。

認定住宅新築等特別税額控除を受けるための適用条件と計算方法

- 長期優良住宅とは

- 認定住宅新築等特別税額控除(投資型減税)とは

- 認定住宅新築等特別税額控除の適用条件と計算方法

- 税額控除の選択替えは不可

適用条件

- ①新築または建築後使用されたことない認定住宅の取得

- ②認定住宅新築等特別税額控除の適用を受ける年分の合計所得金額が3,000万円以下

- ③取得した日から6か月以内に入居していること

- ④住宅の床面積が50㎡以上で、床面積の2分の1以上の部分が専ら自己の居住の用に供されること

- ⑤居住の用に供した年と、その前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例及び居住用財産の譲渡所得の特別控除の適用を受けていないこと

計算方法

認定住宅新築等特別税額控除の控除額の求め方は、以下の計算式から求められます。

認定住宅の標準的なかかり増し費用とは 『認定住宅の構造の区分にかかわらず、43,800円/㎡に、認定住宅の床面積を乗じて計算した金額』 のことです。

たとえば、床面積124㎡の場合、かかり増し費用は、

となります。

控除期間と控除額の上限

| 居住開始日 | 控除期間 | 消費税率 | 床面積1㎡当たりの 標準的なかかり増し費用の額 |

標準的なかかり増し費用の限度額 (認定住宅限度額) |

控除率 | 最大控除額 |

|---|---|---|---|---|---|---|

| 2014年4月1日~ 2021年12月31日 |

居住年のみ (控除未済税額控除額がある場合は、翌年まで) |

10% | 43,800円 | 650万円 | 10% | 65万円 |

| なし | 500万円 | 50万円 |

認定住宅新築等特別税額控除の控除期間は、2014年4月1日~2021年12月31日までに居住した「居住年のみ」です。

ただし、居住年の所得税から控除しきれなかった場合は、居住年の翌年の所得税の額から控除できます。

標準的なかかり増し費用の限度額には、限度額が設けれており、認定住宅新築等特別税額控除の最大控除額は、以下のとおりです。

- 消費税率10%・・・認定住宅限度額は「650万円」で、最大控除額「65万円」

- 消費税なし・・・認定住宅限度額は「500万円」で、最大控除額「50万円」

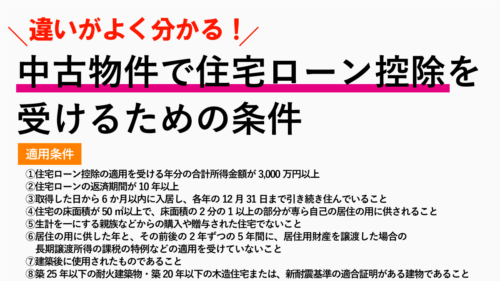

③中古住宅を取得した場合(住宅借入金等特別控除)

こちらは、中古住宅を購入した場合の住宅ローン控除の「適用条件」「計算方法」「控除期間と控除額の上限」の概要です。

詳しい内容については、以下でまとめています。

中古住宅・中古マンションで住宅ローン控除を受けるための条件と計算方法

- 住宅ローン控除を受けるための適用条件(新築住宅・中古住宅)

- 中古住宅・中古マンションの固有条件

- 中古住宅の住宅ローン控除額の計算方法

- 確定申告に必要な書類まとめ

適用条件

- ①住宅ローン控除の適用を受ける年分の合計所得金額が3,000万円以下

- ②住宅ローンの返済期間が10年以上

- ③取得した日から6か月以内に入居し、各年の12月31日まで引き続き住んでいること

- ④住宅の床面積が50㎡以上で、床面積の2分の1以上の部分が専ら自己の居住の用に供されること

- ⑤生計を一にする親族などからの購入や贈与された住宅でないこと

- ⑥居住の用に供した年と、その前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと

- ⑦建築後に使用されたものであること

- ⑧以下の3つの条件のうち、いずれかに該当すること

- マンションなどの耐火建築物の場合は、建築後から取得までの経過年数が25年以下

- 木造など耐火建築物以外の場合、建築後から取得までの経過年数が20年以下

- 上記2つに該当しない建物の場合は、新耐震基準に適合していることが証明された建物であること

計算方法

住宅ローン控除額の求め方は、以下の計算式から求められます。

控除期間と控除額の上限

| 対象事例 | 居住開始日 | 適用される 消費税率 |

住宅ローン 年末残高限度額 |

控除率 | 控除期間 | 各年の控除限度額 | 最大 控除額 |

|---|---|---|---|---|---|---|---|

| 不動産会社など(消費税の課税事業者)から 購入した中古住宅 |

2019年10月1日~ 2021年12月31日 |

10% | 4,000万円 | 1% | 10年間 | 40万円 | 400万円 |

| 個人から購入した中古物件 | 非課税 | 2,000万円 | 1% | 10年間 | 20万円 | 200万円 |

控除期間は、「10年間」ですが、2019年10月1日~2020年12月31日までに、取得した住宅に入居した場合は、3年間延長されます。新築住宅を取得した場合の住宅ローン控除額の上限は、以下のとおりです。

ただし、延長は2%増税分を還元するためのもので、個人から購入した場合は、消費税が非課税となるため、延長されません。

- 消費税10%・・・各年の控除限度額は「40万円」で、10年間で最大控除額「400万円」

- 消費税非課税・・・各年の控除限度額は「20万円」で、10年間で最大控除額「200万円」

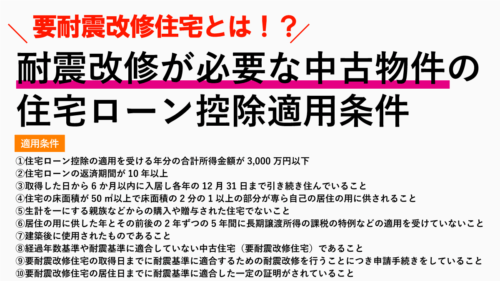

④要耐震改修住宅を取得し、耐震改修を行った場合(住宅借入金等特別控除)

こちらは、要耐震改修住宅を購入して耐震改修を行った場合の住宅ローン控除の「適用条件」「計算方法」「控除期間と控除額の上限」の概要です。

要耐震改修住宅とは 『中古住宅で耐震基準や経過年数基準に適合していない住宅』 のことです。

詳しい内容については、以下でまとめています。

耐震改修が必要な中古住宅で住宅ローン控除を受けるための条件と計算方法

- 要耐震改修住宅とは

- 要耐震改修住宅の固有条件

- 中古住宅の住宅ローン控除額の計算方法

- 確定申告に必要な書類まとめ

適用条件

- ①住宅ローン控除の適用を受ける年分の合計所得金額が3,000万円以下

- ②住宅ローンの返済期間が10年以上

- ③取得した日から6か月以内に入居し、各年の12月31日まで引き続き住んでいること

- ④住宅の床面積が50㎡以上で、床面積の2分の1以上の部分が専ら自己の居住の用に供されること

- ⑤生計を一にする親族などからの購入や贈与された住宅でないこと

- ⑥居住の用に供した年と、その前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと

- ⑦建築後に使用されたものであること

- ⑧以下の3つの条件のうち、いずれにも該当しないこと

- マンションなどの耐火建築物の場合は、建築後から取得までの経過年数が25年以下

- 木造など耐火建築物以外の場合、建築後から取得までの経過年数が20年以下

- 上記2つに該当しない建物の場合で、新耐震基準に適合していることが証明された建物であること

- ⑨要耐震改修住宅の取得日までに、耐震基準に適合するための耐震改修を行うことにつき、一定の申請手続きをしていること

- ⑩要耐震改修住宅の居住日までに、耐震基準に適合した一定の証明がされていること

計算方法

住宅ローン控除額の求め方は、以下の計算式から求められます。

控除期間と控除額の上限

| 対象事例 | 居住開始日 | 適用される 消費税率 |

住宅ローン 年末残高限度額 |

控除率 | 控除期間 | 各年の控除限度額 | 最大 控除額 |

|---|---|---|---|---|---|---|---|

| 不動産会社など(消費税の課税事業者)から 購入した要耐震改修住宅 |

2019年10月1日~ 2021年12月31日 |

10% | 4,000万円 | 1% | 10年間 | 40万円 | 400万円 |

| 個人から購入した要耐震改修住宅 | 非課税 | 2,000万円 | 1% | 10年間 | 20万円 | 200万円 |

控除期間は、「10年間」ですが、2019年10月1日~2020年12月31日までに、取得した住宅に入居した場合は、3年間延長されます。新築住宅を取得した場合の住宅ローン控除額の上限は、以下のとおりです。ただし、延長は2%増税分を還元するためのもので、個人から購入した場合は、消費税が非課税となるため、延長されません。

- 消費税10%・・・各年の控除限度額は「40万円」で、10年間で最大控除額「400万円」

- 消費税非課税・・・各年の控除限度額は「20万円」で、10年間で最大控除額「200万円」

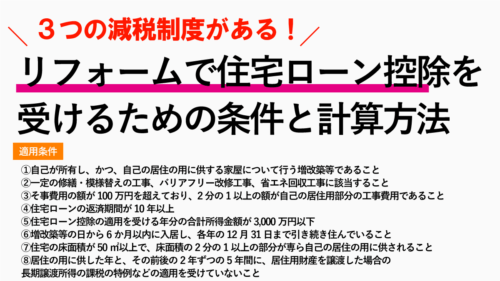

⑤増改築等をした場合(住宅借入金等特別控除)

こちらは、リフォームをした場合の住宅ローン控除の「適用条件」「計算方法」「控除期間と控除額の上限」の概要です。

詳しい内容については、以下でまとめています。

リフォームで住宅ローン控除が受けられる!減税の条件を分かりやすく解説

- リフォームで利用できる3つの減税制度

- 住宅ローン控除対象のリフォームの種類件

- 住宅ローン控除額の計算方法

- 確定申告に必要な書類まとめ

適用条件

- ①自己が所有し、かつ、自己の居住の用に供する家屋について行う増改築等であること

- ②次のいずれかの工事に該当すること

- 増築、改築、建築基準法に規定する大規模な修繕又は大規模の模様替えの工事

- マンションなどの区分所有建物のうち、その人が区分所有する部分の床、階段又は壁の過半について行う一定の修繕・模様替えの工事

- 家屋のうち居室、調理室、浴室、便所、洗面所、納戸、玄関又は廊下の一室の床又は壁の全部について行う修繕・模様替えの工事

- 建築基準法施行令の構造強度等に関する規定又は地震に対する安全性に係る基準に適合させるための一定の修繕・模様替えの工事

- 一定のバリアフリー改修工事

- 一定の省エネ改修工事

- ③その工事費用の額が100万円を超えており、その2分の1以上の額が自己の居住用部分の工事費用であること

- ④住宅ローンの返済期間が10年以上

- ⑤住宅ローン控除の適用を受ける年分の合計所得金額が3,000万円以下

- ⑥増改築等の日から6か月以内に入居し、各年の12月31日まで引き続き住んでいること

- ⑦増改築等をした後の住宅の床面積が50㎡以上で、床面積の2分の1以上の部分が専ら自己の居住の用に供されること

- ⑧居住の用に供した年と、その前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと

計算方法

住宅ローン控除額の求め方は、以下の計算式から求められます。

控除期間と控除額の上限

| 居住開始日 | 適用される 消費税率 |

住宅ローン 年末残高限度額 |

控除率 | 控除期間 | 各年の控除限度額 | 最大 控除額 |

|---|---|---|---|---|---|---|

| 2019年10月1日~ 2021年12月31日 |

10% | 4,000万円 | 1% | 10年間 | 40万円 | 400万円 |

| 非課税 | 2,000万円 | 1% | 10年間 | 20万円 | 200万円 |

控除期間は、「10年間」です。

住宅ローン控除額の上限は、以下のとおりですが、中古住宅を購入してリフォームする場合は、売主は個人が多いので、ほとんどの物件は、最大200万円までとなります。

- 消費税10%・・・各年の控除限度額は「40万円」で、10年間で最大控除額「400万円」

- 消費税非課税・・・各年の控除限度額は「20万円」で、10年間で最大控除額「200万円」

リフォーム減税制度

ここまでが、住宅ローン控除(住宅借入金等特別控除)の説明でした。

次は、リフォームローン控除(特定増改築等住宅借入金等特別控除)について説明しますが、リフォームで利用できる減税制度には、以下の3つの種類があります。

リフォームした場合は、住宅ローン控除(住宅借入金等特別控除)も適用対象になることもあるため、とてもややこしいです。

リフォームに関しては、3つの減税制度があることを理解しましょう。

- 住宅ローン控除(住宅借入金等特別控除)

- リフォームローン控除(特定増改築等住宅借入金等特別控除)

- 投資型減税(住宅特定改修特別税額控除)

こちらは、「リフォームで利用できる減税制度の種類と違い」をまとめたものになります。

| 住宅ローン控除 | リフォームローン控除 | 投資型減税 | ||

|---|---|---|---|---|

| 正式名称 | 住宅借入金等特別控除 | 特定増改築等住宅借入金等特別控除 | 住宅特定改修特別税額控除 | |

| 特徴 | 借入期間10年以上の住宅ローンを利用して、住宅の購入・建築・増改築(リフォーム)をした場合に、所得税・住民税から控除できる | 借入期間5年以上の住宅ローンを利用して、以下の住宅のリフォームをした場合に、所得税・住民税から控除できる

・省エネ |

住宅ローンの利用にかかわらず、以下の住宅のリフォームをした場合に、所得税・住民税から控除できる

・耐震 |

|

| リフォーム代 支払方法 |

ローン利用 | ● | ● | ● |

| 現金利用 | × | × | ● | |

| 各年の 控除限度額 |

40万円 (認定住宅は50万円) |

12万5,000円 | 25万円 (太陽光発電設備工事が含まれる場合は35万円) |

|

| 最大控除額 | 400万円 (認定住宅は500万円) |

62万5,000円 | 25万円 (太陽光発電設備工事が含まれる場合は35万円) |

|

| 控除期間 | 10年間 | 5年間 | 1年間 | |

ローンの有無

まず、それぞれの違いで、「ローンの有無」があります。

投資型減税(住宅特定改修特別税額控除)では、現金利用でも利用できますので、選択肢が多くなります。

| 住宅ローン控除 | リフォームローン控除 | 投資型減税 | ||

|---|---|---|---|---|

| リフォーム代 支払方法 |

ローン利用 | ● | ● | ● |

| 現金利用 | × | × | ● | |

住宅ローンの借入期間

住宅ローン控除(住宅借入金等特別控除)とリフォームローン控除(特定増改築等住宅借入金等特別控除)の大きな違いは、「住宅ローンの借入期間」です。

住宅ローン控除(住宅借入金等特別控除)の借入期間は「10年以上」、リフォームローン控除(特定増改築等住宅借入金等特別控除)は「5年以上」なければ、利用できません。

それ以外にも違いはありますが、中古住宅を購入してリフォームする場合は、リフォーム分の住宅ローン控除を受けられない場合もあります。

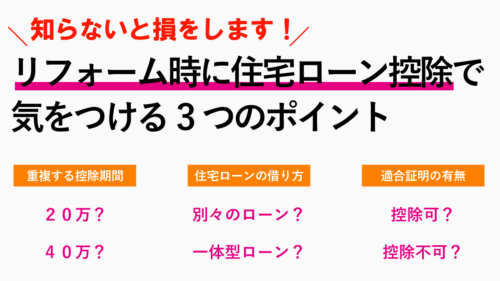

そうならないために、気をつける3つのポイントを、以下でまとめていますので、ご確認ください。

中古住宅をリフォームする時に住宅ローン控除で気をつける3つのポイント

- リフォームで利用できる減税制度の種類と違い

- 中古住宅をリフォームするときの3つのパターン

- 住宅ローン控除で気をつける3つのポイント

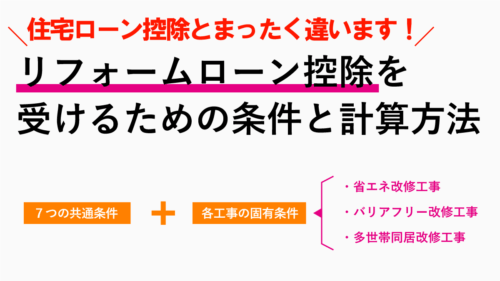

リフォームローン控除(特定増改築等住宅借入金等特別控除)の適用条件

リフォームローン控除(特定増改築等住宅借入金等特別控除)の適用条件について、以下の3つの区分でそれぞれまとめています。

- ⑥借入金を利用して省エネ改修工事をした場合(特定増改築等住宅借入金等特別控除)

- ⑦借入金を利用してバリアフリー改修工事をした場合(特定増改築等住宅借入金等特別控除)

- ⑧借入金を利用して多世帯同居改修工事をした場合(特定増改築等住宅借入金等特別控除)

⑥⑦⑧借入金を利用して省エネ・バリアフリー・多世帯同居改修工事をした場合(特定増改築等住宅借入金等特別控除)

こちらは、借入金を利用して省エネ・バリアフリー・多世帯同居改修工事をした場合のリフォームローン控除の「適用条件」「計算方法」「控除期間と控除額の上限」「申請方法」の概要です。

リフォームローン控除(特定増改築等住宅借入金等特別控除)は、工事の種類が違うだけで、適用条件はほぼ同じ内容です。

詳しい内容については、以下でまとめています。

リフォームローン控除とは?省エネ・バリアフリー・多世帯同居改修工事まとめ

- リフォームローン控除(減税)とは

- リフォームローン控除の共通条件と固有条件

- リフォームローン控除の計算方法

- 確定申告に必要な書類まとめ

適用条件

- ①リフォームローン控除の適用を受ける年分の合計所得金額が3,000万円以下

- ②住宅ローンの返済期間が10年以上

- ③取得した日から6か月以内に入居し、各年の12月31日まで引き続き住んでいること

- ④住宅の床面積が50㎡以上で、床面積の2分の1以上の部分が専ら自己の居住の用に供されること

- ⑤改修工事等の費用額が50万円を超えること

- ⑥工事費用の2分の1以上の額が自己の居住用部分の工事費用であること

- ⑦居住の用に供した年と、その前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと

省エネ改修工事の場合

- ⑧一定の省エネ改修工事を含む増改築等をすること

- (イ)断熱改修工事等

- (ロ)特定断熱改修工事等

- (イ)または(ロ)の工事と併せて行う一定の修繕・模様替えの工事

バリアフリー改修工事の場合

- ⑧バリアフリー改修工事を行う方が特定個人であること

- ⑨一定のバリアフリー改修工事を含む増改築等をすること

- (イ)車いすで移動するための通路又は出入口の幅を拡張する工事

- (ロ)階段の設置または階段の勾配を緩和する工事

- (ハ)浴室を改良する工事

- (ニ)便所を改良する工事

- (ホ)便所、浴室、脱衣室、玄関などを結ぶ経路に手すりを取り付ける工事

- (ヘ)便所、浴室、脱衣室、玄関などを結ぶ経路の床の段差を解消する工事

- (ト)出入口の戸を改良する工事

- (チ)便所、浴室、脱衣室、玄関などを結ぶ経路の床の材料を滑りにくい床材料へ取り替える工事

多世帯同居改修工事の場合

- ⑧一定の多世帯同居改修工事(特定多世帯同居改修工事等)を含む増改築等をすること

計算方法

リフォームローン控除の控除額の求め方は、以下の計算式から求められます。

B:増改築等の住宅借入金等の年末残高の合計額

控除期間と控除額の上限

| 居住開始日 | 適用される 消費税率 |

リフォームローン 年末残高限度額 |

特定増改築等限度額 | 控除期間 | 各年の控除限度額 | 最大 控除額 |

|---|---|---|---|---|---|---|

| 2019年10月1日~ 2021年12月31日 |

10% | 1,000万円 | 250万円 | 5年間 | 12万5千円 | 62万5千円 |

| 非課税 | 1,000万円 | 200万円 | 5年間 | 12万5千円 | 62万5千円 |

リフォームローン控除の控除期間は、「5年間」です。

リフォームローン控除の各年の控除限度額は、12万5千円で、5年間リフォームローン控除を受けられます。

よって、最大で62万5千円(12万5千円×5年間)まで、所得税から控除されます。

申請方法

リフォームローン控除を受ける場合は、初年度に必ず確定申告をしなければいけません。

2年目以降の申請については、以下の通りです。

-

- 給与所得者・・・年末調整で申請

- 個人事業主・・・確定申告で申請

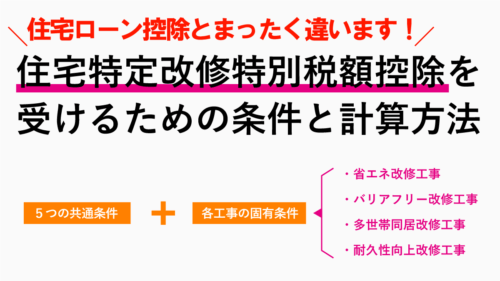

投資型減税(住宅特定改修特別税額控除・住宅耐震改修特別控除)の適用条件

投資型減税(住宅特定改修特別税額控除・住宅耐震改修特別控除)の適用条件について、以下の4つの区分でそれぞれまとめています。

基本的には、住宅ローン借入期間5年以内もしくは、現金で改修工事を行った際に利用する税額控除になります。

- ⑨省エネ改修工事をした場合(住宅特定改修特別税額控除)

- ⑩バリアフリー改修工事をした場合(住宅特定改修特別税額控除)

- ⑪多世帯同居改修工事をした場合(住宅特定改修特別税額控除)

- ⑫耐久性向上改修工事をした場合(住宅特定改修特別税額控除)

- ⑬耐震改修工事をした場合(住宅耐震改修特別控除)

⑨⑩⑪⑫省エネ・バリアフリー・多世帯同居・耐久性向上改修工事をした場合(住宅特定改修特別税額控除)

こちらは、省エネ・バリアフリー・多世帯同居・耐久性向上改修工事をした場合の投資型減税の「適用条件」「計算方法」「控除期間と控除額の上限」「申請方法」の概要です。

詳しい内容については、以下でまとめています。

住宅特定改修特別税額控除を受けるための適用条件と計算方法

- 住宅特定改修特別税額控除(投資型減税)とは

- 投資型減税の共通条件と固有条件

- 投資型減税の計算方法

- 確定申告に必要な書類まとめ

適用条件

- ①住宅特定改修特別税額控除の適用を受ける年分の合計所得金額が3,000万円以下

- ②取得した日から6か月以内に入居し、各年の12月31日まで引き続き住んでいること

- ③工事後の住宅の床面積が50㎡以上で、床面積の2分の1以上の部分が専ら自己の居住の用に供されること

- ④改修工事等の費用額が50万円を超えること

- ⑤工事費用の2分の1以上の額が自己の居住用部分の工事費用であること

省エネ改修工事

- ⑥一定の省エネ改修工事をすること

- (イ)窓・床・天井・壁等の省エネ性能がいずれも平成28年基準相当以上となる工事

- (ロ)窓・床・天井・壁等の省エネ性能がいずれも平成28年基準相当以上となる工事で、改修後の住宅全体の省エネ性能が①断熱等性能等級4または、②一次エネルギー消費量等級4以上かつ断熱等性能等級3となる工事

- (ニ)(イ)または(ロ)の工事が行われる構造又は設備と一体となって効用を果たす設備の取替え又は取付けに係る工事

- (ホ)(イ)または(ロ)の工事と併せて行う当該家屋と一体となって効用を果たす一定の太陽光発電装置などの設備の取替え又は取付けに係る工事

バリアフリー改修工事

- ⑥バリアフリー改修工事を行う方が特定個人であること

- ⑦一定のバリアフリー改修工事をすること

- (イ)車いすで移動するための通路又は出入口の幅を拡張する工事

- (ロ)階段の設置または階段の勾配を緩和する工事

- (ハ)浴室を改良する工事

- (ニ)便所を改良する工事

- (ホ)便所、浴室、脱衣室、玄関などを結ぶ経路に手すりを取り付ける工事

- (ヘ)便所、浴室、脱衣室、玄関などを結ぶ経路の床の段差を解消する工事

- (ト)出入口の戸を改良する工事

- (チ)便所、浴室、脱衣室、玄関などを結ぶ経路の床の材料を滑りにくい床材料へ取り替える工事

多世帯同居改修工事

- ⑥一定の多世帯同居改修工事をすること

耐久性向上改修工事

- ⑥住宅耐震改修または(及び)一般省エネ改修工事を併せて行うこと

- ⑦地盤に関する劣化対策工事または、給湯管に関する維持管理若しくは更新を容易にするための工事で、認定を受けた長期優良住宅建築等計画に基づくものであることなど一定の要件を満たすものであること

計算方法

住宅特定改修特別税額控除の控除額の求め方は、以下の計算式から求められます。

控除期間と控除額の上限

| 対象工事 | 適用される 消費税率 |

改修工事費用限度額 | 控除期間 | 最大 控除額 |

|---|---|---|---|---|

| 省エネ改修工事 | 10% | 250万円 太陽光発電設備設置工事が含まれる場合は350万円 |

1年間 | 25万円 太陽光発電設備設置工事が含まれる場合は35万円 |

| 非課税 | 200万円 太陽光発電設備設置工事が含まれる場合は300万円 |

20万円 太陽光発電設備設置工事が含まれる場合は30万円 |

||

| バリアフリー改修工事 | 10% | 200万円 | 20万円 | |

| 非課税 | 150万円 | 15万円 | ||

| 多世帯同居改修工事 | 10% | 250万円 | 25万円 | |

| 非課税 | ||||

| 住宅耐震改修と併せて耐久性向上改修工事 | 10% | 250万円 | 25万円 | |

| 非課税 | ||||

| 一般省エネ改修工事と併せて耐久性向上改修工事 | 10% | 250万円 太陽光発電設備設置工事が含まれる場合は350万円 |

25万円 太陽光発電設備設置工事が含まれる場合は35万円 |

|

| 非課税 | ||||

| 住宅耐震改修及び一般省エネ改修工事と併せて耐久性向上改修工事 | 10% | 500万円 太陽光発電設備設置工事が含まれる場合は600万円 |

50万円 太陽光発電設備設置工事が含まれる場合は60万円 |

|

| 非課税 |

住宅特定改修特別税額控除の控除期間は、「1年間」です。住宅特定改修特別税額控除の控除限度額は、各工事によって変わりますが、20万円~60万円となります。

単独の省エネ改修工事とバリアフリー改修工事の場合は、消費税額によって、最大控除額が変わりますので、注意しましょう。

申請方法

住宅特定改修特別税額控除を受ける場合は、初年度に必ず確定申告をしなければいけません。

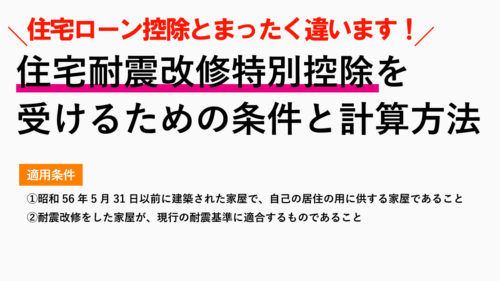

⑬耐震改修工事をした場合(住宅耐震改修特別控除)

こちらは、耐震改修工事をした場合の投資型減税の「適用条件」「計算方法」「控除期間と控除額の上限」「申請方法」の概要です。

詳しい内容については、以下でまとめています。

住宅耐震改修特別控除を受けるための適用条件と計算方法

- 住宅耐震改修特別控除(投資型減税)とは

- 住宅耐震改修特別控除の適用条件

- 住宅耐震改修特別控除の計算方法

- 確定申告に必要な書類まとめ

適用条件

- ①昭和56年5月31日以前に建築された家屋で、自己の居住の用に供する家屋であること

- ②耐震改修をした家屋が、現行の耐震基準に適合するものであること

計算方法

住宅耐震改修特別控除の控除額の求め方は、以下の計算式から求められます。

控除期間と控除額の上限

| 適用される 消費税率 |

耐震工事費用限度額 | 控除期間 | 最大 控除額 |

|---|---|---|---|

| 10% | 250万円 | 1年間 | 25万円 |

| 非課税 | 200万円 | 20万円 |

住宅耐震改修特別控除の控除期間は、「1年間」です。住宅耐震改修特別控除の控除限度額は、25万円です。

申請方法

住宅耐震改修特別控除を受ける場合は、初年度に必ず確定申告をしなければいけません。

住宅ローン控除の計算方法

次に、住宅ローン控除額の計算方法とシミュレーションについて、説明します。

住宅ローン控除額の求め方は、以下の計算式から求められます。

「住宅ローン年末残高」「控除期間」「住宅ローン最大控除額」は、年収や、建物の種類、取得時期によって変わりますので、適用条件(計算条件)をしっかり理解していないと正しく控除額を計算できません。

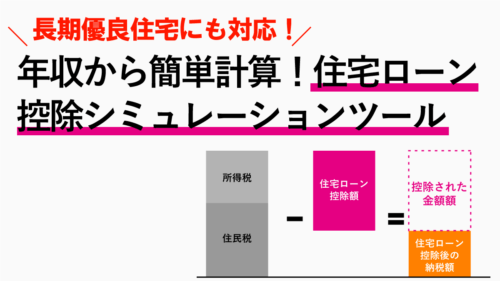

予算がある程度決まっている方は、現在の年収から住宅ローン控除額がいくらになるのかシミュレーションできますので、以下のシミュレーターを利用ください。

住宅ローン控除シミュレーション

以下は、オンライン版・エクセル版の住宅ローン控除シミュレーターです。

住宅ローン控除シミュレーション(オンライン版)

住宅ローン控除シミュレーション計算ツール!長期優良住宅にも対応

- 年収から計算

- 源泉徴収票から計算(高精度)

- 長期優良住宅対応

- 元利・元金均等返済対応

住宅ローン控除シミュレーションの特徴

住宅ローン控除シミュレーション計算ツールでは、一般住宅・認定住宅(長期優良住宅・低炭素住宅)別に以下の情報を確認できます。

- 借入金年末残高(元利均等返済・元金均等返済別)

- 住宅ローン控除額

- 住宅ローン控除前後の所得税・住民税

- 所得税と住民税から控除できた金額・控除できなかった金額

- 住宅ローン控除額に対する活用率

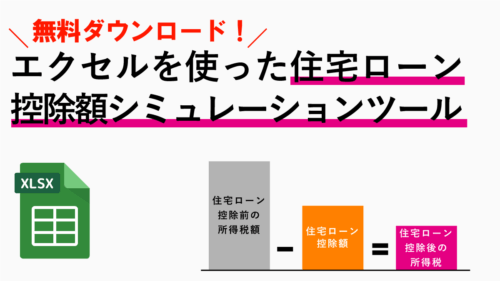

住宅ローン控除シミュレーション(エクセル版)

エクセルで住宅ローン控除額を計算!元利・元金均等別にシミュレーション!

- エクセルツールのダウンロード

- シミュレーションツールの使い方

- シミュレーション結果の比較

- その他のシミュレーション方法

住宅ローン控除シミュレーションの特徴

住宅ローン控除シミュレーション計算ツールでは、一般住宅・認定住宅(長期優良住宅・低炭素住宅)別に以下の情報を確認できます。

- 借入金年末残高(元利均等返済・元金均等返済別)

- 住宅ローン控除額

- 住宅ローン控除前後の所得税・住民税

- 所得税と住民税から控除できた金額・控除できなかった金額

- 住民税から差し引く住宅ローン控除額の上限

- 住宅ローン控除額に対する活用率

投資型減税(認定住宅新築等特別税額控除)の計算方法

認定住宅新築等特別税額控除の控除額の求め方は、以下の計算式から求められます。

認定住宅の標準的なかかり増し費用とは 『認定住宅の構造の区分にかかわらず、43,800円/㎡に、認定住宅の床面積を乗じて計算した金額』 のことです。

リフォームローン控除(特定増改築等住宅借入金等特別控除)の計算方法

リフォームローン控除の控除額の求め方は、以下の計算式から求められます。

B:増改築等の住宅借入金等の年末残高の合計額

投資型減税(住宅特定改修特別税額控除)の計算方法

住宅特定改修特別税額控除の控除額の求め方は、以下の計算式から求められます。

投資型減税(住宅耐震改修特別控除)の計算方法

住宅耐震改修特別控除の控除額の求め方は、以下の計算式から求められます。

住宅ローン控除(減税)を受けるための確定申告

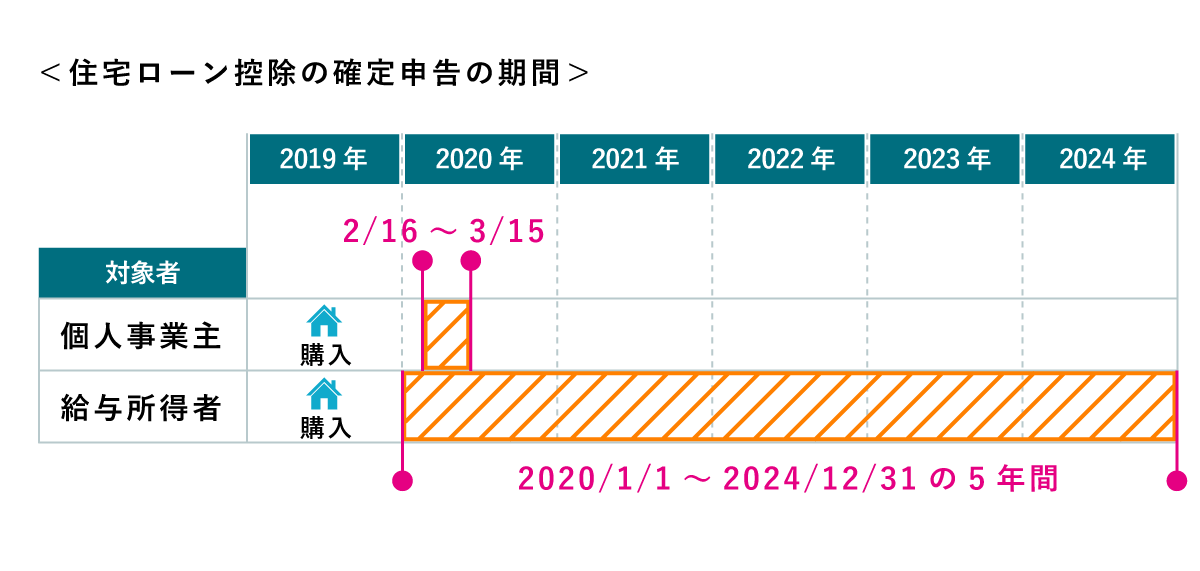

住宅ローン控除を受けるためには、必ず初年度に確定申告をしなければいけません。

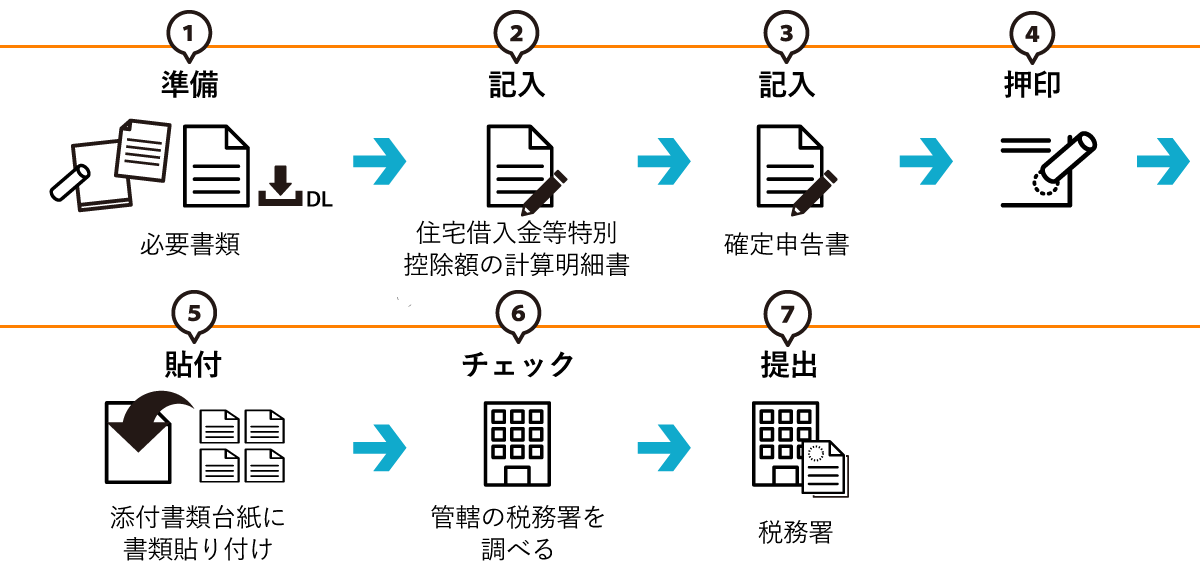

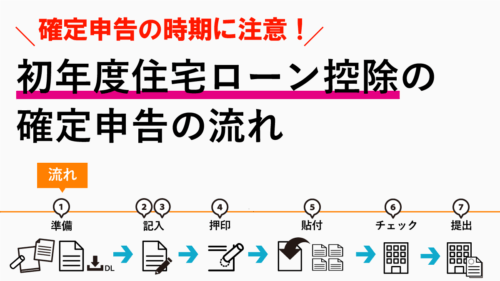

住宅ローン控除の確定申告の流れ

住宅ローン控除の確定申告は、大きく以下のような流れになります。

- ①住宅ローン控除の確定申告に必要な書類をそろえる

- ②「(特定増改築等)住宅借入金等特別控除額の計算明細書」で住宅ローン控除額を計算する

- ③「確定申告書A」または「確定申告書B」に必要な情報を記入する

- ④確定申告書に押印する

- ⑤「添付書類台紙」に書類を貼り付ける

- ⑥管轄の税務署を調べる

- ⑦確定申告書と添付書類台紙を提出する

住宅ローン控除の確定申告の流れについては、以下で詳しくまとめていますので、ご確認ください。

住宅ローン控除の確定申告の時期はいつ?確定申告の流れを徹底解説!

- 確定申告が必要な方と不要な方の違い

- 住宅ローン控除の確定申告はいつからいつまでか

- 住宅ローン控除の確定申告の流れ

- 給与所得者は2年目以降確定申告不要

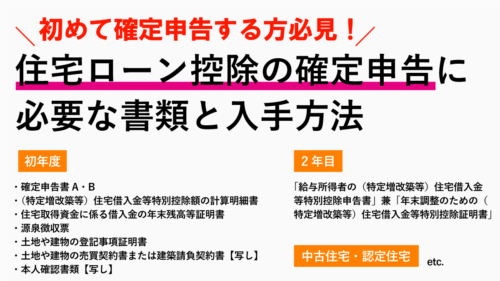

①住宅ローン控除の確定申告に必要な書類をそろえる

確定申告に提出する必要書類は、以下のとおりです。

| 初年度の確定申告に必要な書類 | |||

|---|---|---|---|

| 書類名 | 給与所得者 | 個人事業主 | 入手・依頼先 |

| 確定申告書A | ● | 税務署、国税庁HP | |

| 確定申告書B | ● | 税務署、国税庁HP | |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | ● | ● | 税務署、国税庁HP |

| 住宅取得資金に係る借入金の年末残高等証明書 | ● | ● | 借入先の金融機関 |

| 源泉徴収票(平成31年4月1日以後の確定申告では、添付不要になりました。) | 勤務先 | ||

| 土地や建物の登記事項証明書 | ● | ● | 法務局 |

| 土地や建物の売買契約書または建築請負契約書【写し】 | ● | ● | 本人 |

| 本人確認書類【写し】 | ● | ● | 本人 |

| ※本人確認書類・・・「マイナンバーカード」または「番号確認書類と身元確認書類の2つの書類」 | |||

| 2年目以降の確定申告・年末調整に必要奈書類 | |||

| 書類名 | 給与所得者 | 個人事業主 | 入手・依頼先 |

| 確定申告書A | 税務署、国税庁HP | ||

| 確定申告書B | ● | 税務署、国税庁HP | |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | ● | 税務署、国税庁HP | |

| 住宅取得資金に係る借入金の年末残高等証明書 | ● | ● | 借入先の金融機関 |

| 本人確認書類【写し】 | ● | 本人 | |

| 「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」 | ● | 税務署 | |

住宅ローン控除の確定申告で提出する必要書類は、取得する住宅の種類や工事内容によって異なります。

必要書類については、以下でくわしくまとめていますので、ご確認ください。

住宅ローン控除の確定申告時の必要書類は?入手先も分かりやすく紹介

- 新築住宅で確定申告に必要な書類

- 認定住宅で確定申告に必要な書類

- 中古住宅で確定申告に必要な書類

- 2年目以降の確定申告・年末調整に必要な書類

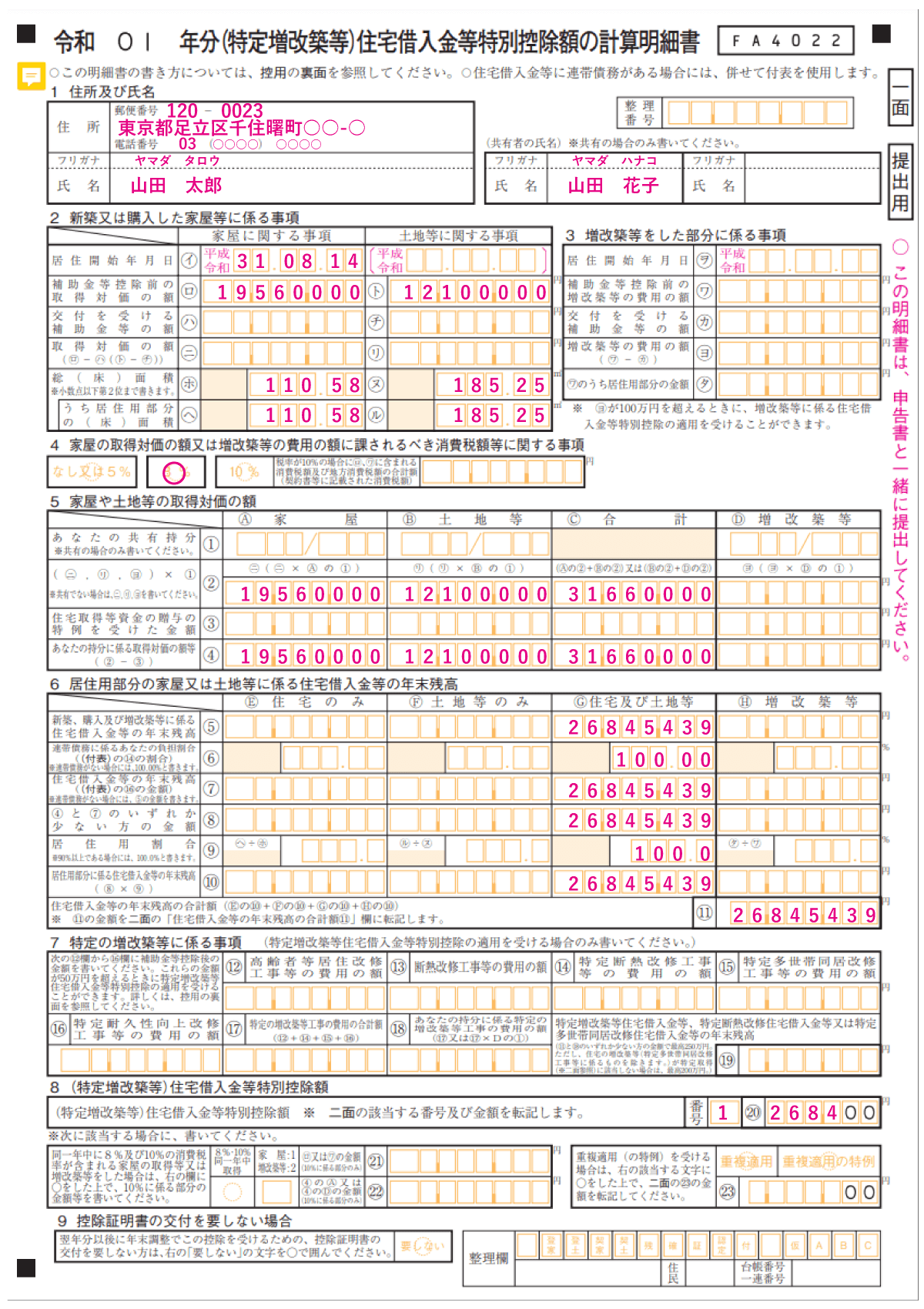

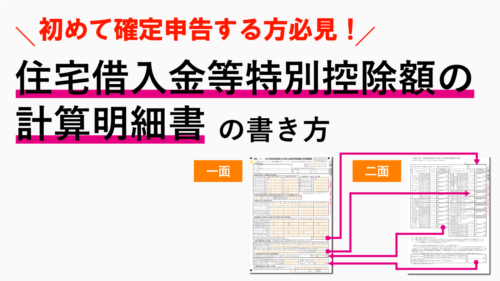

②「(特定増改築等)住宅借入金等特別控除額の計算明細書」で住宅ローン控除額を計算する

住宅ローン控除の確定申告で提出する必要書類の1つが、「(特定増改築等)住宅借入金等特別控除額の計算明細書」です。

(特定増改築等)住宅借入金等特別控除額の計算明細書とは 『住宅ローン控除額を計算するための明細書』 です。

こちらで計算した住宅ローン控除額を確定申告書へ転記します。

(特定増改築等)住宅借入金等特別控除額の計算明細書の書き方については、以下で詳しくまとめていますので、ご確認ください。

住宅借入金等特別控除額の計算明細書の書き方まとめ!記入例も公開

- (特定増改築等)住宅借入金等特別控除額の計算明細書とは

- 計算明細書作成で必要な3つの書類

- 計算明細書の入手方法(税務署またはダウンロード)

- 計算明細書の書き方(一面・二面)

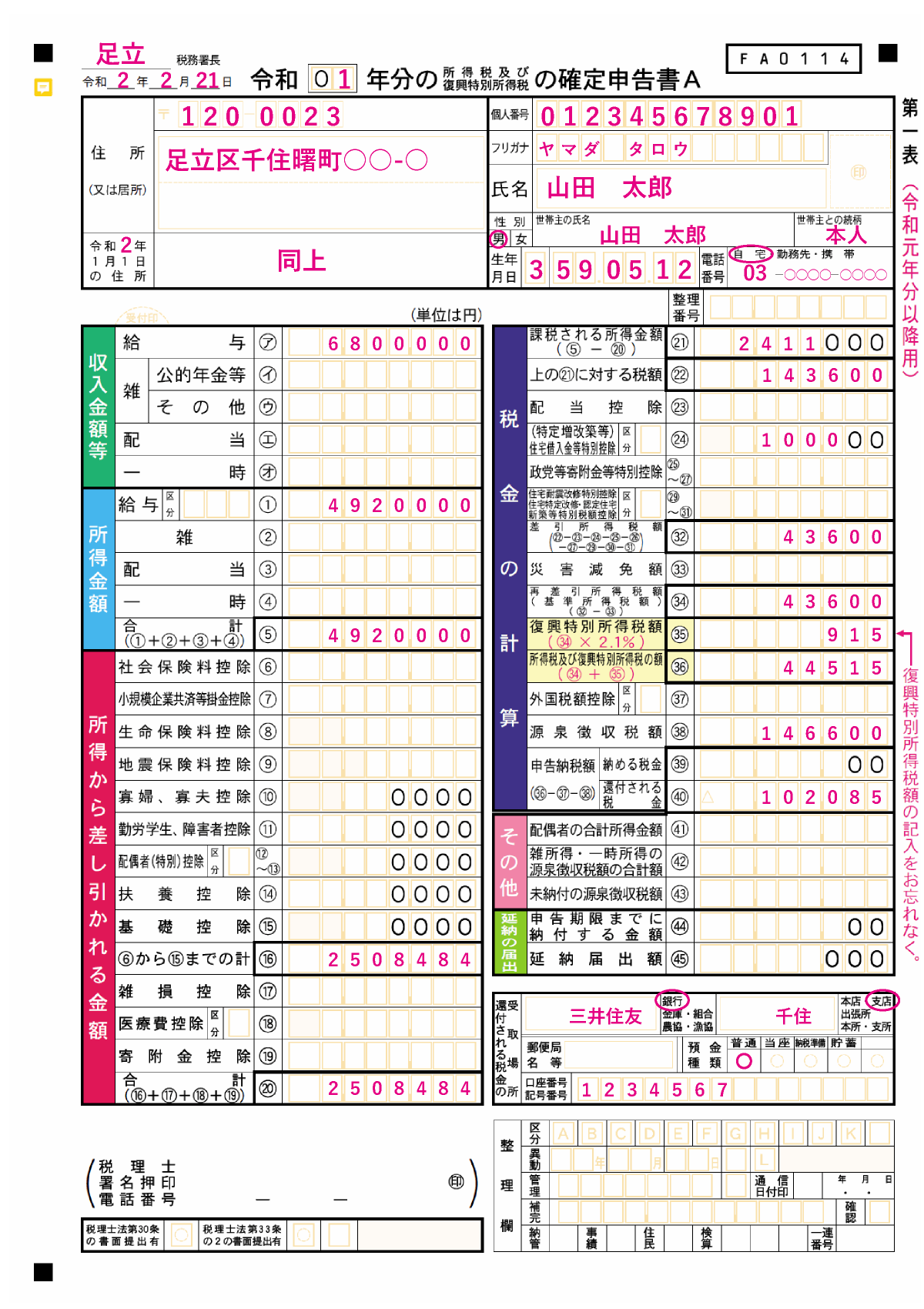

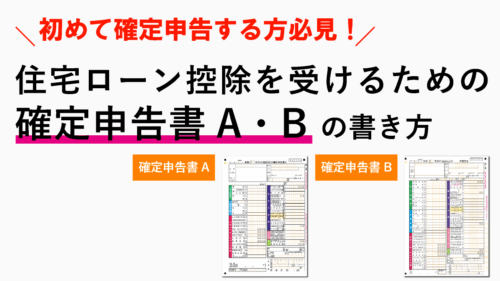

③「確定申告書A」または「確定申告書B」に必要な情報を記入する

(特定増改築等)住宅借入金等特別控除額の計算明細書を作成したら、次は「確定申告書」に必要な情報を記入します。

確定申告書にはAとBがありますが、一般的には、公務員や会社員の給与所得者が確定申告書A、フリーラースや自営業の個人事業主は確定申告書Bに記入します。

確定申告書の書き方については、以下で詳しくまとめていますので、ご確認ください。

住宅ローン控除の確定申告書の書き方マニュアル!記入例の見本も公開

- 確定申告書Aと確定申告書Bの違い

- 確定申告書に必要な書類と入手方法

- 確定申告書Aの書き方

- 確定申告書Bの書き方

初年度に住宅ローン控除の確定申告を忘れたら?

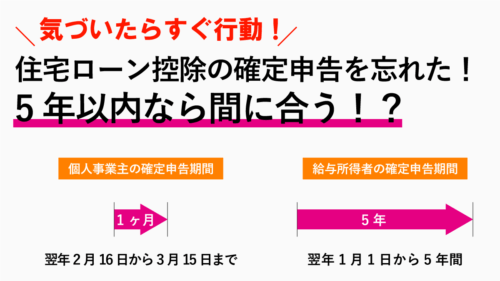

初年度に確定申告をしなければ住宅ローン控除を受けられませんが、中には確定申告期間に忘れていた方もいます。

基本的に、確定申告の期間は2月16日から3月15日までとなっておりますが、給与所得者の場合は、この期間を過ぎていても申告することができます。

個人事業主の場合は、確定申告の「更正の請求」か「修正申告」をすることになります。

初年度に住宅ローン控除の確定申告を忘れた場合の対処法については、以下で詳しくまとめていますので、ご確認ください。

初年度に住宅ローン控除の確定申告を忘れた2つのケースと対処法

- 確定申告と還付申告の期限

- 住宅ローン控除の確定申告を忘れた場合の対処法

- 給与所得者の確定申告を忘れたケース

- 個人事業主の住宅ローン控除を忘れたケース

2年目以降の住宅ローン控除の確定申告

住宅ローン控除の控除期間は10年間ですので、10年間住宅ローン控除の申請をしなければいけません。

1年目の初年度は、確定申告で住宅ローン控除の申請をしましたが、2年目以降は、給与所得者と個人事業主で申請方法が異なります。

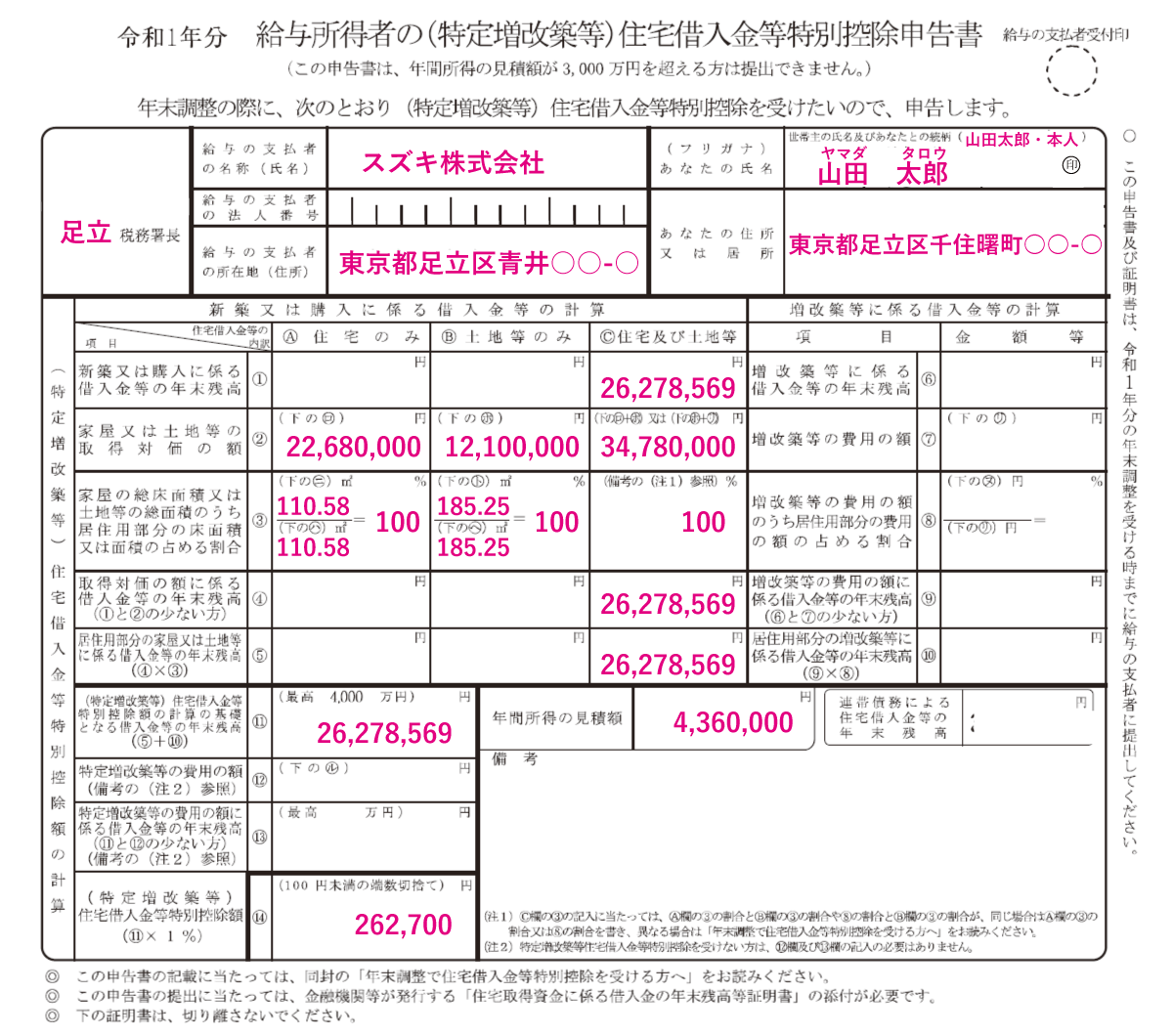

【給与所得者】2年目以降は年末調整で住宅ローン控除を申請

公務員や会社員など会社から給与をもらっている給与所得者の場合、2年目以降の住宅ローン控除の申請は、年末調整で行います。

よって、2年目以降は、確定申告する必要はありません。

年末調整で住宅ローン控除の申請をする場合に必要な書類は、以下の2つです。

- 「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

- 住宅取得資金に係る借入金の年末残高等証明書

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」に記入して、年末調整のときに会社へ提出すれば、住宅ローン控除の申請は完了です。

2年目以降の年末調整の流れや「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の書き方については、以下で詳しくまとめていますので、ご確認ください。

住宅ローン控除の年末調整の流れ

2年目の住宅ローン控除の確定申告は?控除を受けるための年末調整の流れ

- 給与所得者の住宅ローン控除の確定申告

- 2年目以降は確定申告不要

- 住宅ローン控除を受けるための年末調整の流れ

給与所得者の(特定増改築等)住宅借入金等特別控除申告書の書き方

年末調整の住宅借入金等特別控除申告書の書き方まとめ!記入例も公開

- 住宅借入金等特別控除申告書とは

- 申告書の入手方法

- 申告書作成に必要な書類

- 住宅借入金等特別控除申告書の書き方

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

(特定増改築等)住宅借入金等特別控除申告書は、住宅ローン控除の確定申告をした後に、管轄の税務署から9年分まとめて送られてきます。

住宅ローン控除を受けるには、残りの9年間、(特定増改築等)住宅借入金等特別控除申告書を年末調整のときに提出しなければいけませんが、中には、まだ届いていない方や紛失してしまった方もいます。

紛失してしまった場合は、再発行してもらうための手続きをしなければいけません。

届いていない場合もかくて申告の不備による場合は、再発行の手続きを行います。

(特定増改築等)住宅借入金等特別控除申告書がいつ届くのか、紛失してしまった場合の再発行方法については、以下で詳しくまとめていますので、ご確認ください。

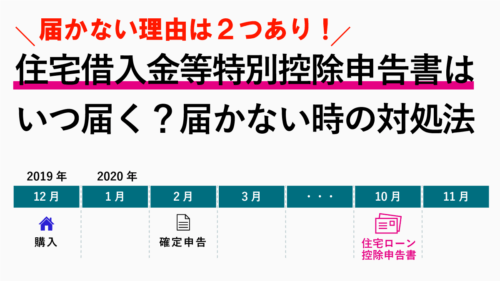

住宅借入金等特別控除申告書はいつ届く?届かないときの対処法

- (特定増改築等)住宅借入金等特別控除申告書とは

- 住宅借入金等特別控除申告書は10月ごろに9年分届く

- 届かない2つの原因

- 届かない時の対処法まとめ

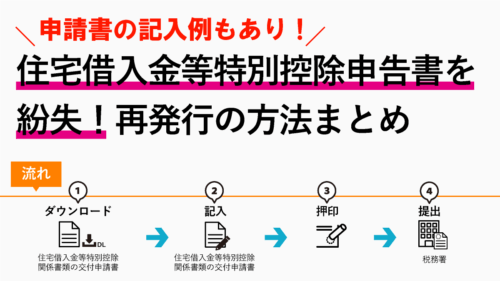

住宅借入金等特別控除申告書を紛失!再発行の方法と交付申請書の書き方

- (特定増改築等)住宅借入金等特別控除申告書とは

- 住宅借入金等特別控除申告書を紛失したときの再発行の流れ

- 交付申請書の書き方と記入例

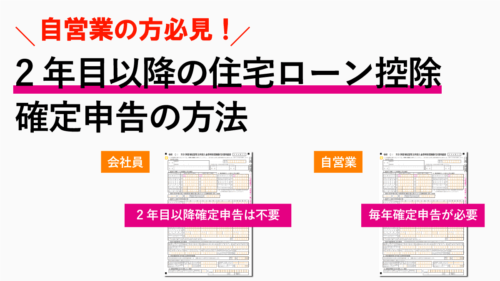

【個人事業主】2年目以降も確定申告で住宅ローン控除を申請

フリーランスや自営業の個人事業主の場合は、2年目以降も確定申告で住宅ローン控除の申請を行います。

1年目は色々な書類が必要でしたが、2年目以降は、以下の書類だけあれば住宅ローン控除の申請ができます。

- 確定申告書B

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅取得資金に係る借入金の年末残高等証明書

- 本人確認書類の写し(マイナンバーカード、マイナンバー通知カードまたはマイナンバーが記載されている住民票+運転免許証やパスポートなどの本人確認書類

2年目以降の確定申告の流れについては、以下で詳しくまとめていますので、ご確認ください。

自営業は2年目以降も住宅ローン控除の確定申告が必要!

- 自営業の住宅ローン控除の確定申告

- 2年目以降も確定申告が必要

- 2年目以降の確定申告に必要な書類

- 2年目以降の住宅ローン控除確定申告の流れ

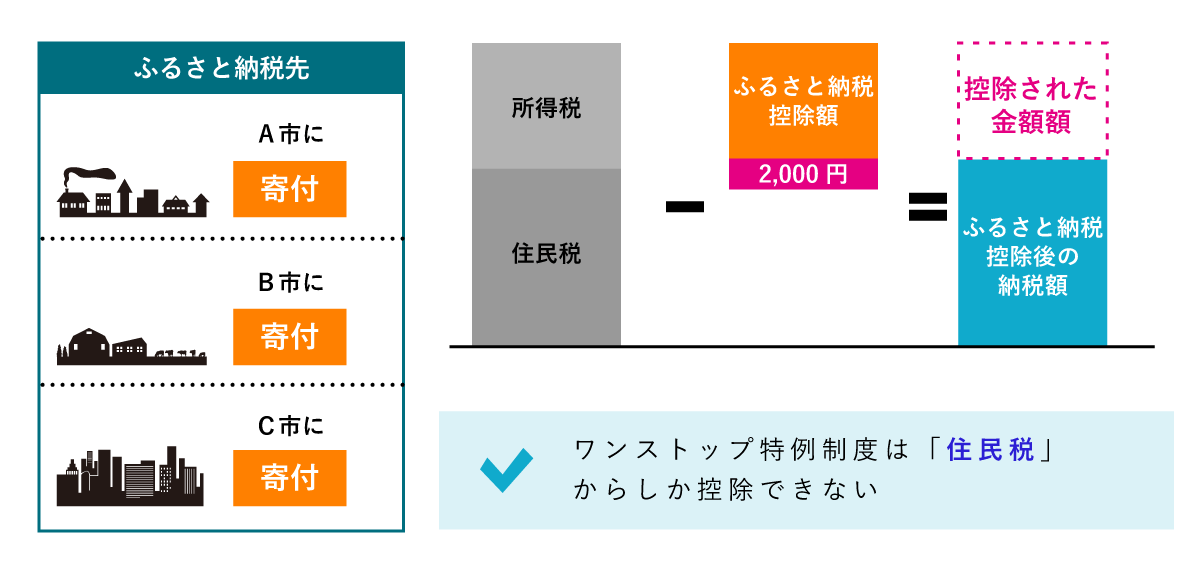

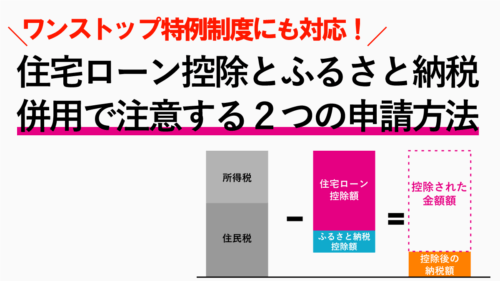

住宅ローン控除とふるさと納税の併用

住宅ローン控除を受ける方の中には、ふるさと納税をしている方もいます。

ふるさと納税とは 『特定の自治体に寄付することで返礼品を受け取ることができ、かつ、寄付した額に応じて所得税や住民税から控除される制度』 のことです。

寄付金の控除額には上限が設けられており、寄付の合計金額から2,000円を差し引いた分が取得税や住民税から控除されます。

住宅ローン控除との併用も可能ですが、注意しないとただの寄付になってしまうケースもあります。

住宅ローン控除とふるさと納税の併用については、以下で詳しくまとめていますので、ご確認ください。

住宅ローン控除とふるさと納税の併用

住宅ローン控除とふるさと納税は併用可能!確定申告前に注意するコト

- 住宅ローン控除(減税)とは

- ふるさと納税とは

- 併用する場合の計算方法

- 医療費控除との併用は

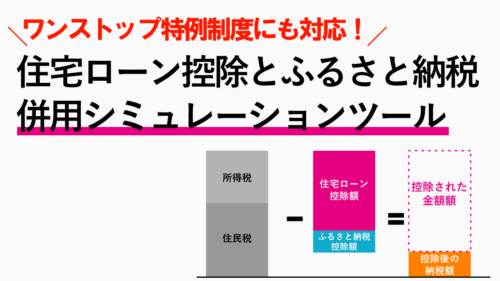

住宅ローン控除とふるさと納税の併用シミュレーション

住宅ローン控除ふるさと納税併用シミュレーション計算ツール!

- 年収から計算

- 源泉徴収票から計算(高精度)

- 確定申告・ワンストップ特例制度対応

- 元利・元金均等返済対応

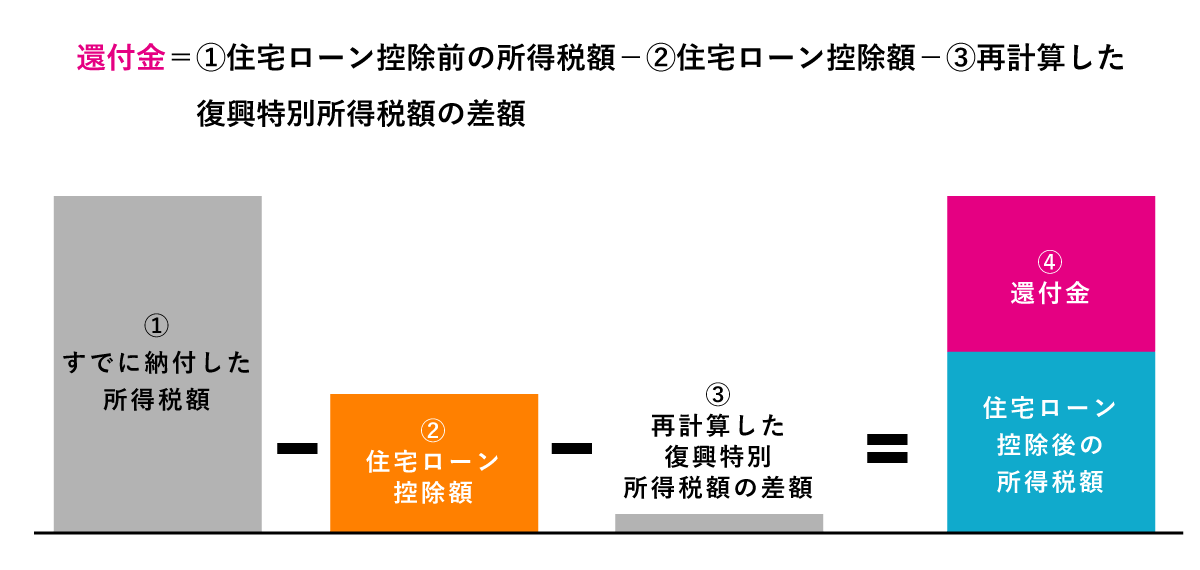

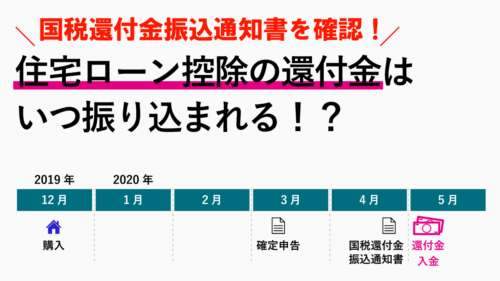

住宅ローン控除(住宅借入金等特別控除)の還付金

住宅ローン控除の確定申告をすると、すでに支払った所得税から住宅ローン控除額分が還付金として戻ってきます。

毎年、還付金が戻ってくると勘違いする方もいますが、一般的に給与所得者の場合は、年末調整で給与に合算して振り込まれます。

住宅ローン控除の還付金がいつ戻ってくるのか、還付の仕組みについては、以下で詳しくまとめていますので、ご確認ください。

住宅ローン控除の還付金の時期はいつ?2年目から振り込まれません!

- 確定申告の還付金とは

- 還付金の還付時期

- 2年目から還付金が振り込まれない理由

- 住民税は還付金ではなく減額

その他

住宅ローン控除関連でその他の記事をまとめたものです。

住宅ローン控除に関連する国税庁などの行政機関情報

こちらは、住宅ローン控除(減税)に関する情報について、以下の行政機関および行政情報ポータルサイトが公開している情報をまとめたものです。

- 国税庁

- 電子政府の総合窓口(e-Gov)

住宅ローン控除に関連する国税庁などの行政機関情報まとめ

- 住宅ローン控除に関する国税庁情報

- 住宅ローン控除に関する法令情報

- 建築に関する法令情報

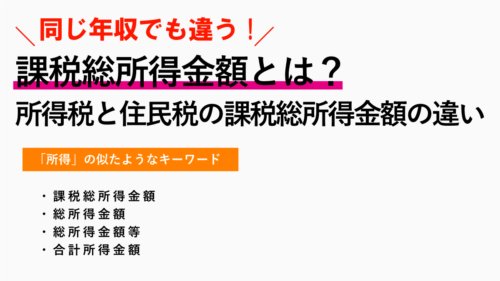

課税総所得金額とは?

課税総所得金額とは 『総所得金額から所得控除の合計額を差し引いた金額』 のことです。

所得金額には、以下のように似たようないくつもあります。

それぞれ、意味が違いますので、住宅ローン控除など正しく計算する際に理解しておくと、分かりやすいです。

- 課税総所得金額

- 総所得金額

- 総所得金額等

- 合計所得金額

住宅ローン控除に関連する国税庁などの行政機関情報まとめ

- 総合課税の所得と分離課税の所得

- 「課税総所得金額」「総所得金額」「総所得金額等」「合計所得金額」の違い

- 所得控除の種類

- 所得税と住民税の「課税総所得金額」の違い