中古マンションを取得した場合、不動産取得税が課税されます。

中古マンションの不動産取得税には、納税額を減額できる軽減措置がありますが、築年数によって適用条件が異なります。

中古マンションの不動産取得税の目安金額や、軽減措置の条件と手続き方法、軽減措置を申請し忘れた場合の対処方法など詳しく解説しています。

不動産取得税に関する心配事を解消し、支払いに備えるための準備をしっかりと進めるために、ぜひこの記事を活用してください。

不動産取得税とは

不動産取得税とは 『土地や家屋の不動産を取得したときに一度だけかかる税金』 のことです。

マンション購入も不動産の取得に該当しますので、不動産取得税の課税対象というわけです。

不動産取得税は地方税で、不動産を取得した人が都道府県に納めますが、中古マンションを購入した場合は、登記後おおむね3~4ヵ月後に通知が届きます。

不動産取得税はいつ来るのかについては、「不動産取得税はいつ来る?いくら払う?計算方法を分かりやすく解説!」で詳しくまとめていますので、ご確認ください。

課税対象

不動産取得税の課税対象は、土地と建物です。

中古マンションの不動産取得税=土地の不動産取得税+建物の不動産取得税

中古マンションを購入した場合は、マンションが建設されている土地の不動産取得税と、マンション自体の建物の不動産取得税を支払わなければいけません。

不動産取得税の計算方法

中古マンションの不動産取得税の計算式は以下の通りです。

不動産取得税額=固定資産税評価額(課税標準)×税率

土地であっても建物であっても、基本の計算式は同じです。

この基本の計算式から、土地・建物それぞれの軽減措置や控除が適用されます。

課税標準

不動産取得税の固定資産税評価額(課税標準)とは 『不動産取得税を算出する際に使用する算定基準』のことです。

例えば、所得税であれば「所得(課税標準)×税率」で求められ、ほとんどの税金は「課税標準×税率」で計算されます。

中古マンションを取得したときの固定資産税評価額(課税標準)は、実際に支払った売買価格ではなく、都道府県税事務所や市町村役場に備えられている固定資産課税台帳の固定資産税評価額が適用されます。

一般的に固定資産税評価額は、土地で売買価格の70%程度、建物で50~60%程度が目安とされています。

税率

| 不動産 | 本則税率 | 軽減税率 |

|---|---|---|

| 土地(すべての土地) | 4% | 3% |

| 家屋(住宅) | 4% | 3% |

| 家屋(住宅以外) | 4% | – |

・本則税率とは、基本となる税率(本来の税率)

・軽減税率とは、要件を満たすことで税率を軽くしたもの

税の負担を軽減する措置。

軽減する手段としては、税率を下げたり、控除額を設けるなどがある。

不動産取得税の税率は、土地家屋ともに本則税率は4%ですが、軽減措置の要件を満たせば軽減税率3%が適用されます。

課税される家屋には、新築・中古関係なく一戸建てやマンションも含まれます。

よって、不動産取得税の軽減税率は、土地・建物が適用対象となります。

中古マンションでの不動産取得税の軽減措置

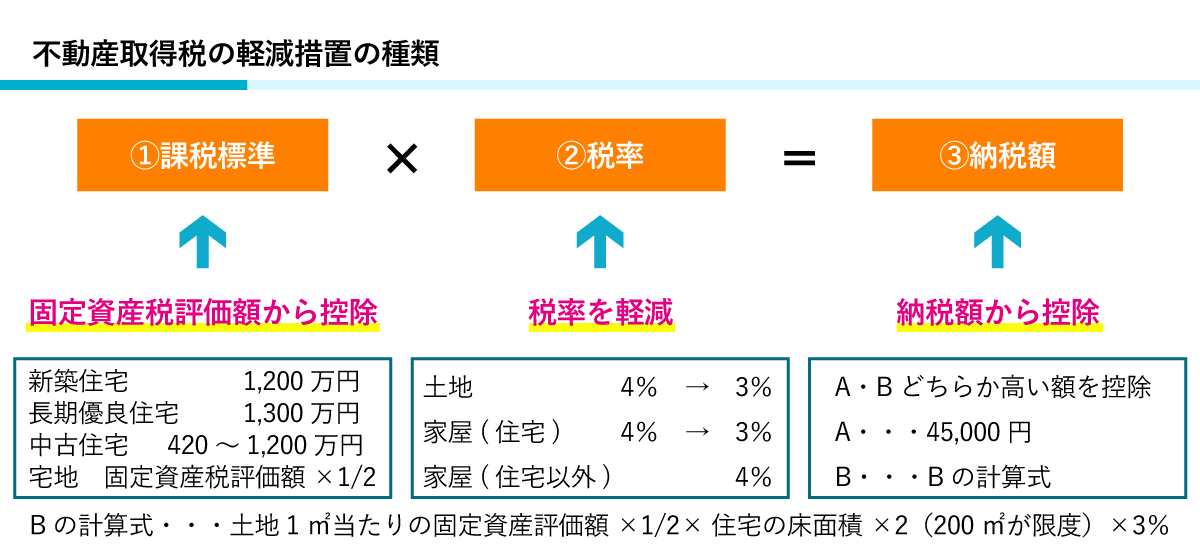

不動産取得税の軽減措置では、「課税標準」「税率」「納税額」ごとに特例が設けられています。

- ①課税標準の特例

- (1)不動産取得税の課税標準の特例(中古マンション)

- (2)宅地評価土地の取得に対して課する不動産取得税の課税標準の特例

- ②税率の特例

- (1)住宅の取得及び土地の取得に対する不動産取得税の税率の特例

- ③納税額の特例

- (1)住宅の用に供する土地の取得に対する不動産取得税の減額(中古マンション)

①課税標準の特例

不動産取得税の「課税標準の特例」の中で、中古マンションが対象となるのは、以下の2つです。

- (1)不動産取得税の課税標準の特例(中古マンション)

- (2)宅地評価土地の取得に対して課する不動産取得税の課税標準の特例

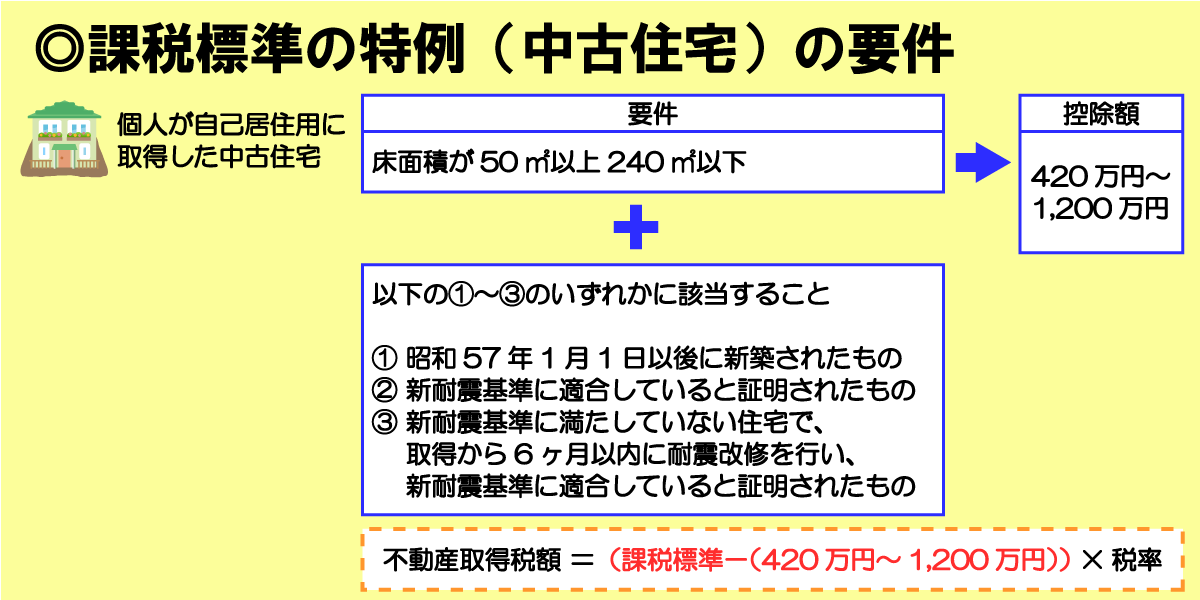

(1)不動産取得税の課税標準の特例(中古マンション)

| 特例の適用要件 | 新築年月日 | 課税標準から控除される額 (一戸につき) |

|

|---|---|---|---|

| 不動産 | 床面積 | ||

| 個人が自己の居住の用に供する耐震基準適合既存住宅 | 床面積が50㎡以上240㎡以下 | 昭和57年1月1日~昭和60年6月30日 | 420万円 |

| 建物 | 昭和60年7月1日~平成元年3月31日 | 450万円 | |

| 以下の①~③のいずれかに該当すること

①昭和57年1月1日以後に新築されたもの |

平成元年4月1日~平成9年3月31日 | 1,000万円 | |

| 平成9年4月1日~ | 1,200万円 | ||

※控除額は、各都道府県によって若干の違いがある

こちらは 『個人が自己の居住の用に供する耐震基準適合既存住宅を取得した場合に、一戸につき課税標準から新築時の特例控除額を控除』する特例です。

こちらの特例を受けられると、課税標準から420万円~1,200万円を差し引くことができます。

なお、不動産取得税の課税標準の特例(中古マンション)を受けるには、以下の要件を満たす必要があります。

- 個人が自己の居住の用に供する中古マンションであること

- 床面積が50㎡以上240㎡以下であること

- 建物について指定条件を満たすこと

個人が自己の居住の用に供する中古マンションであること

不動産取得税の課税標準の特例(中古マンション)は、「個人が自己の居住の用に供する耐震基準適合既存住宅」であることが条件の一つです。

「個人が自己の居住の用に供する」住宅とは、

- 個人が自分が住むための居住用として取得した住宅

のことですで、中古マンションも該当します。

また、こちらはあくまで個人が対象ですので、法人の場合は適用されません。

床面積が50㎡以上240㎡以下であること

こちらの特例を受けるには、以下の「床面積」の要件を満たす必要があります。

| 床面積下限 | 床面積 上限 |

||

|---|---|---|---|

| 戸建の住宅 | 戸建以外の住宅 (マンションやアパートなど) |

||

| 貸家以外 | 50㎡以上 | 50㎡以上 | 240㎡以下 |

| 貸家 | 50㎡以上 | 40㎡以上 | 240㎡以下 |

床面積の要件は 『床面積が50㎡以上240㎡以下(戸建以外の貸家住宅は一戸当たり40㎡以上240㎡以下)』であることです。

マンションの床面積の範囲については、専有面積に「共用部分を持ち分に応じて按分した面積」が加算されます。

マンションの床面積=専有面積+共用面積(持ち分に応じて按分した面積)

専有面積とは、所有者個人が所有する専有部分の面積(区切られた室内部分)。

共用面積とは、マンションの所有者全員で共有する部分の面積(廊下、エレベータなど)。

この床面積の要件を満たした新築未使用住宅を「特例適用住宅」と言います。

建物について指定条件を満たすこと

中古マンションの建物については、 『以下の①~③のいずれかに該当する』ことで条件となります。

- ①昭和57年1月1日以後に新築されたもの

- ②新耐震基準に適合していると証明されたもの

- ③新耐震基準に満たしていない住宅で、取得から6ヶ月以内に耐震改修を行い、新耐震基準に適合していると証明されたもの

昭和57年1月1日以前のものは、特例の対象外となりますので、必ずいつ建築されたものなのか確認しましょう。

また、新耐震基準に適合しているかどうかも重要なポイントです。

こちらについても新耐震基準に適合しているかどうか不動産屋さんに確認してください。

特例の控除額

不動産取得税の課税標準の特例(中古マンション)は、『個人が自己の居住の用に供する耐震基準適合既存住宅を取得した場合に、一戸につき課税標準から新築時の特例控除額を控除』する特例です。

「一戸につき課税標準から新築時の特例控除額を控除」とは、

- 中古住宅が新築された年度の、決められた控除額を差し引く

ということで、新築された年度によって控除額が異なります。

例えば大阪府の年度ごとに決められた控除額は以下の通りです。

| 新築年月日 | 課税標準から控除される額(一戸につき) |

|---|---|

| 昭和57年1月1日~昭和60年6月30日 | 420万円 |

| 昭和60年7月1日~平成元年3月31日 | 450万円 |

| 平成元年4月1日~平成9年3月31日 | 1,000万円 |

| 平成9年4月1日~ | 1,200万円 |

このように各年度ごとに決められた控除額があるので、中古住宅を取得したときは、中古住宅が新築された年度の決められた控除額を差し引くことになります。

具体的には、昭和61年1月1日に新築されたマンションを中古マンションとして購入すると

平成8年9月1日に新築されたマンションを中古マンションとして購入すると

のような控除額になります。

なお、年度ごとの控除額は、各都道府県によって若干の違いがあります。

例えば、東京都の控除額はこのように設定されています。

| 新築年月日 | 課税標準から控除される額(一戸につき) |

|---|---|

| 昭和29年7月1日~昭和38年12月31日 | 100万円 |

| 昭和39年1月1日~昭和47年12月31日 | 1500万円 |

| 昭和48年1月1日~昭和50年12月31日 | 230万円 |

| 昭和51年1月1日~昭和56年6月30日 | 350万円 |

| 昭和56年7月1日~昭和60年6月30日 | 420万円 |

| 昭和60年7月1日~平成元年3月31日 | 450万円 |

| 平成元年4月1日~平成9年3月31日 | 1,000万円 |

| 平成9年4月1日~ | 1,200万円 |

大阪府は「昭和57年7月1日」からですが、東京都は「昭和56年1月1日」となっています。

このように都道府県ごとに若干の違いがありますので、詳しい控除額については、取得した不動産がある都道府県の税事務所へ問い合わせましょう。

関係法令

【特例】

(不動産取得税の課税標準の特例)

3 個人が自己の居住の用に供する耐震基準適合既存住宅(既存住宅(新築された住宅でまだ人の居住の用に供されたことのないもの以外の住宅で政令で定めるものをいう。第七十三条の二十四第三項において同じ。)のうち地震に対する安全性に係る基準として政令で定める基準(第七十三条の二十七の二第一項において「耐震基準」という。)に適合するものとして政令で定めるものをいう。第七十三条の二十四第二項及び第三項において同じ。)を取得した場合における当該住宅の取得に対して課する不動産取得税の課税標準の算定については、一戸について、当該住宅が新築された時において施行されていた地方税法第七十三条の十四第一項の規定により控除するものとされていた額を価格から控除するものとする。

(耐震基準不適合既存住宅の取得に対する不動産取得税の減額等)

第七十三条の二十七の二 道府県は、個人が耐震基準不適合既存住宅を取得した場合において、当該個人が、当該耐震基準不適合既存住宅を取得した日から六月以内に、当該耐震基準不適合既存住宅に耐震改修(建築物の耐震改修の促進に関する法律(平成七年法律第百二十三号)第二条第二項に規定する耐震改修をいい、一部の除却及び敷地の整備を除く。)を行い、当該住宅が耐震基準に適合することにつき総務省令で定めるところにより証明を受け、かつ、当該住宅をその者の居住の用に供したときは、当該耐震基準不適合既存住宅の取得に対して課する不動産取得税については、当該税額から当該耐震基準不適合既存住宅が新築された時において施行されていた地方税法第七十三条の十四第一項の規定により控除するものとされていた額に税率を乗じて得た額を減額するものとする。

【特例の要件】

(法第七十三条の十四第三項の住宅等)

第三十七条の十八 法第七十三条の十四第三項に規定する新築された住宅でまだ人の居住の用に供されたことのないもの以外の住宅で政令で定めるものは、新築された住宅でまだ人の居住の用に供されたことのないもの以外の住宅のうちその床面積が五十平方メートル以上二百四十平方メートル以下のものとする。

2 法第七十三条の十四第三項に規定する地震に対する安全性に係る基準として政令で定める基準は、建築基準法施行令(昭和二十五年政令第三百三十八号)第三章及び第五章の四に規定する基準又は国土交通大臣が総務大臣と協議して定める地震に対する安全性に係る基準とする。

3 法第七十三条の十四第三項に規定する既存住宅のうち耐震基準に適合するものとして政令で定めるものは、既存住宅のうち次の各号に掲げる要件のいずれかに該当するものとする。

一 昭和五十七年一月一日以後に新築されたものであること。

二 前項の基準に適合することにつき総務省令で定めるところにより証明がされたものであること。

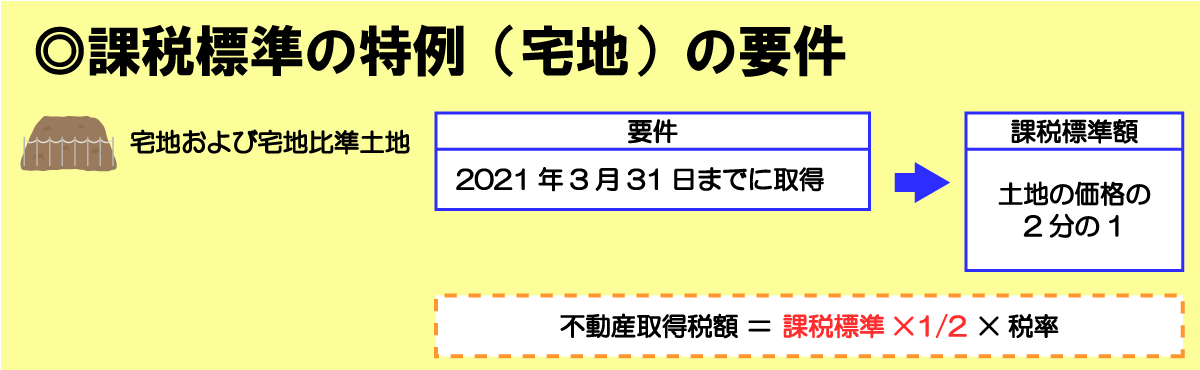

(2)宅地評価土地の取得に対して課する不動産取得税の課税標準の特例

| 特例の適用要件 | 課税標準の額 | |

|---|---|---|

| 不動産 | 期日 | |

| 宅地および宅地比準土地 | 2024年(令和6年)3月31日までに取得 | 土地の価格の2分の1 |

こちらは、土地の地目が 『宅地及び宅地比準土地の場合に、課税標準が1/2』になる特例です。

こちらの特例が適用されると、課税標準が半額(1/2)となります。

なお、「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」を受けるには、以下の要件を満たす必要があります。

- 土地の地目が宅地及び宅地比準土地であること

- 期日要件を満たすこと

土地の地目が宅地及び宅地比準土地であること

土地の地目とは、土地の用途(利用状況)によって区分したものです。

建物の敷地であれば「宅地」、農耕地であれば「田」「畑」のように20種類以上の地目がある。

不動産取得税が課税される土地は、全ての地目が対象ですが、こちらの特例を受けるには、土地の地目が宅地及び宅地比準土地であることが条件となります。

・宅地以外の土地で、その土地と状況が類似する他の宅地価格に比準して決定される土地のこと

・市街化区域にある農地や雑種地でも宅地として利用できる土地が該当する

中古マンションの土地の地目は宅地に該当しますので、こちらの特例が適用されます。

期日要件を満たすこと

もう一つの要件は、期日要件で以下の期日を満たす必要があります。

- 2024年(令和6年)3月31日までに宅地及び宅地比準土地を取得すること

関係法令

【特例と要件】

(宅地評価土地の取得に対して課する不動産取得税の課税標準の特例)

第十一条の五 宅地評価土地(宅地及び宅地比準土地(宅地以外の土地で当該土地の取得に対して課する不動産取得税の課税標準となるべき価格が、当該土地とその状況が類似する宅地の不動産取得税の課税標準とされる価格に比準する価格により決定されるものをいう。)をいう。第三項において同じ。)を取得した場合における当該土地の取得に対して課する不動産取得税の課税標準は、第七十三条の十三第一項の規定にかかわらず、当該取得が平成十八年一月一日から平成三十三年三月三十一日までの間に行われた場合に限り、当該土地の価格の二分の一の額とする。

( 地方税法附則第十一条の五)

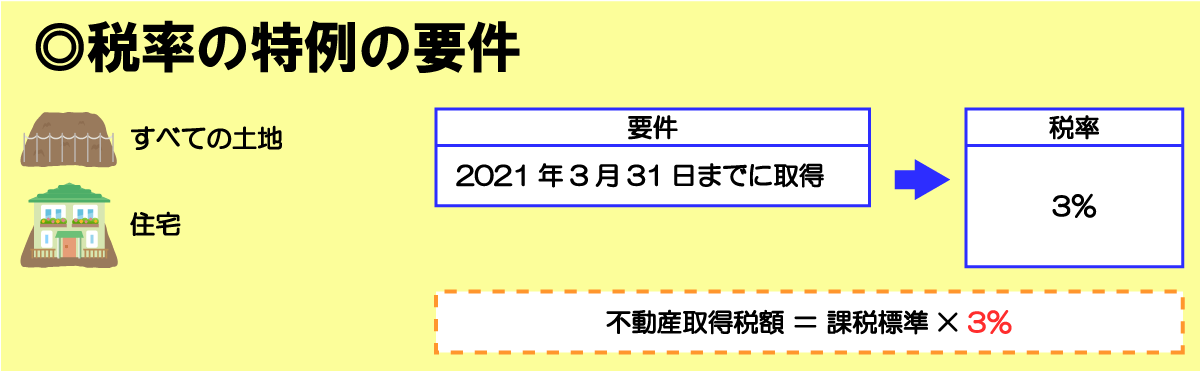

②税率の特例

中古マンションでの不動産取得税の「税率の特例」は、以下の1つです。

- (1)住宅の取得及び土地の取得に対する不動産取得税の税率の特例

(1)住宅の取得及び土地の取得に対する不動産取得税の税率の特例

| 不動産 | 本則税率 | 軽減税率 |

|---|---|---|

| 土地(すべての土地) | 4% | 3% |

| 家屋(住宅) | 4% | 3% |

| 家屋(住宅以外) | 4% | – |

| 特例の適用要件 | 税率 | |

|---|---|---|

| 不動産 | 期日 | |

| 住宅または土地 (店舗や事務所など住宅以外の家屋は含まない) |

2024年(令和6年)3月31日までに取得 | 3% |

こちらは 『住宅または土地を取得した場合に、税率が3%』になる特例です。

こちらの対象は、土地や家屋になりますので、中古マンションの土地と中古マンションの建物それぞれの不動産取得税の税率を3%にすることができます。

ただし、店舗や事務所など住宅以外の家屋は含まないませんので、中古マンションを事務所用で利用する場合は、適用外となります。

要件は、以下の期日要件の一つのみとなります。

- 2024年(令和6年)3月31日までに住宅または土地を取得すること

関係法令

【特例と要件】

(住宅の取得及び土地の取得に対する不動産取得税の税率の特例)

第十一条の二 平成十八年四月一日から平成三十三年三月三十一日までの間に住宅又は土地の取得が行われた場合における不動産取得税の標準税率は、第七十三条の十五の規定にかかわらず、百分の三とする。

(地方税法附則第十一条の二)

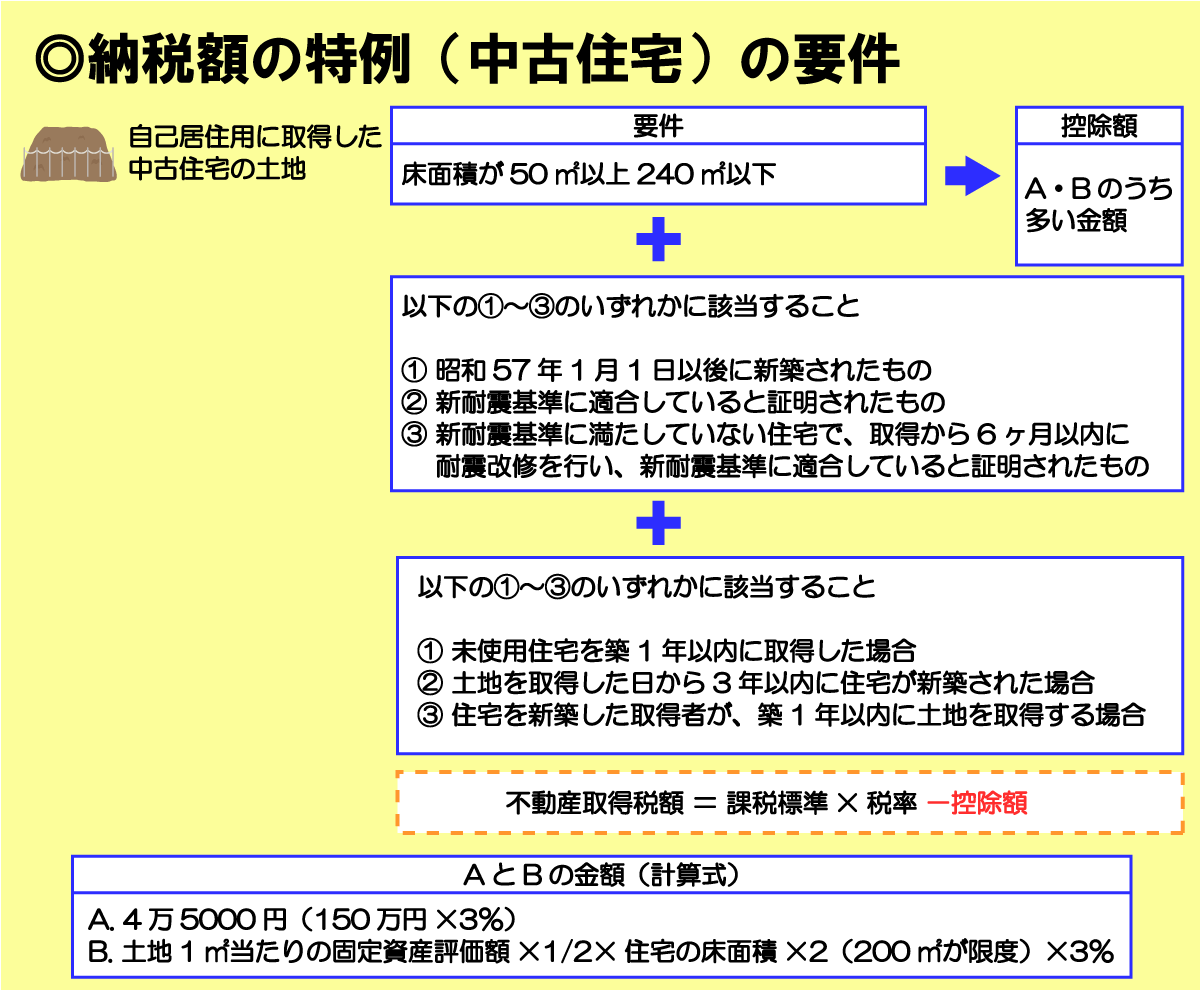

③納税額の特例

不動産取得税の「納税額の特例」は、以下の1つです。

- (1)住宅の用に供する土地の取得に対する不動産取得税の減額(中古マンション)

(1)住宅の用に供する土地の取得に対する不動産取得税の減額(中古マンション)

| 納税額から控除される額(一戸につき) | ||

|---|---|---|

| A・Bのうち、多い金額を納税額から控除する

A. 4万5000円(150万円×3%) |

||

| 特例の適用要件 | ||

| 不動産 | 住宅の床面積 | |

| 自己居住用の耐震基準適合既存住宅を取得した土地 | 床面積が50㎡以上240㎡以下 | |

| 建物 | ||

| 以下の①~③のいずれかに該当すること

①昭和57年1月1日以後に新築されたもの |

||

| 土地と住宅の取得時期 | パターン | 内容 |

| 土地を住宅より先に取得 | 土地を取得した日から1年以内に耐震基準適合既存住宅を取得した場合 | |

| 土地を住宅より後に取得 | 借りるなどして耐震基準適合既存住宅を取得した取得者が、住宅取得後1年以内に該当する土地を取得する場合 | |

こちらは 『自己居住用の耐震基準適合既存住宅を取得した土地を取得した場合に、A・Bのうち多い控除額を納税額から控除』する特例です。

不動産取得税の納税額の特例を受けるには、以下の要件を満たす必要があります。

- 個人が自己の居住の用に供する中古マンションであること

- 床面積が50㎡以上240㎡以下であること

- 建物について指定条件を満たすこと

- 土地と住宅の取得時期の条件を満たすこと

個人が自己の居住の用に供する中古マンションであること

不動産取得税の課税標準の特例(中古マンション)は、「個人が自己の居住の用に供する耐震基準適合既存住宅」であることが条件の一つです。

「個人が自己の居住の用に供する」住宅とは、

- 個人が自分が住むための居住用として取得した中古住宅

のことですで、中古マンションも該当します。

床面積が50㎡以上240㎡以下であること

こちらの特例を受けるには、以下の「床面積」の要件を満たす必要があります。

| 床面積下限 | 床面積 上限 |

||

|---|---|---|---|

| 戸建の住宅 | 戸建以外の住宅 (マンションやアパートなど) |

||

| 貸家以外 | 50㎡以上 | 50㎡以上 | 240㎡以下 |

| 貸家 | 50㎡以上 | 40㎡以上 | 240㎡以下 |

床面積の要件は 『床面積が50㎡以上240㎡以下(戸建以外の貸家住宅は一戸当たり40㎡以上240㎡以下)』であることです。

マンションの床面積の範囲については、専有面積に「共用部分を持ち分に応じて按分した面積」が加算されます。

建物について指定条件を満たすこと

建物について指定条件とは、つまり「自己居住用の耐震基準適合既存住宅」であるかということです。

「自己居住用の耐震基準適合既存住宅」とは、

- 床面積が50㎡以上240㎡以下

- 以下の①~③のいずれかに該当すること

- ①昭和57年1月1日以後に新築されたもの

- ②新耐震基準に適合していると証明されたもの

- ③新耐震基準に満たしていない住宅で、取得から6ヶ月以内に耐震改修を行い、新耐震基準に適合していると証明されたもの

の「床面積」と「建物」要件を満たした中古住宅(中古マンション)のことです。

土地と住宅の取得時期の条件を満たすこと

こちらの特例を受けるには、以下の「土地と住宅の取得時期」の要件のいずれかを満たす必要があります。

| パターン | 要件内容 |

|---|---|

| 土地を住宅より先に取得 | 土地を取得した日から1年以内に耐震基準適合既存住宅を取得した場合 |

| 土地を住宅より後に取得 | 借りるなどして耐震基準適合既存住宅を取得した取得者が、住宅取得後1年以内に該当する土地を取得する場合 |

基本的には、土地を取得した日の前後1年の間に、新耐震基準に適合している中古住宅(中古マンション)を取得すれば、適用されます。

関係法令

【特例と要件】

(住宅の用に供する土地の取得に対する不動産取得税の減額)

2 道府県は、次の各号のいずれかに該当する場合には、当該土地の取得に対して課する不動産取得税については、当該税額から百五十万円(当該土地に係る不動産取得税の課税標準となるべき価格を当該土地の面積の平方メートルで表した数値で除して得た額に当該土地の上にある耐震基準適合既存住宅等(耐震基準適合既存住宅及び新築された特例適用住宅でまだ人の居住の用に供されたことのないもののうち当該特例適用住宅に係る土地について前項の規定の適用を受けるもの以外のものをいう。以下この項において同じ。)一戸についてその床面積の二倍の面積の平方メートルで表した数値(当該数値が二百を超える場合には、二百とする。)を乗じて得た金額が百五十万円を超えるときは、当該乗じて得た金額)に税率を乗じて得た額を減額するものとする。

一 土地を取得した者が当該土地を取得した日から一年以内に当該土地の上にある自己の居住の用に供する耐震基準適合既存住宅等を取得した場合

二 土地を取得した者が当該土地を取得した日前一年の期間内に当該土地の上にある自己の居住の用に供する耐震基準適合既存住宅等を取得していた場合3 道府県は、次の各号のいずれかに該当する場合には、当該土地の取得に対して課する不動産取得税については、当該税額から百五十万円(当該土地に係る不動産取得税の課税標準となるべき価格を当該土地の面積の平方メートルで表した数値で除して得た額に当該土地の上にある耐震基準不適合既存住宅(既存住宅のうち耐震基準適合既存住宅以外のものをいう。以下この条から第七十三条の二十七の二までにおいて同じ。)一戸についてその床面積の二倍の面積の平方メートルで表した数値(当該数値が二百を超える場合には、二百とする。)を乗じて得た金額が百五十万円を超えるときは、当該乗じて得た金額)に税率を乗じて得た額を減額するものとする。

一 土地を取得した者が当該土地を取得した日から一年以内に当該土地の上にある耐震基準不適合既存住宅を取得した場合(当該耐震基準不適合既存住宅の取得が第七十三条の二十七の二第一項の規定に該当する場合に限る。)

二 土地を取得した者が当該土地を取得した日前一年の期間内に当該土地の上にある耐震基準不適合既存住宅を取得していた場合(当該耐震基準不適合既存住宅の取得が第七十三条の二十七の二第一項の規定に該当する場合に限る。)

※住宅の取得及び土地の取得に対する不動産取得税の税率の特例)と(宅地評価土地の取得に対して課する不動産取得税の課税標準の特例)も含む

不動産取得税の計算方法

中古マンションでの不動産取得税の軽減措置について理解したところで、実際に不動産取得税の計算方法を分かりやすく説明しています。

今回は、以下パターンで実際に不動産取得税がどうなるか計算してみます。

- 1990年築の中古マンションを購入

1990年築の中古マンションを購入

次は、以下の条件で中古住宅を購入したときの不動産取得税の計算方法を解説していきます。

| 項目 | 内容 | 項目 | 内容 |

|---|---|---|---|

| 取得日 | 2020年5月1日 | 新築年月日 | 1990年5月1日 |

| 取得者 | 個人 | 建物状態 | 中古 |

| 地目 | 宅地 | 建物用途 | 住宅 |

| 土地面積 | 120㎡ | 延床面積 | 144㎡ |

| 土地購入金額 | 15,000,000円 | 建物購入価格 | 16,000,000円 |

| 土地の固定資産税評価額 | 10,500,000円 | 建物の固定資産税評価額 | 8,500,000円 |

※土地と建物は同時に取得しています。

中古マンションを購入した際の軽減措置は以下の通りでした。

- ①課税標準の特例

- (1)不動産取得税の課税標準の特例(中古マンション)

- (2)宅地評価土地の取得に対して課する不動産取得税の課税標準の特例

- ②税率の特例

- (1)住宅の取得及び土地の取得に対する不動産取得税の税率の特例

- ③納税額の特例

- (1)住宅の用に供する土地の取得に対する不動産取得税の減額(中古マンション)

それぞれ軽減措置が適用されるか確認していきます。

(2)不動産取得税の課税標準の特例(中古住宅)

こちらは

- 床面積が50㎡以上240㎡以下

- 昭和57年1月1日以後に新築されたもの

であれば、軽減措置が適用されます。

住宅の床面積は「144㎡」で、新築年月日は1990年5月1日ですので、適用対象です。

中古住宅の場合は、以下のように年度ごとに決められた控除額があります。

| 新築年月日 | 課税標準から控除される額(一戸につき) |

|---|---|

| 昭和57年1月1日~昭和60年6月30日 | 420万円 |

| 昭和60年7月1日~平成元年3月31日 | 450万円 |

| 平成元年4月1日~平成9年3月31日 | 1,000万円 |

| 平成9年4月1日~ | 1,200万円 |

事例では、こちらの控除額をあてはめます。

(3)宅地評価土地の取得に対して課する不動産取得税の課税標準の特例

こちらは

- 2024年(令和6年)3月31日までに取得した宅地及び宅地比準土地

であれば、軽減措置が適用されます。

取得日は2020年5月1日ですので、適用対象です。

(1)住宅の取得及び土地の取得に対する不動産取得税の税率の特例

こちらは

- 2024年(令和6年)3月31日までに住宅または土地を取得

すれば、軽減措置が適用されます。

取得日は2020年5月1日ですので、適用対象です。

(2)住宅の用に供する土地の取得に対する不動産取得税の減額(中古住宅)

こちらは

- 床面積が50㎡以上240㎡以下

- 昭和57年1月1日以後に新築されたもの

- 土地を取得した日の前後1年の間に、新耐震基準に適合している中古住宅を取得

で、軽減措置が適用されます。

土地と住宅を同時に購入しています。

さらに、新築年月日が1990年5月1日で新耐震基準に適合している中古住宅ですので、適用対象です。

こちらの特例も新築住宅同様にA・Bのうち、多い金額が控除額になります。

| 項目 | 計算式 | 控除額 |

|---|---|---|

| A | 45,000円 | 45,000円 |

| B | (10,500,000円/120㎡)×1/2×200㎡×3% ※床面積は144㎡×2=288㎡で200㎡を超えているため200㎡ |

262,500円 |

| 採用する控除額 | 262,500円 | |

よって、事例の住宅と土地の不動産取得税の計算式はこちらになります。

この不動産取得税の計算式で計算したものがこちらです。

| 不動産 | 計算式 | 不動産取得税 |

|---|---|---|

| 住宅 | (8,500,000円-10,000,000円)×0.03 | 0円 ※マイナスは0円 |

| 宅地 | 10,500,000円×1/2×0.03-262,500円 | 0円 ※マイナスは0円 |

| 合計 | 0円 | |

こちらの事例では、不動産取得税は0円となります。

実は、中古マンションでの不動産所得税は0円になるケースが多いです。

平成元年4月1日以降の中古マンションでは、控除額が1,000万円を超えるので、固定資産税評価額(課税標準)が低くなった中古マンションの不動産取得税の目安は、0円になる可能性が高いことを覚えておきましょう。

逆に、築年数が古すぎると、軽減措置の対象にならない可能性があるので、ご注意ください。

中古マンションと新築マンションの不動産取得税

今回は、中古マンションでの不動産取得税について解説していますが、新築マンションを購入したい際の不動産取得税の軽減措置は内容が異なります。

新築マンションの購入も検討に入れている場合は、新築マンションの不動産取得税について理解しておきましょう。

こちらについては、「新築マンション購入時の不動産取得税はいくら?」で詳しくまとめていますので、ご確認ください。

まとめ

ここまで、中古マンションでの不動産取得税の軽減措置や計算方法について、わかりやすく説明してきました。

- 不動産取得税は、不動産取得時に一度だけかかる税金

- 不動産取得税は、地方税で都道府県に納税

- 不動産の取得には、「有償・無償」「登記の有無」を問わない

- 相続の場合は、不動産取得税は課税されない

他の税金と比べて軽減措置の種類や適用要件が多く、どれが当てはまるのか分からなくなることもあります。

不動産取得税は、納税通知書が送られて納付するものなので、計算方法を細かく理解する必要はありませんが、減額申告すれば大幅に減額されますので、不動産を取得したときは、減額申告だけはしっかりしましょう。

すでに手元に納税通知書が届いている方も、税事務所へ相談すれば軽減措置が受けられる可能性もありますので、すぐに相談してください。

不動産取得税減額申告書の書き方について知りたい方へ

不動産取得税の還付申請について知りたい方へ

不動産取得税還付申請書の書き方について知りたい方へ

相続や遺贈で不動産取得税がかかるのか知りたい方へ

不動産に関する税金について知りたい方へ