相続によって土地や建物を取得する場合、不動産の名義変更が必要です。

名義変更の手続きには、登記簿に登録を行いますが、その際にかかる税金が『登録免許税』です。

登録免許税は、土地や建物を相続する際に支払う相続税とは、まったく別物です。

相続税の納付だけでなく、登記する際は、必ず登録免許税も納付しましょう。

こちらでは、相続登記の登録免許税について以下の要点を中心に、わかりやすく解説していきます。

- 相続登記と登録免許税の関係

- 登録免許税が発生する不動産登記の種類と税率まとめ

- 事例を用いた登録免許税の計算方法

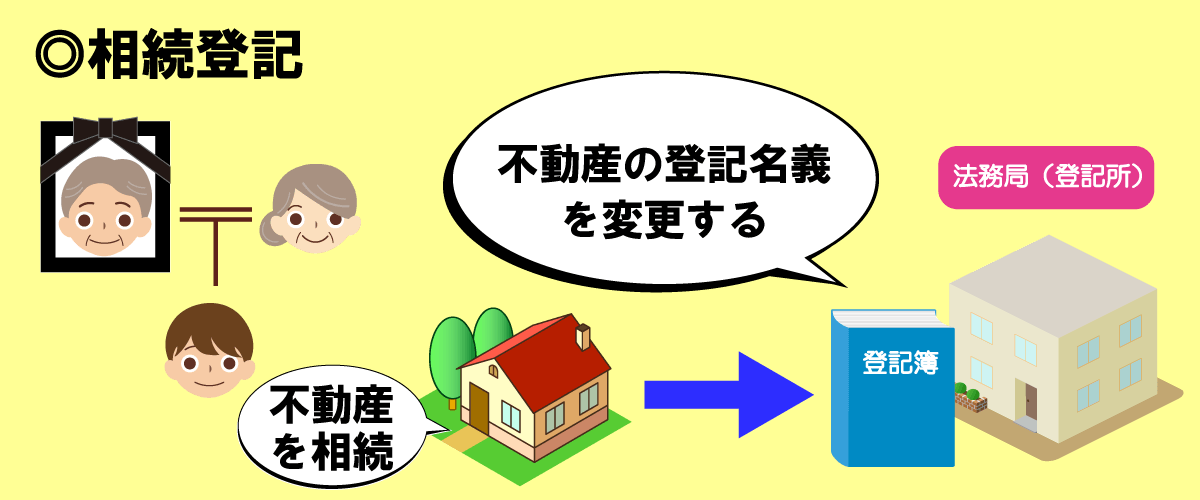

相続登記とは

相続登記とは 『不動産の所有者が死亡した場合に、不動産の登記名義を被相続人から相続人へ名義変更を行うこと』 です。

被相続人は、相続財産を残して亡くなった方で、その財産を受け継ぐ権利がある方

被相続人名義から相続人名義へ登記申請することで、不動産の所有権が移転します。

・不動産登記をして初めて所有権を主張できる

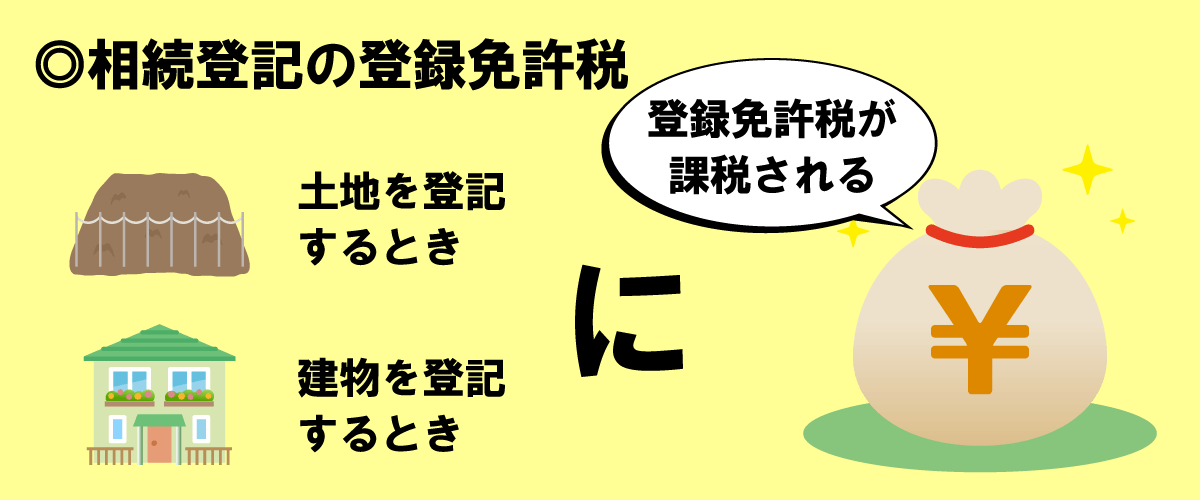

登録免許税とは

登録免許税は 『不動産の所有権を登記する際に課税される税金』 です。

相続だけでなく、土地や建物を購入して不動産登記する場合にも登録免許税が課税されます。

登録免許税額の計算式

登録免許税額は、課税標準に税率をかけて求められます。(国税庁:登録免許税の税額表)

土地と建物双方ともに税率は0.4%です。

登録免許税額=不動産の価額(課税標準)×0.4%(税率)

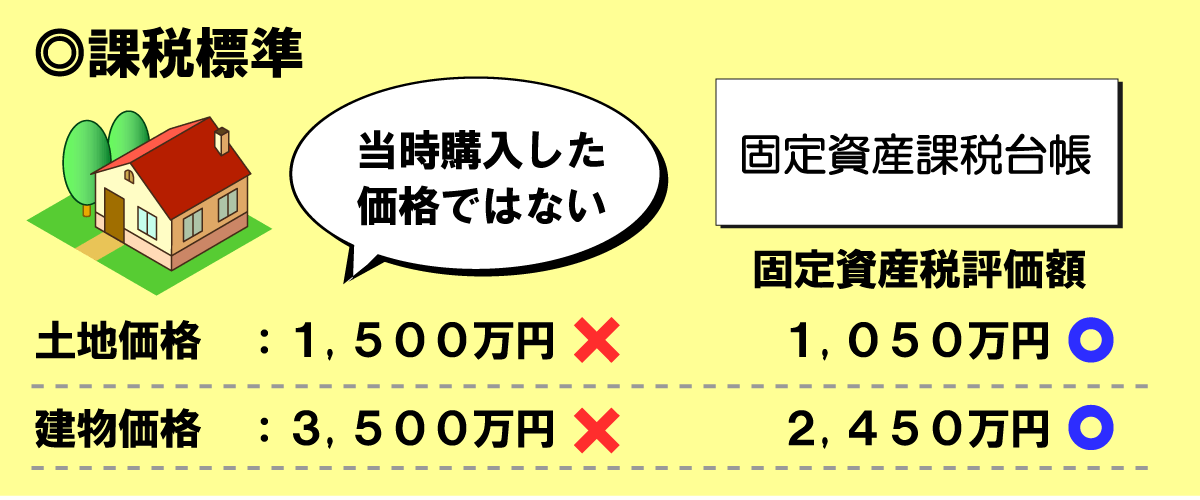

課税標準

登録免許税の課税標準は 『登録免許税を算出する際に使用する算定基準』のことです。

例えば、所得税であれば「所得(課税標準)×税率」で求められ、ほとんどの税金は「課税標準×税率」で計算されます。

相続によって土地や建物を取得するときの登録免許税課税標準は、当時購入した売買価格ではなく、都道府県税事務所や市町村役場に備えられている固定資産課税台帳の固定資産税評価額が適用されます。

他の確認方法としては、被相続人が生前支払っていた固定資産税の納付書の中に課税明細書がついており、こちらにも評価額が記載されています。

ただし、相続による名義変更では、今現在の評価額を証明する必要があるため、最新年度の評価証明書が必要です。

・土地建物取得時の課税標準は、固定資産課税台帳の固定資産税評価額

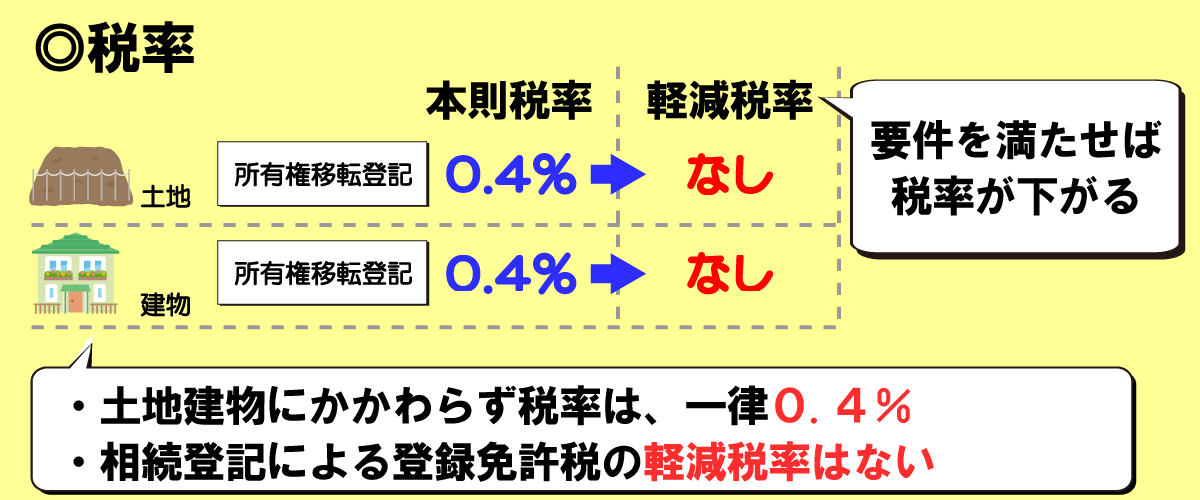

税率

売買による登録免許税の税率は、不動産登記の種類によって違いますが、相続登記にかかる登録免許税の税率は、土地建物にかかわらず一律0.4%です。

登録免許税が発生する不動産登記の種類

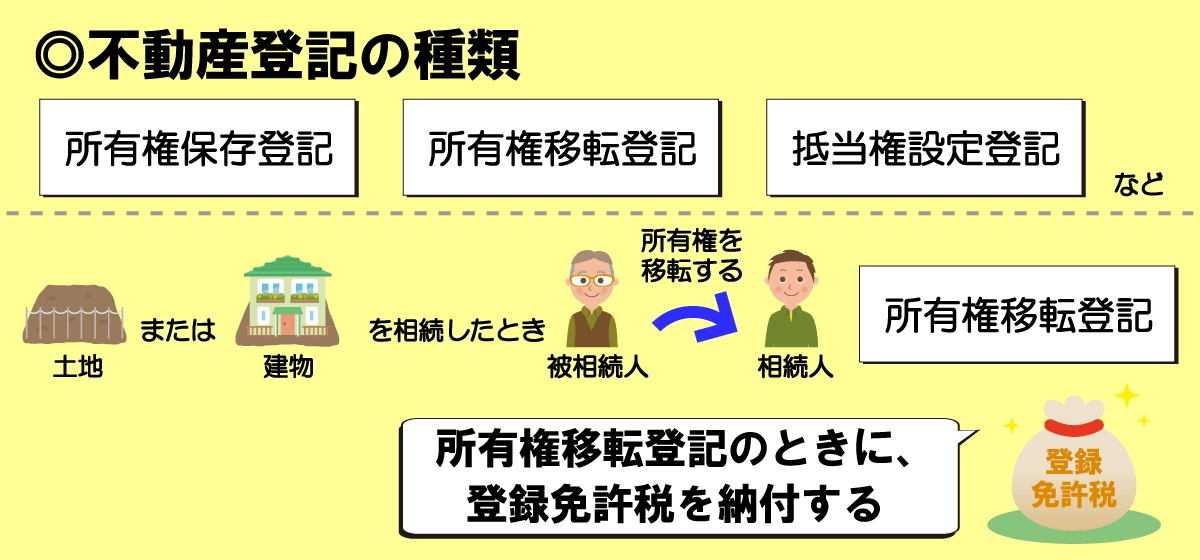

不動産登記には、「所有権移転登記」「所有権保存登記」「抵当権設定登記」などいくつか種類があります。

相続登記の場合は、『所有権移転登記』を行います。

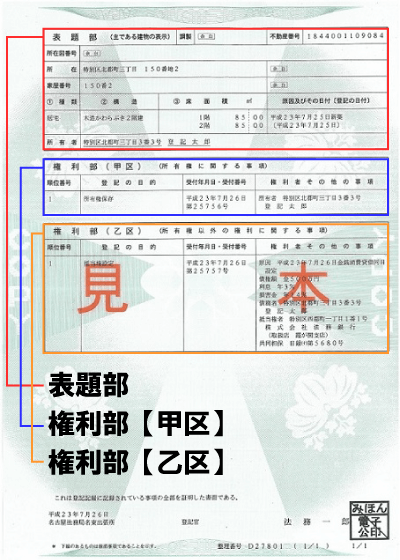

所有権の移転では、登記簿の【権利部(甲区)】に記載されます。

- 表題部:土地や建物の所在・地番・面積など不動産の物理的状況が記録されている

- 権利部(甲区):所有者の氏名・登記目的・取得年月日・取得原因など所有権に関する事項が記録されている

- 権利部(乙区):抵当権・地上権・賃借権など所有権以外の権利が記録されている

登録免許税の計算方法

相続登記での登録免許税の計算方法については、以下の3つのケースで計算方法を分かりやすく説明しています。

- ①土地を相続したとき

- ②土地と建物を相続したとき

- ③固定資産税がかかっていない不動産を相続したとき

①土地を相続したとき

土地を相続した場合は、土地の所有権を変えるために「所有権移転登記」が必要です。

| 登記の種類 | 課税標準 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 所有権移転登記(土地) | 土地の価額 | 0.4% | – |

・本則税率とは、基本となる税率(本来の税率)

・軽減税率とは、要件を満たすことで税率を軽くしたもの

土地を相続したときの所有権移転登記の本則税率は0.4%です。土地購入で軽減措置の要件を満たせば軽減税率が適用されますが、相続登記による軽減税率はありません。

| 登記の種類 | 課税標準 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 相続による所有権移転登記(土地) | 土地の価額 | 0.4% | – |

| 売買による所有権移転登記(土地) | 土地の価額 | 2.0% | 1.5% |

| 生前贈与による所有権移転登記(土地) | 土地の価額 | 2.0% | – |

こちらは、相続と売買・生前贈与での税率を比較したものですが、相続の場合は売買時の軽減税率1.5%よりも0.4%と、はじめから低く設定されていることが分かります。

計算方法

当時の土地購入価格:12,000,000円

土地の固定資産税評価額:8,400,000円

登録免許税=固定資産税評価額(課税標準)×0.4%(課税標準)

33,600円=8,400,000円×0.004

計算例1の登録免許税は 33,600円

課税標準は、当時の土地購入価格ではなく、固定資産税評価額で計算されます。

当時の土地購入価格:14,527,000円

固定資産税評価額:10,168,900円

登録免許税=固定資産税評価額(課税標準)×0.4%(課税標準)

40,672円=10,168,000円×0.004

計算例2の登録免許税は 40,600円

計算例2の課税標準と登録免許税は、端数処理のルールに従って端数切り捨てで計算されています。

計算時の端数処理

相続による所有権移転登記では、固定資産税評価額(課税標準)の1,000円未満の端数は切り捨てられ、固定資産税評価額が1,000円未満である場合は、1,000円で計算されます。

固定資産税評価額(課税標準):10,168,900円 → 10,168,000円

固定資産税評価額(課税標準):970円 → 1,000円

更に登録免許税は、100円未満の端数が切り捨てられ、登録免許税が1,000円未満である場合は、1,000円で計算されます。

登録免許税:40,672円 → 40,600円

登録免許税:970円 → 1,000円

登録免許税を計算するときの端数処理は、所有権移転登記・所有権保存登記・抵当権設定登記で共通です。

②土地と建物を相続したとき

土地と建物を相続した場合も、土地建物の所有権を変えるために、「所有権移転登記」が必要です。

| 登記の種類 | 課税標準 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 所有権移転登記(土地) | 土地の価額 | 0.4% | – |

| 所有権移転登記(建物) | 不動産の価額 | 0.4% | – |

計算方法

土地の固定資産税評価額:10,168,900円

建物の固定資産税評価額:12,465,400円

登録免許税=土地建物の合計固定資産税評価額×0.4%(課税標準)

登録免許税=(10,168,900円+12,465,400円)×0.004

90,536円=22,634,000円×0.004

計算例3の登録免許税額は 90,500円

同一の申請書で複数の不動産の所有権移転登記を申請する場合は、不動産の固定資産税評価額を合計した上で、1,000円未満の端数を切り捨てた額が課税価格になります。

計算例3では、土地と建物の固定資産税評価額を足して1,000未満を切り捨てて計算しています。

③固定資産税がかかっていない不動産を相続したとき

相続する不動産の中には、固定資産税がかかっていない不動産もあります。

例えば、不特定多数の人が一般の通行に使う道路「公衆用道路」もその1つです。

・一般交通のために使われる道路で、農道や林道も公衆用道路として扱われる

固定資産税がかかっていない非課税の不動産であっても、名義変更で登記する場合は登録免許税がかかります。

なお、非課税の不動産の登録免許税は、不動産評価額(近傍宅地単価×土地面積)の30%の金額で計算します。

不動産評価額=近傍宅地単価×土地面積×30%

・課税対象土地の価格評価するために、対象土地と同種類の土地

・近傍宅地の単価を使用して、課税対象土地の不動産評価額を算出する

計算方法

土地Aの固定資産税評価額:10,168,900円

土地Bの固定資産税評価額:0円

土地B面積:120㎡

近傍宅地単価:1,200円/㎡

土地Bの評価額:近傍宅地単価×土地面積×30%

43,200円=1,200円/㎡×120㎡×0.3

登録免許税=固定資産税評価額(課税標準)×0.4%(課税標準)

登録免許税=(10,168,900円+43,200円)×0.004

40,848円=10,212,000円×0.004

計算例1の登録免許税は 40,800円

計算例4は、土地Aと土地B(公衆用道路)を相続した例です。

土地Bの固定資産税評価額は0円のため、近傍宅地単価を使って土地Bの評価額を算出しています。

まとめ

ここまで、相続登記にかかる登録免許税の計算方法について、わかりやすく説明してきました。

改めて相続登記にかかる登録免許税の要点をまとめました。

- 相続登記とは、被相続人から相続人へ名義変更を行うこと

- 登録免許税は、不動産の所有権を登記する際に課税される税金

- 相続登記にかかる登録免許税=不動産の価額(課税標準)×0.4%

- 土地建物の課税標準は、実際に支払った売買価格ではなく固定資産税評価額

相続登記にかかる登録免許税には、免税措置というものもあります。相続した土地が該当している可能性もありますので、以下関連記事を確認しましょう。

相続による登録免許税の免税措置を知りたい方へ

登録免許税の納付方法を知りたい方へ

売買による登録免許税と計算方法を知りたい方へ

公衆用道路を購入したときの登録免許税の計算方法を知りたい方へ

公衆用道路が0円の登録免許税は非課税ではありません。公衆用道路の課税価格は近傍宅地単価から求めます。公衆用道路とはどのようなものか、公衆用道路の登録免許税の計算方法について分かりやすく解説。