売買や相続によって土地や建物などの不動産を取得する場合、不動産登記を行います。

そして、不動産登記の申請をする際にかかる税金が『登録免許税』です。

登録免許税は、土地や建物の固定資産税評価額から求められますが、中には固定資産税評価額が0円の公衆用道路を不動産登記する場合もあります。

0円なら登録免許税もかからないと思われがちですが、公衆用道路が0円でも登録免許税は支払わなければいけません。

こちらでは、公衆用道路とはどのようなものか、公衆用道路の登録免許税の計算方法について、事例を挙げながらわかりやすく解説していきます。

- 公衆用道路とは

- 不動産登記の種類と登録免許税の計算式

- 公衆用道路0円の課税価格の計算式

- 公衆用道路の登録免許税の計算方法

公衆用道路とは

公衆用道路とは 『登記上の地目の一つで、一般交通のために使われる道路』 のことを言います。

道路法上の道路である高速自動車国道・国道・都道府県道・市町村道に限らず、道路法上の道路でない農道・林道・一般交通のために使われている私道(私有地)であっても、公衆用道路として扱われます。

関係法令

(地目)

第九十九条 地目は、土地の主な用途により、田、畑、宅地、学校用地、鉄道用地、塩田、鉱泉地、池沼、山林、牧場、原野、墓地、境内地、運河用地、水道用地、用悪水路、ため池、堤、井溝、保安林、公衆用道路、公園及び雑種地に区分して定めるものとする。

( 不動産登記規則第九十九条)

公衆用道路は固定資産税評価額が0円!?

土地の売買では、敷地から公道までの私道(公衆用道路)も不動産売買の対象で、所有権移転登記を行います。

公衆用道路の固定資産評価証明書を取得すると固定資産税評価額が0円(非課税)と記載されていることがよくあります。

固定資産税評価額が0円(非課税)なら、登録免許税も非課税と勘違いする方もいますが、非課税になるのはあくまで固定資産税についてです。

公衆用道路が0円(非課税)の登録免許税は、近傍宅地単価を参考に計算されます。

詳しくは、後ほど説明しますが、まずは登録免許税の基本について理解しましょう。

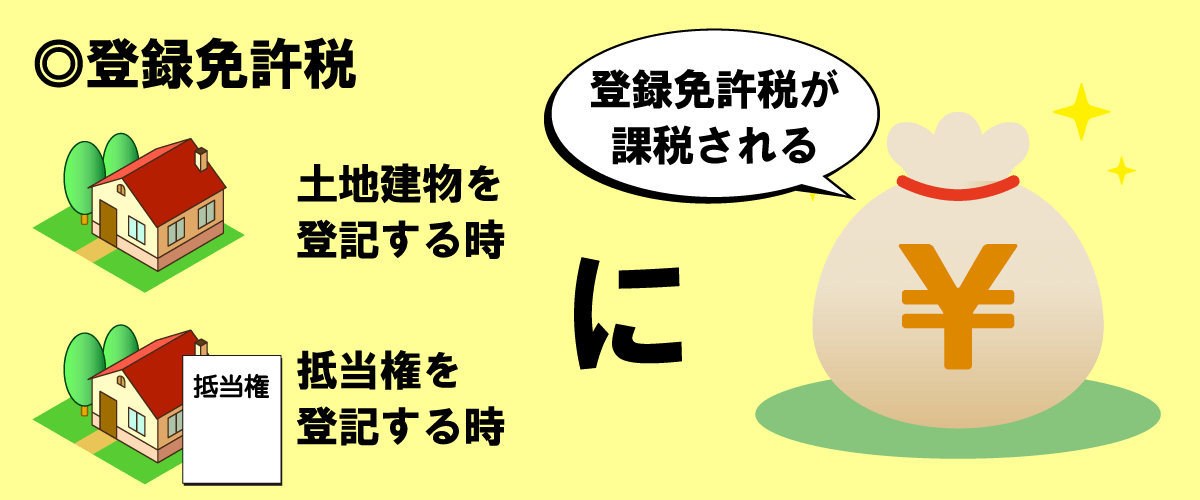

登録免許税とは

登録免許税は 『不動産の所有権や抵当権などを登記する際に課税される税金』 です。

不動産以外にも、会社を設立する時の会社登記でも同様に登録免許税が課税されます。

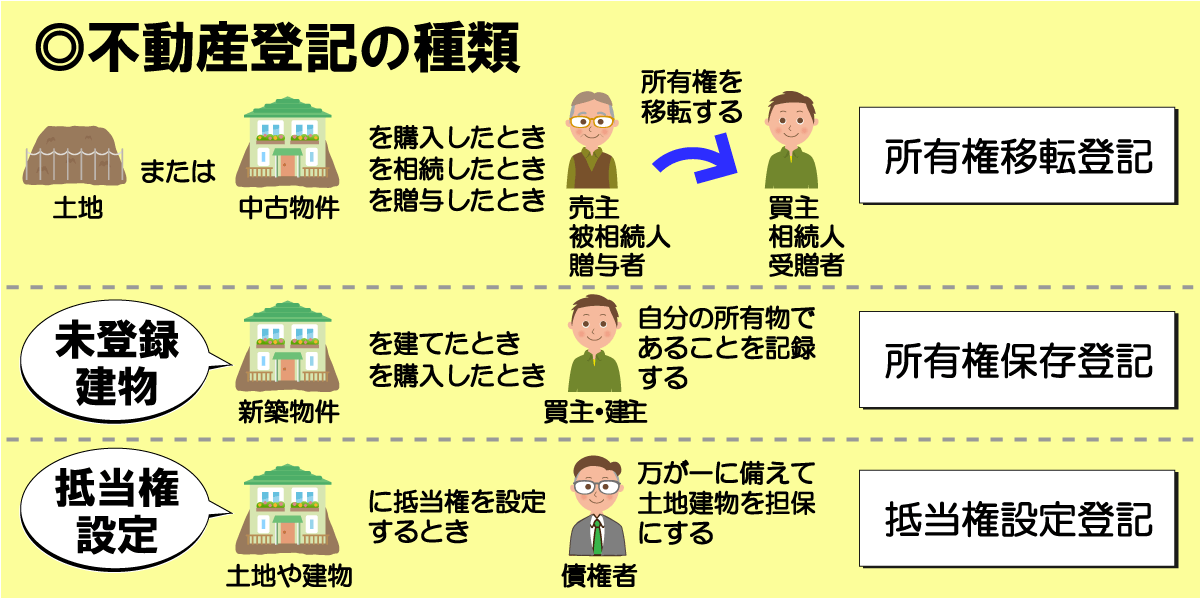

不動産登記の種類

不動産関連の登記には、以下の3つの種類があります。

- 所有権移転登記(売買・相続・贈与)

- 所有権保存登記

- 抵当権設定登記

所有権移転登記(売買・相続・贈与)

土地や中古住宅を購入した場合は、売主から買い主へ不動産の持ち主が変わるため、所有権移転登記を行います。

不動産を相続・贈与した場合も不動産の持ち主が変わるため、所有権移転登記が必要で、相続の場合は、「相続登記」といいます。

所有権保存登記

新築住宅の購入あるいは、建てた場合は、新しく所有権が発生するため、所有権保存登記を行います。

抵当権設定登記

土地や建物を購入する際に住宅ローンを金融機関から借りた場合は、土地や建物を担保に、抵当権設定登記が必要です。

登録免許税の計算式

登録免許税額は、課税価格に税率をかけて求められます。

登録免許税=課税価格×税率

税率については、土地・建物や登記の種類によって以下のように異なります。

| 登記の種類 | 課税価格 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 相続による所有権移転登記(土地・建物) | 固定資産税評価額 | 0.4% | – |

| 売買による所有権移転登記(土地) | 固定資産税評価額 | 2.0% | 1.5% |

| 生前贈与による所有権移転登記(土地・建物) | 固定資産税評価額 | 2.0% | – |

| 所有権移転登記(中古戸建て住宅・中古共同住宅) | 固定資産税評価額 | 2.0% | 0.3% |

| 所有権保存登記(新築戸建て住宅・新築共同住宅) | 固定資産税評価額 | 0.4% | 0.15% |

| 抵当権設定登記 | 債権金額 | 0.4% | 0.1% |

・本則税率とは、基本となる税率(本来の税率)

・軽減税率とは、要件を満たすことで税率を軽くしたもの

売買により不動産を取得した際の不動産取得税では、軽減税率が設けれていますが、相続や生前贈与では軽減税率はありません。

公衆用道路0円の課税価格の計算式

土地や建物の登録免許税の課税価格は、「固定資産税評価額」となります。

固定資産税評価額とは、『固定資産税などを算出する際に基準となる不動産の評価額』のことです。

どのように固定資産税評価額が決められたか知りたい方は【 固定資産税評価額とは?調べ方や土地建物の計算方法をわかりやすく解説! 】でまとめていますので、ご確認ください。

公衆用道路でも固定資産税評価額があるものもありますが、中には0円のものも存在します。

0円の公衆用道路の課税価格を求める場合は、近傍宅地の価格を参考に計算します。

近傍宅地は 『評価対象の土地に接近するほぼ類似した土地』のことで「近傍類似地」「隣接地」とも言われます。

近傍宅地の1㎡当たりの評価額「近傍宅地単価」から、以下のように公衆用道路の課税価格を求めます。

公衆用道路0円の課税価格=近傍宅地単価×土地面積×30%

近傍宅地の指定は?

例えば、宅地と公衆用道路を一緒に相続登記する場合は、その宅地を近傍宅地としても問題ないでしょう。

それ以外については、基本的には法務局あるいは市役所に近傍宅地を指定してもらうことになります。

指定してもらう場合は、役所に近傍宅地を含んだ固定資産評価証明書を発行してもらってください。

固定資産評価証明書に記載されている近傍宅地価格から公衆用道路の価格を求めて、登録免許税を算出します。

固定資産評価証明書の中には、すでに近傍宅地価格が指定されている場合もありますので、その場合はその金額から求めていきます。

公衆用道路の登録免許税の計算方法

公衆用道路の登録免許税の計算方法については、以下の3つのケースで計算方法を分かりやすく説明しています。

- ①公衆用道路(評価額0円)付きの土地を相続したとき

- ②公衆用道路付きの土地を相続したとき

- ③公衆用道路(0円)付きの土地を購入したとき

①公衆用道路(評価額0円)付きの土地を相続したとき

まず、以下の条件で公衆用道路付きの土地を相続したときの登録免許税の計算方法を解説していきます。

| 土地A | 土地B | |

|---|---|---|

| 地目 | 宅地 | 公衆用道路 |

| 固定資産税評価額 | 4,800,000円 | 0円(非課税) |

| 土地面積 | 250㎡ | 190㎡ |

| 近傍宅地 | – | 土地A |

基本となる相続登記の登録免許税の計算式は、

登録免許税=固定資産税評価額×0.4%

になります。

土地Aの固定資産税評価額は4,800,000円で問題ありませんが、土地Bは公衆用道路で固定資産税評価額が0円です。

公衆用道路0円の場合は、近傍宅地単価から課税価格を求めますので、

公衆用道路0円の課税価格=近傍宅地単価×土地面積×30%

の計算式で求めます。

近傍宅地は、法務局が指定しますが、今回は土地Aを近傍宅地としてますので、近傍宅地単価は以下になります。

この近傍宅地単価を使って公衆用道路0円の課税価格を求めると

となります。

土地A(宅地)と土地B(公衆用道路)の課税価格を合わせると

となりますが、端数処理では、1,000円未満は切り捨てられますので、

となります。

最後に、相続登記の登録免許税の計算式にあてはめると

で、100円未満の端数が切り捨てられますので、

が、土地A(宅地)・土地B(公衆用道路)の相続登記の登録免許税となります。

②公衆用道路付きの土地を相続したとき

次に、以下の条件で公衆用道路付きの土地を相続したときの登録免許税の計算方法を解説していきます。

| 土地A | 土地B | |

|---|---|---|

| 地目 | 宅地 | 公衆用道路 |

| 固定資産税評価額 | 6,700,000円 | 2,520,000円 |

| 土地面積 | 280㎡ | 120㎡ |

| 近傍宅地 | – | – |

こちらの公衆用道路には、固定資産税評価額が記載されています。

固定資産税評価額が記載されている公衆用道路は通常の登録免許税の計算式で求めますので、土地A(宅地)と土地B(公衆用道路)の固定資産税評価額を合わせると

となります。

最後に、相続登記の登録免許税の計算式にあてはめると

で、100円未満の端数が切り捨てられますので、

が、土地A(宅地)・土地B(公衆用道路)の相続登記の登録免許税となります。

③公衆用道路(0円)付きの土地を購入したとき

最後に、以下の条件で公衆用道路(0円)付きの土地を購入したときの登録免許税の計算方法を解説していきます。

| 土地A | 土地B | |

|---|---|---|

| 地目 | 宅地 | 公衆用道路 |

| 固定資産税評価額 | 15,600,000円 | 0円(非課税) |

| 土地面積 | 160㎡ | 90㎡ |

| 近傍宅地 | – | 土地C (近傍宅地単価:98,000円/㎡) |

売買による不動産移転登記の登録免許税の計算式は、

登録免許税=固定資産税評価額×1.5%

になります。(軽減税率適用)

売買による所有権移転登記の登録免許税には、軽減措置がありますので、今回の事例では、軽減税率を適用して1.5%を設定ています。

土地Bの公衆用道路は0円で、土地Cが近傍宅地として設定されています。

土地Cの近傍宅地単価98,000円/㎡から課税価格を求めると

となります。

土地A(宅地)と土地B(公衆用道路)の課税価格を合わせると

となります。

最後に、売買による所有権移転登記の登録免許税の計算式にあてはめると

で、100円未満の端数が切り捨てられますので、

が、土地A(宅地)・土地B(公衆用道路)の売買による所有権移転登記の登録免許税となります。

まとめ

ここまで、公衆用道路とはどのようなものか、公衆用道路の登録免許税の計算方法について、わかりやすく説明してきました。

公衆用道路が0円の場合は、近傍宅地単価から求めますが、近傍宅地は、基本的に法務局が指定するが、指定方法は各法務局によって異なるので、法務局か市町村の各役所に確認しまおらうしょう。