土地を相続して相続登記するときに、登録免許税を納付しなければいけませんが、相続登記がされずに放置されている所有者不明の⼟地の増加が、社会問題になっています。

そこで、相続登記を促進するために新たな政策として作られたのが、相続登記による登録免許税の免税措置です。

こちらでは、相続登記による登録免許税の免税措置について以下の要点を中心に、わかりやすく解説していきます。

- 相続登記と登記の種類

- 登録免許税の計算方法

- 登録免許税の2つの免税措置

相続登記とは

相続登記とは 『不動産の所有者が死亡した場合に、不動産の登記名義を被相続人から相続人へ名義変更を行うこと』 です。

被相続人は、相続財産を残して亡くなった方。

相続人は、その財産を受け継ぐ権利がある方。

被相続人名義から相続人名義へ登記申請することで、不動産の所有権が移転します。

・不動産登記をして初めて所有権を主張できる

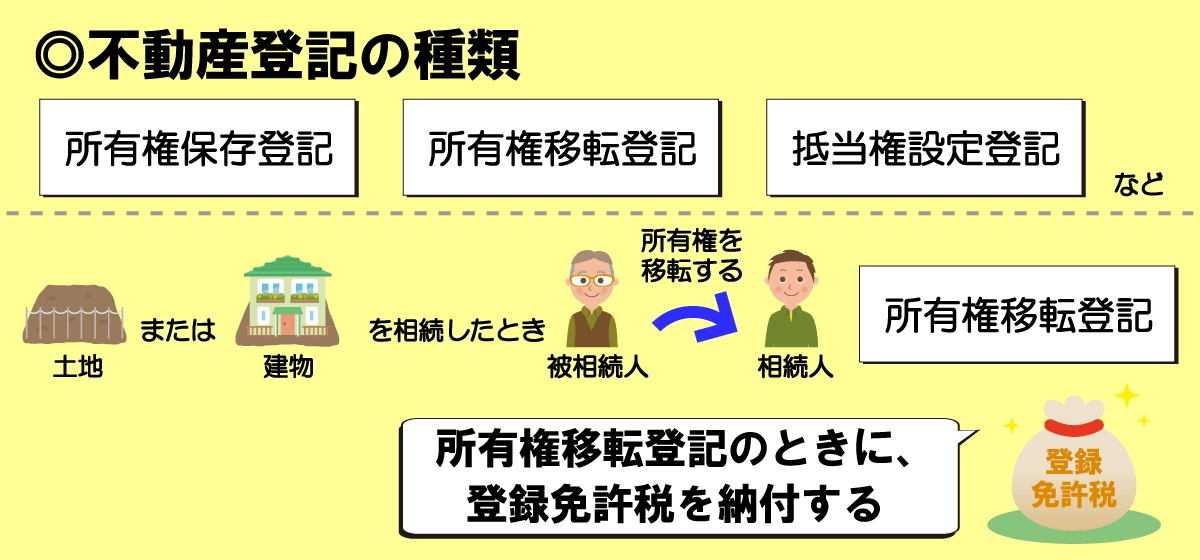

相続による不動産登記の種類

不動産登記には、「所有権移転登記」「所有権保存登記」「抵当権設定登記」などいくつか種類があります。

土地や建物の不動産を相続した場合は、被相続人から相続人へ所有権が移転しますので、『所有権移転登記』を行います。

被相続人とは、相続財産を遺して亡くなった方。

相続人とは、亡くなった方のそう相続財産を受け継ぐ方。

この所有権移転登記をする際に登録免許税を納付します。

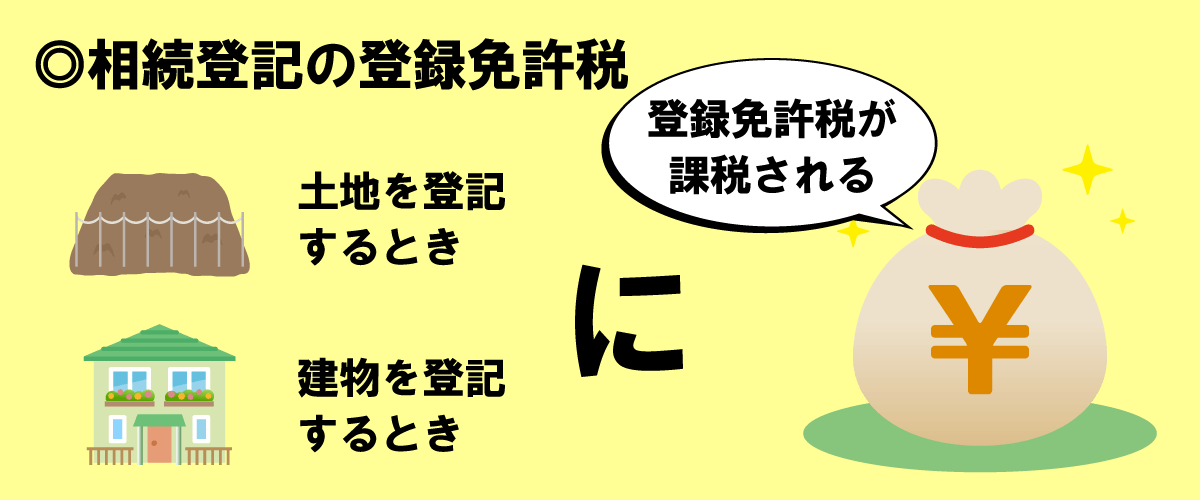

登録免許税とは

登録免許税は 『不動産の所有権を登記する際に課税される税金』 です。

相続だけでなく、土地や建物を購入して不動産登記する場合にも登録免許税が課税されます。

登録免許税額の計算式

登録免許税額は、固定資産税評価額に税率をかけて求められます。

土地と建物ともに税率は0.4%です。

登録免許税額=固定資産税評価額×0.4%

固定資産税評価額とは、『登録免許税や固定資産税などを算出する際に基準となる不動産の評価額』のことです。

固定資産税評価額は、毎年、固定資産税と都市計画税を納付す際に送られてくる固定資産税納税通知書から確認ができます。

固定資産税評価額について詳しく知りたい方は【 固定資産税評価額とは?調べ方や土地建物の計算方法をわかりやすく解説! 】をご確認ください。

相続登記には軽減税率はない

軽減措置とは、『要件を満たすことで税率を軽くしたもの』です。

売買によって不動産の所有権移転登記をする場合は、2.0%から1.5%の軽減税率が設けられていますが、相続による所有権移転登記には、軽減税率はありません。(生前贈与も同様)

| 登記の種類 | 課税標準 | 本則税率 | 軽減税率 |

|---|---|---|---|

| 相続による所有権移転登記(土地) | 土地の価額 | 0.4% | – |

| 売買による所有権移転登記(土地) | 土地の価額 | 2.0% | 1.5% |

なぜかというと、相続による登録免許税の税率は、はじめから低く設定されているためです。

相続登記による登録免許税の免税措置

相続による所有権移転登録の登録免許税の軽減措置は「ない」と説明しましたが、要件を満たせば「免税措置」が受けられます。

「軽減」は税率を低くするものですが、「免税」は税を免除することで税金がかかりません。

登録免許税の免税措置が設けられた背景には、相続登記がされずに放置されている、いわゆる所有者不明の⼟地が増加していることが挙げられます。

相続登記がされずに放置されている理由の1つが、相続登記にかかる登録免許税の費用負担です。

法務省では、相続登記の促進のために、これらの状況に鑑み、免税措置を設けました。

2つの免税措置

免税措置が受けられるケースは、以下の2つです。

- ①一次相続人が土地の相続登記をしていない場合

- ②10万円以下の土地を相続した場合

登録免許税の免税措置は、あくまで「土地」を相続した場合のみです。

「建物」を相続した場合は、適用されませんので、ご注意ください。

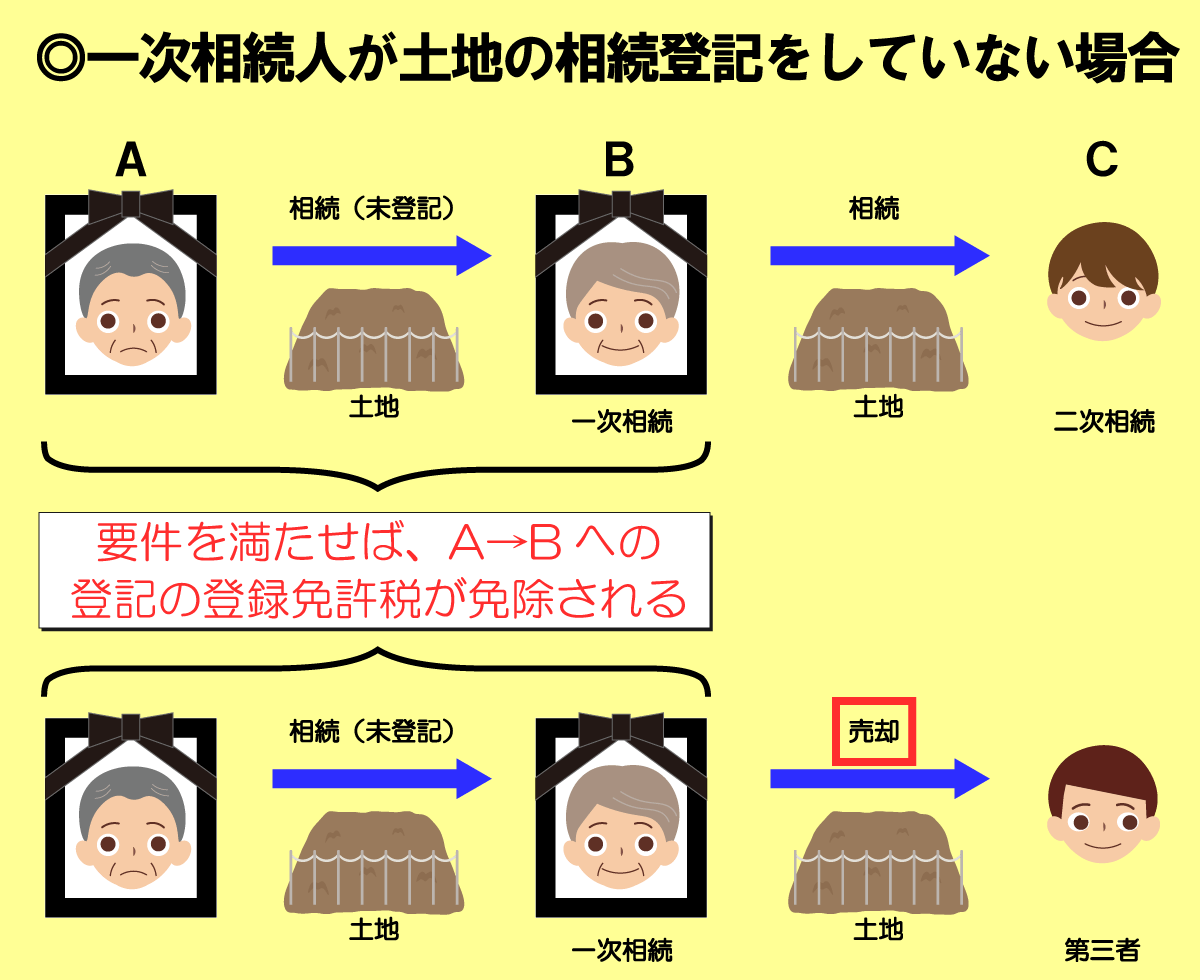

①一次相続人が土地の相続登記をしていない場合

登記は、第三者に所有権を主張するためのものですが、必ずしも登記しなければいけないわけではありません。

例えば、祖父の土地を父親が相続(一次相続)しても名義変更しないで、そのままにしている方も多いです。

名義変更しないまま父親が他界して、本人が相続(二次相続)しても本人名義で登記することができます。

これまでは、一次相続のときに未登記であっても、一次相続と二次相続で2回登録免許税を払わなければいけませんでした。

そこで、そういったケースで、以下の要件を満たした場合は、一次相続についての相続登記の登録免許税が免税されます。(二次相続時の登録免許税は免税されない)

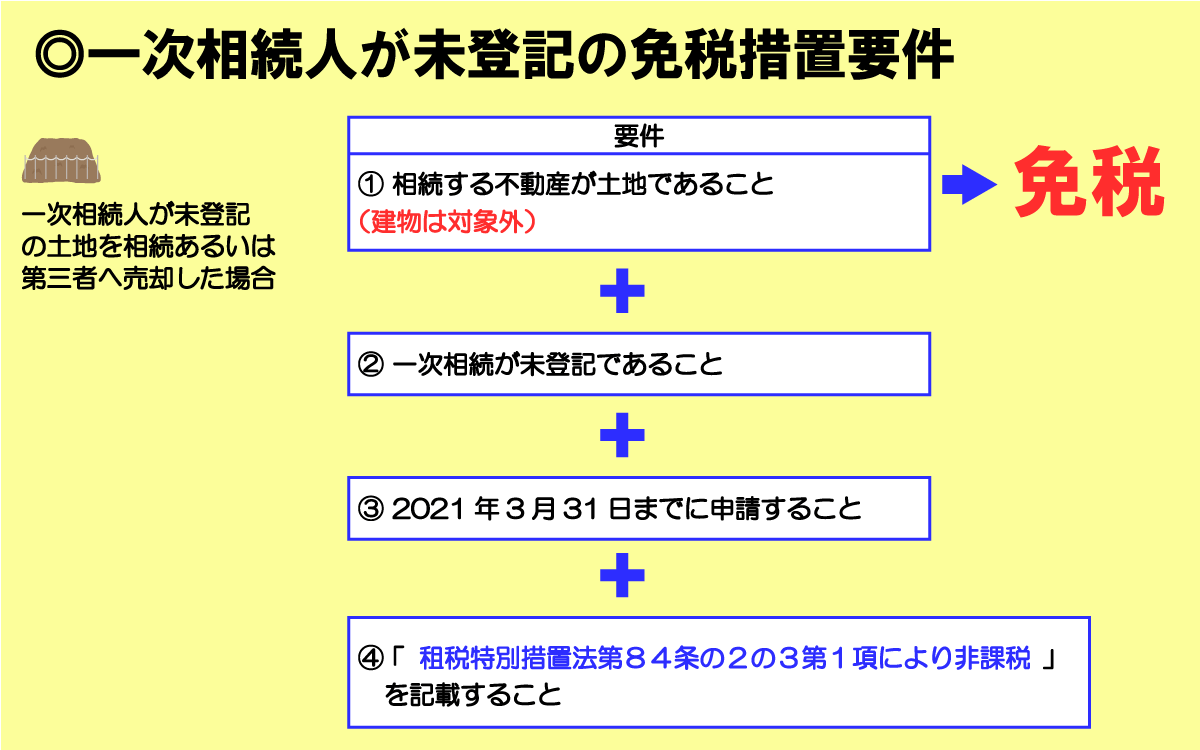

免税措置を受けるための要件

こちらの免税措置を受けるための要件は4つあります。

土地

まず、1つ目は、免税措置を受けられる対象で、相続する不動産が「土地」であることです。

相続する不動産が「建物」の場合は、適用されません。

一次相続が未登記

2つ目は、「一次相続が未登記であること」です。

今回は祖父→父親→本人への相続の例を挙げましたが、本人が土地を相続している必要はなく、父親が登記をせずに、第三者へ土地を売却した場合でも、一次相続についての相続登記の登録免許税は免除されます。

期日

3つ目は、「期日」です。

免税措置を受けるには、2021年(令和3年)3月31日までに相続登記の申請をしなければいけません。

「租税特別措置法第84条の2の3第1項により非課税」の記載

最後が、「租税特別措置法第84条の2の3第1項により非課税」の記載です。

免税措置を受けるための特別な証明書類は用意されていませんので、相続登記の申請書に「租税特別措置法第84条の2の3第1項により非課税」と記載します。

こちらが抜けていると、免税措置は受けられませんので、ご注意ください。

・二次相続以外に第三者へ土地を売却した場合も適用される

関係法令

(相続に係る所有権の移転登記の免税)

第八十四条の二の三 個人が相続(相続人に対する遺贈を含む。以下この条において同じ。)により土地の所有権を取得した場合において、当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したときは、平成三十年四月一日から平成三十三年三月三十一日までの間に当該個人を当該土地の所有権の登記名義人とするために受ける登記については、登録免許税を課さない。

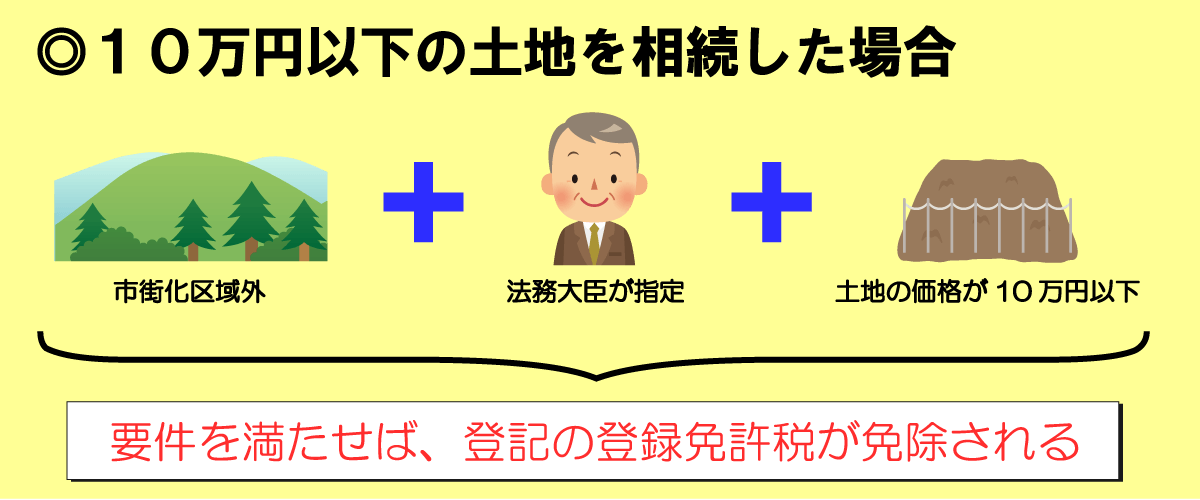

②10万円以下の土地を相続した場合

土地の価格が10万円以下で、以下の要件を満たしている場合は、相続登記の登録免許税が免税されます。

ただ、土地価格が10万円だった場合の相続登記の登録免許税は

(※1,000円未満の登録免許税は、1,000円)

なので、相続登記の促進になるかは微妙なところではあります。

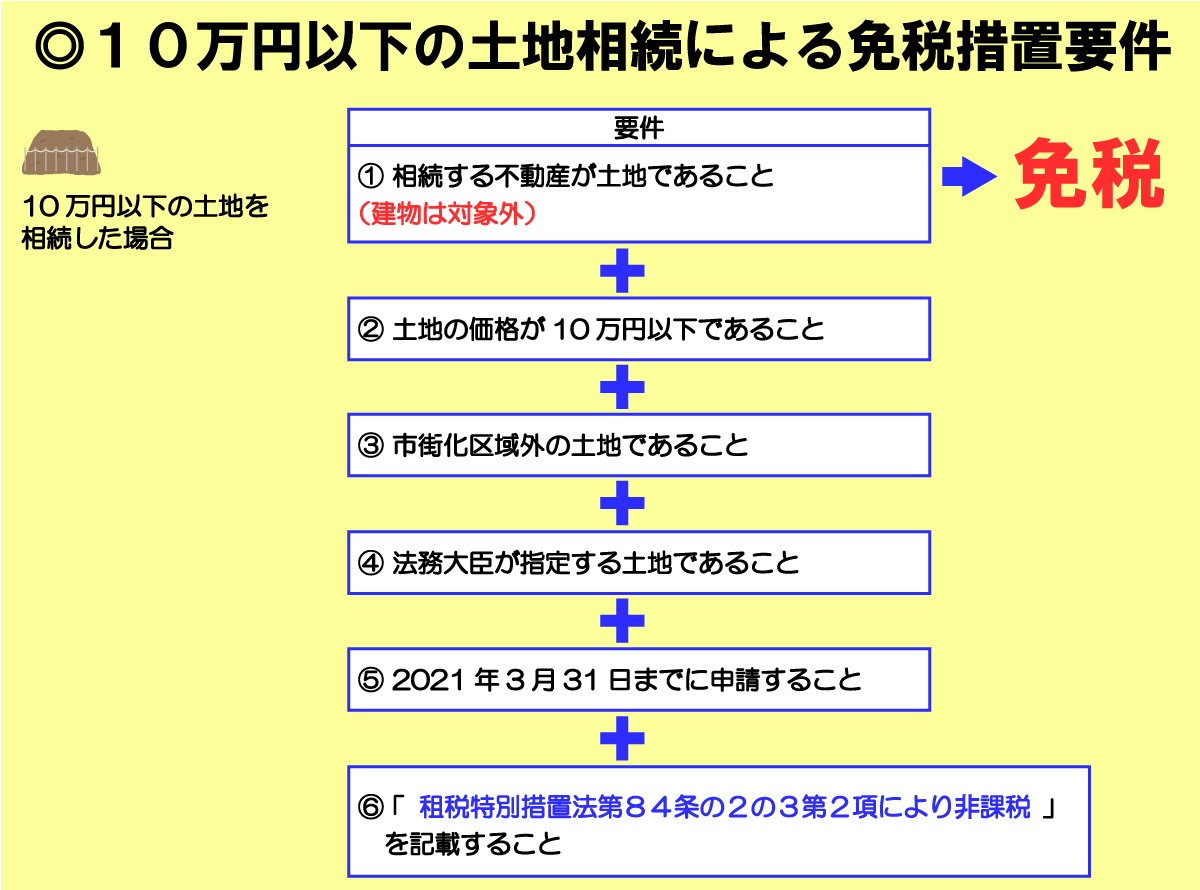

免税措置を受けるための要件

こちらの免税措置を受けるための要件は6つあります。

土地

まず、1つ目は、免税措置を受けられる対象で、相続する不動産が「土地」であることです。

相続する不動産が「建物」の場合は、適用されません。

土地の価格

2つ目は、「土地の価格が10万円以下」であることです。

土地の価格は、固定資産税評価額が10万円以下なので、固定資産税納税通知書を確認しましょう。

もしも、固定資産税評価額がない場合は、登記官が認定した価格になるため、土地を管轄している登記所へ問い合わせましょう。

区域

3つ目は、「市街化区域外の土地」であることです。

市街化区域とは、街を活性化させるために都市計画法に基づいて指定される区域のことで、都市計画法の定義では、「すでに市街地を形成している区域及びおおむね10年以内に優先的かつ計画的に市街化を図るべき区域」とされます。

市街化区域外は、それ以外の区域になります。

法務大臣の指定

4つ目は、「法務大臣が指定する土地」であることです。

市街化区域外の土地であっても、「市町村の行政目的のため相続による土地の所有権移転登記の促進を特に図る必要があるもの」に対して法務大臣が指定します。

どの土地が該当するかについては、各法務局・地方法務局の不動産登記部門に確認しましょう。

期日

5つ目は、「期日」です。

免税措置を受けるには、2021年(令和3年)3月31日までに相続登記の申請をしなければいけません。

「租税特別措置法第84条の2の3第2項により非課税」の記載

最後が、「租税特別措置法第84条の2の3第2項により非課税」の記載です。

一次相続人が土地の相続登記をしていない場合は、「第1項」でしたが、こちらの免税措置は「第2項」になりますので、書き間違いをしないよう、ご注意ください。

関係法令

(相続に係る所有権の移転登記の免税)

2 個人が、所有者不明土地の利用の円滑化等に関する特別措置法(平成三十年法律第四十九号)の施行の日から平成三十三年三月三十一日までの間に、土地について相続による所有権の移転の登記を受ける場合において、当該土地が相続による土地の所有権の移転の登記の促進を特に図る必要があるものとして政令で定めるものであり、かつ、当該土地の当該登記に係る登録免許税法第十条第一項の課税標準たる不動産の価額が十万円以下であるときは、当該土地の相続による所有権の移転の登記については、登録免許税を課さない。

(租税特別措置法第八十四条の二の三第2項)

まとめ

ここまで、相続登記による登録免許税の免税措置について、わかりやすく説明してきました。

相続登記にかかる登録免許税の軽減措置はありませんが、要件を満たせば免税措置を受けられます。

ご自身で登録免許税を納付したいときは、最寄の法務局(登記所)でも分かりやすく説明してくれますので、一度相談してみましょう。

売買による登録免許税と計算方法を知りたい方へ

公衆用道路を購入したときの登録免許税の計算方法を知りたい方へ

公衆用道路が0円の登録免許税は非課税ではありません。公衆用道路の課税価格は近傍宅地単価から求めます。公衆用道路とはどのようなものか、公衆用道路の登録免許税の計算方法について分かりやすく解説。