不動産を取得したときに、不動産取得税の減額申告書を提出しておくと、不動産取得税が減額されます。

ただし、減額される軽減措置は、すべての不動産に適用されるわけではありません。

申告書の名称もさまざまで、「不動産取得税申告書」や「特例適用住宅の用に供する土地の取得に対する不動産取得税の減額(還付)申告書・申請書」「住宅用土地に係る不動産取得税減額(還付)申請書」と長いものもありますが、基本的に同じ申告書です。

こちらでは、減額される不動産の種類や、不動産取得税申告書の書き方、申請から納付までの流れについて以下の要点を中心に、わかりやすく解説しています。

- 不動産取得税とは?

- 不動産取得税の減額申告と軽減措置

- 不動産取得税申告書提出から納付までの流れ

不動産取得税とは

不動産取得税とは 『土地や家屋の不動産を取得したときに一度だけかかる税金』 です。

例えば、

- 宅地を購入

- 建売住宅を購入

- 注文住宅を建築

- 中古住宅を購入

- 分譲マンションを購入

- マンションを建築

- 倉庫を建築

など、不動産を取得したときに不動産取得税が課税されます。

不動産取得税は地方税で、不動産を取得した人が都道府県に納めます。

不動産取得税の減額申告とは

不動産取得税には、軽減措置が設けられています。

要件を満たすことで税の負担を軽減する措置。

軽減する手段としては、税率を下げたり、控除額を設けるなどがある。

不動産取得税の軽減措置の中には、軽減措置を受けるための申告が必要なものがあり、申告すれば、不動産取得税が軽減されます。

| 不動産取得税 | |

|---|---|

| ①軽減措置適用前 | 690,000円 |

| ②軽減措置適用後 | 15,000円 |

| 還付金(①-②) | 675,000円 |

例えば、こちらの例で説明すると、軽減措置が適用される前の不動産取得税「690,000円」です。

不動産取得税の減額申告書を提出してしなければ、690,000円の納税通知書が届きます。

しかし、不動産を取得してから減額申告書を提出すると、軽減措置が適用された後の不動産取得税「15,000円」だけで済みます。

こちらの例では、不動産取得税の減額申告書を提出したことで「675,000円」も減額されたことになります。

減額申告の期限はいつまで?

減額申告の期限については、一般的に不動産を取得したときから60日以内に取得した不動産がある税事務所などの県税窓口へ申告することになっています。

申告の期限については、各都道府県の条例で決められており、例えば東京都の場合は「30日以内」と地域によって違いがあります。

ただし、60日以上過ぎたとしても、不動産取得税の納税通知書が届いてから申告すれば、軽減措置を適用してくれる税事務所が多いです。

軽減措置の減額申告をしていなくて納税通知書が届いた方は、すぐに税事務所へ連絡して申告できるか相談しましょう。

不動産取得税の軽減措置

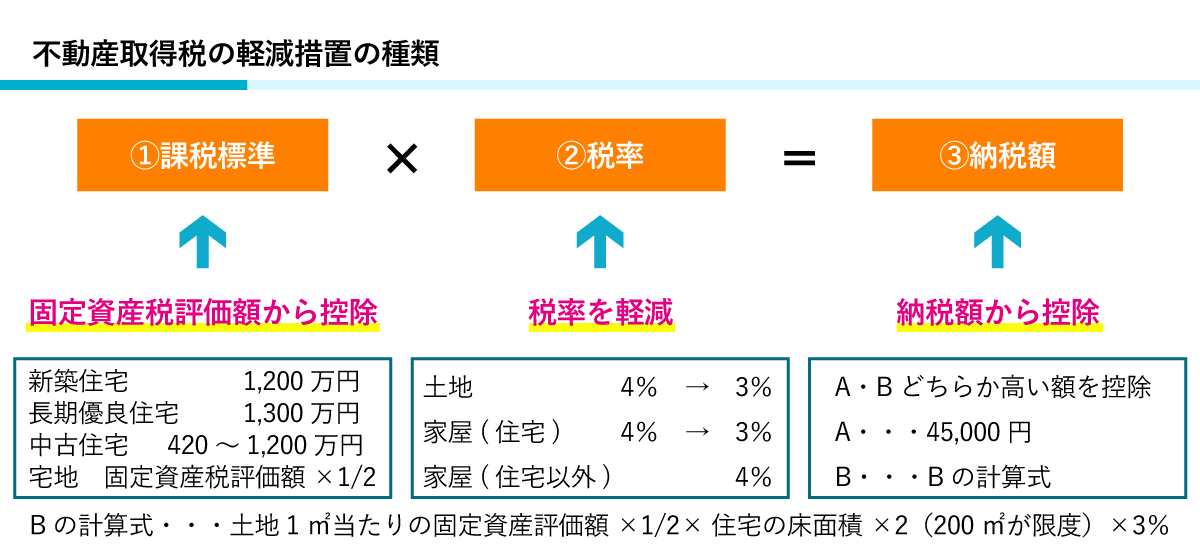

不動産取得税の基本となる計算式がこちらです。

不動産取得税額=課税標準×4%

不動産取得税の課税標準は、都道府県税事務所や市町村役場にある固定資産課税台帳の固定資産評価額。

実際の売買価格ではなく、土地で売買価格の70%、建物で50~60%が目安

不動産取得税では、基本となる計算式の中の「課税標準」「税率」「納税額」ごとに軽減措置の特例が設けられています。

例えば、土地を購入した場合は、

新築住宅を建築した場合は、

の計算式で不動産取得税額が軽減されます。

減額申告が必要な軽減措置

軽減措置には、申告不要なものもありますが、減額申告が必要な軽減措置は、こちらです。

- ①課税標準の特例

- (1)不動産取得税の課税標準の特例(新築住宅)

- (2)不動産取得税の課税標準の特例(中古住宅)

- ③納税額の特例

- (1)住宅の用に供する土地の取得に対する不動産取得税の減額(新築住宅)

- (2)住宅の用に供する土地の取得に対する不動産取得税の減額(中古住宅)

不動産取得税の課税標準の特例

こちらは 、

- 住宅の建築をした場合に、一戸につき課税標準から1,200万円(1,300万円)を控除

- 個人が自己の居住の用に供する耐震基準適合既存住宅を取得した場合に、一戸につき課税標準から新築時の特例控除額を控除

する特例です。

新築住宅の場合は、

中古住宅の場合は、

のように課税標準から控除されます。

住宅の用に供する土地の取得に対する不動産取得税の減額

こちらは 、

- 特例適用住宅を新築した土地を取得した場合に、A・Bのうち多い金額を納税額から控除

- 自己居住用の耐震基準適合既存住宅を取得した土地を取得した場合に、A・Bのうち多い控除額を納税額から控除

する特例です。

新築住宅・中古住宅ともに、

のように不動産取得税額から控除されます。

A・Bとは、

- A. 4万5000円(150万円×3%)

B. 土地1㎡当たりの固定資産評価額×1/2×住宅の床面積×2(200㎡が限度)×3%

で、どちらか多い金額が控除額となります。

この2つの特例が、減額申告が必要な軽減措置で、

- 新築住宅を購入・建築した場合

- 自己居住用の中古住宅を購入した場合

- 住宅用の土地を購入した場合

に、軽減措置の適用要件を満たしていれば、不動産取得税が軽減されます。

具体的な軽減措置の適用要件については、『 不動産取得税はいつ来る?いくら払う?計算方法を分かりやすく解説!』で計算方法を含めて解説していますので、こちらを参考に取得した不動産で減額申告が必要かどうかを確認しましょう。

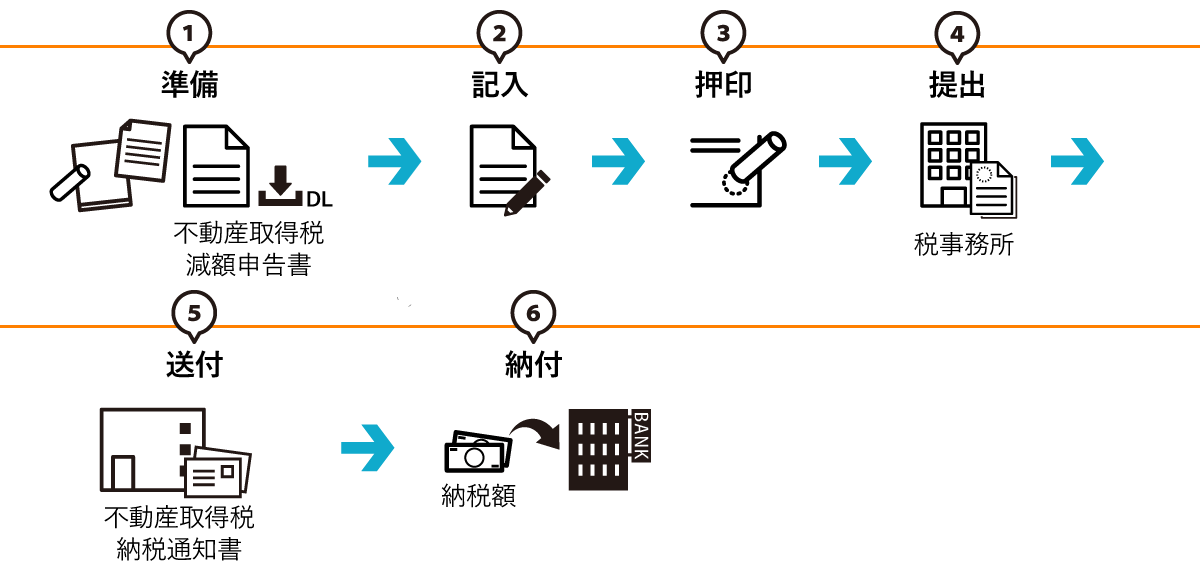

不動産取得税減額申告書提出から納付までの流れ

- STEP1減額申告に必要なものを準備申告に必要な「不動産取得税減額申告書」や必要書類を用意します。

「不動産取得税減額申告書」は、各都道府県のHPからダウンロードするか市役所・町村役場などで入手します。 - STEP2不動産取得税減額申告書に記入不動産取得製減額申告書に必要な情報を記入します。

- STEP3申告書に押印不動産取得税減額申告書に必要な情報を記入したら、押印します。

- STEP4申請に必要な書類を税事務所へ提出申請に必要な書類を各都道府県の税事務所へ提出します。

- STEP5減額された納税通知書が届く申告書が受理されると、3ヶ月~1年後くらいに減額された不動産取得税の納税通知書が届きます。

- STEP6通知書に記載されている納税額を納付納税通知書に書かれている納税額を指定の方法で納付します。

STEP1.減額申告に必要なものを準備

まず、不動産取得税減額申告の方法については、各都道府県によって提出書類の様式や提出物に違いがあります。

各都道府県の必要書類として一般的に挙げられるものがこちらです。

| 必要書類 | 住宅を新築 | 建売住宅・新築分譲マンションを購入 | 中古住宅を購入 |

|---|---|---|---|

| ①不動産取得税申告書 | ○ | ○ | ○ |

| ②不動産取得税減額申告書 | ○ | ○ | ○ |

| ③登記事項証明書 | ○ | ○ | ○ |

| ④売買契約書 | ○ | ○ | ○ |

| ⑤耐震基準適合証明書等 | ○ | ||

| ⑥長期優良住宅の認定通知書 | ○ | ○ | |

| ⑦自己居住用に供していることの書類 | ○ | ||

| ⑧各階の平面図 | ○ | ○ | ○ |

| ⑨印鑑 | ○ | ○ | ○ |

| ⑩不動産取得税納税通知書兼領収証書 | ○ | ○ | ○ |

都道府県によって、提出する書類に若干の違いはありますが、一般的には、軽減措置の要件が満たしているか確認できる書類があれば問題ありません。

ここから、各提出書類について説明していきますが、必ずしも必要でない書類もありますので、詳細については、取得した不動産の所在地を管轄する税事務所へ確認しましょう。

①不動産取得税申告書

一般的に不動産を取得したときに、減額申告に関係なく「不動産取得税申告書」を税事務所へ提出します。

用紙は、各都道府県のHPからダウンロードするか、市役所・町村役場などで入手できます。

②不動産取得税減額申告書

申告が必要な軽減措置を受ける場合は、「不動産取得税減額申告書」を提出します。

不動産取得税減額申告書は、各都道府県で様式がさまざまで、不動産取得税申告書や不動産取得税還付申請書などと合わせて1枚になっているものも多いです。

名称についても

- 不動産取得税の課税標準の特例を受けたい旨の申告書

- 不動産取得税の減額申告書

- 住宅用土地に係る不動産取得税の減額(還付)申請書

- 新築住宅に係る不動産取得税の減額(還付)申請書

- 既存住宅に係る不動産取得税の減額(還付)申請書

- 不動産取得税減額・免除(還付)申請書

のように違いがありますが、軽減措置を受けるための申請書としての意味合いは同じです。

提出についても

- 「不動産取得税申告書」「不動産取得税減額申告書」両方提出

- 「不動産取得税減額申告書」のみ提出

- 土地と建物で「不動産取得税減額申告書」を別々に提出

- 土地と建物あわせて「不動産取得税減額申告書」を提出

と、違いがありますので、提出前に確認しましょう。

こちらの用紙も、各都道府県のHPからダウンロードするか、市役所・町村役場などで入手できます。

③登記事項証明書

登記事項証明書とは 『不動産の登記記録をコンピューターからプリントアウトして認証を受けた証明書』 です。

登記事項証明書には、過去の変更履歴を含んだ全ての登記記録が記載されている「全部事項証明書」と、一現在の登記内容だけが分かる「現在事項証明書」があります。

一部の都道府県HPでは、「全部事項証明書」と指定されていますので、どこまでの情報が記載されている登記事項証明書が必要かを確認しましょう。

こちらは、

- 中古住宅の建築年月日を明らかにする書類

- 住宅の新築日と延床面積を証明する書類

- 当該譲受者との間の土地の所有権の移転を証する書類

- 未使用住宅であることを明らかにする書類

として必要されることが多く、登記事項証明書以外にも

- 住宅用家屋証明書

- 未使用住宅証明書

- 住宅の表題登記の登記申請書

- 検査済証

- 建築確認申請書

- 建築基準法に基づく検査済証

- 登記完了証

などのいずれかの提出でもよいとする地域もあります。

④売買契約書

土地や建物を購入した際の「売買契約書」です。

土地の所有権移転登記がされていると、不要な場合があります。

売買契約書以外では、

- 売買代金の領収書

- 贈与契約書

などのいずれかの提出でもよいとする地域もあります。

⑤耐震基準適合証明書等

中古住宅を購入して新耐震基準に適合していることについての証明されている場合は、その耐震基準適合証明書等が必要となります。

新耐震基準に適合していることが証明された中古住宅を購入した場合は、それを証明するために

- 耐震基準適合証明書

- 住宅性能評価書の写し

- 既存住宅性能評価書

- 既存住宅売買瑕疵保険に加入していることを証する書類

などのいずれかの書類が必要です。

⑥長期優良住宅の認定通知書

長期優良住宅とは 『長期にわたり良好な状態で使用するためのにいくつかの条件を満たした住宅書』 です。

長期優良住宅を取得した場合は、課税標準からの控除額が1,300万円となります。(一般住宅は1,200万円)

この軽減措置を受けるためには、取得した住宅が、長期優良住宅と証明するための認定通知書が必要となります。

⑦自己居住用に供していることの書類

中古住宅の軽減措置要件の1つで「自己の居住用」であるかが求められます。

自己の居住用かを証明するために、

- 住民票

- 免許証

などのいずれかが必要となります。

⑧各階の平面図

新築した住宅が、店舗兼住宅といった併用住宅やアパート・マンションなどの共同住宅、二世帯住宅の場合は、各階の平面図の提出が求められます。

⑨印鑑

印鑑については、個人の場合は認印でも可能で、法人の場合は代表印となります。

もしも、共同で取得した場合は、全員分の印鑑が必要となります。

⑩不動産取得税納税通知書兼領収証書

基本的に、不動産取得税減額申告書は、不動産を取得した日から60日以内に提出しますが、不動産取得税納税通知書が届いた後でも申告ができます。

その場合は、不動産取得税納税通知書兼領収証書も一緒に提出します。

STEP2.不動産取得税減額申告書に記入

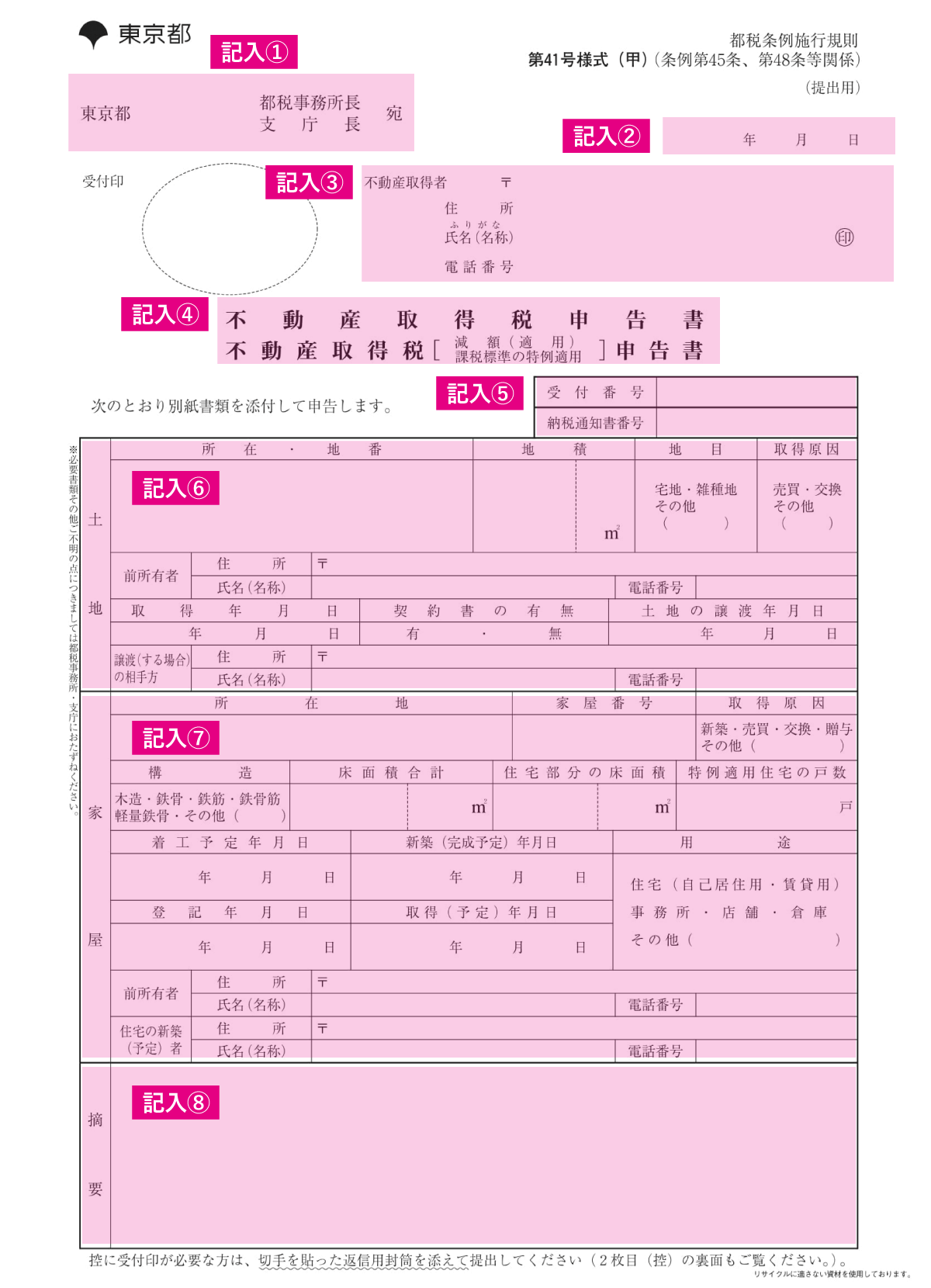

不動産取得税減額申告書は、各都道府県によって様式が異なりますが、今回は、東京都の様式で申告書の書き方について、記入例をみながら解説していきます。

ちなみに、東京都の場合は、

- 不動産取得税申告書

- 不動産取得税減額(適用)申告書

- 不動産取得税課税標準の特例適用申告書

が1枚になっています。

記入項目の確認

- 提出先

- 日付

- 不動産取得者

- 申請書タイトル

- 受付番号・納税通知書番号

- 土地の情報

- 家屋の情報

- 摘要

東京都の不動産取得税減額申告書に記入する主な項目は、こちらの8つです。

ここからは、不動産取得税減額申告書の書き方を項目ごとに説明していきます。

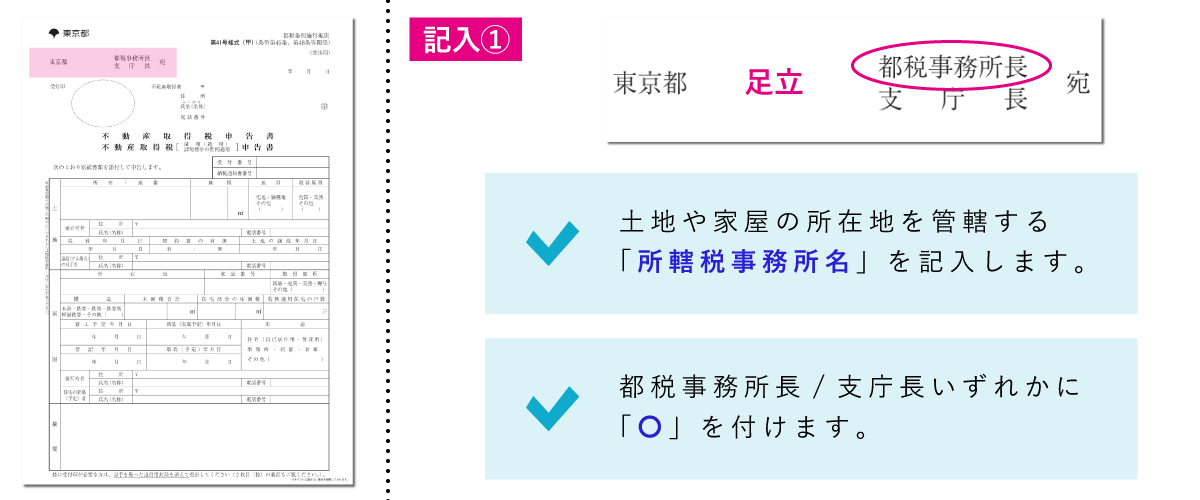

【記入①】提出先

不動産取得税減額申告書の提出先は、土地や家屋の所在地を管轄する都税事務所長(都税支所長)です。

こちらには、「所轄税事務所名」を書きます。

そして、提出先が都税事務所であれば「都税事務所長」、支庁であれば「支庁長」に「○」をつけます。

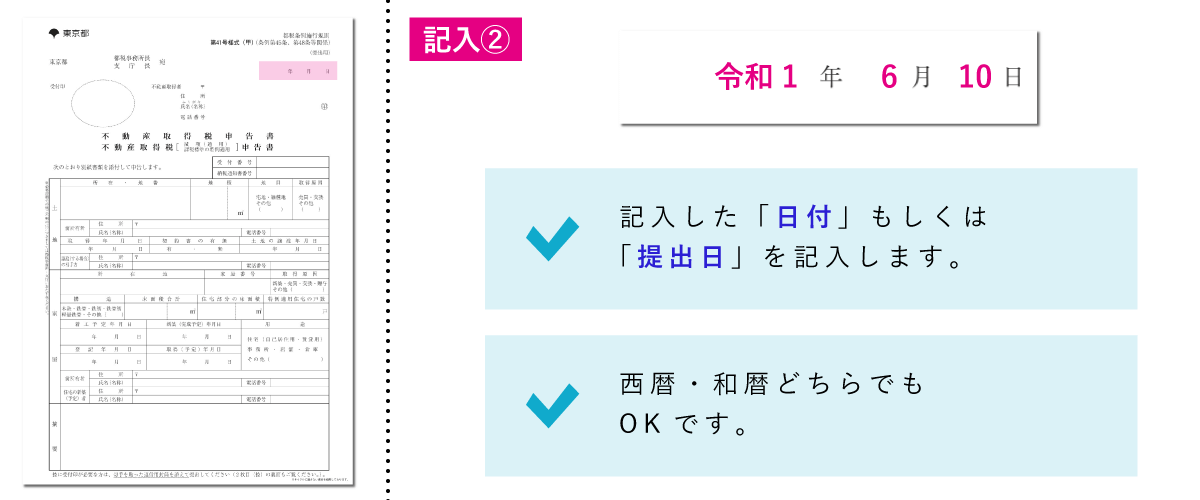

【記入②】日付

こちらには、記入した「日付」もしくは「提出日」を書きます。

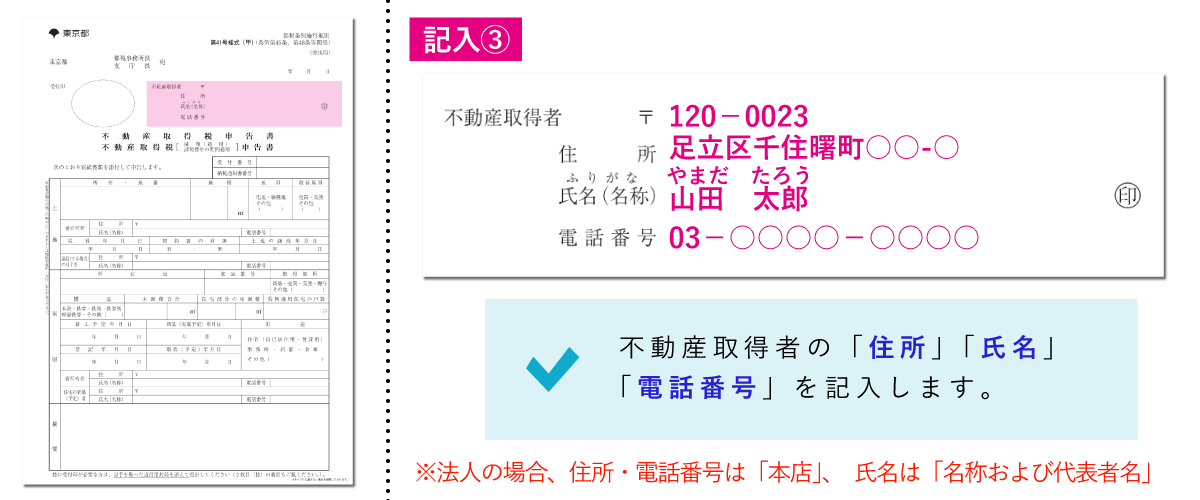

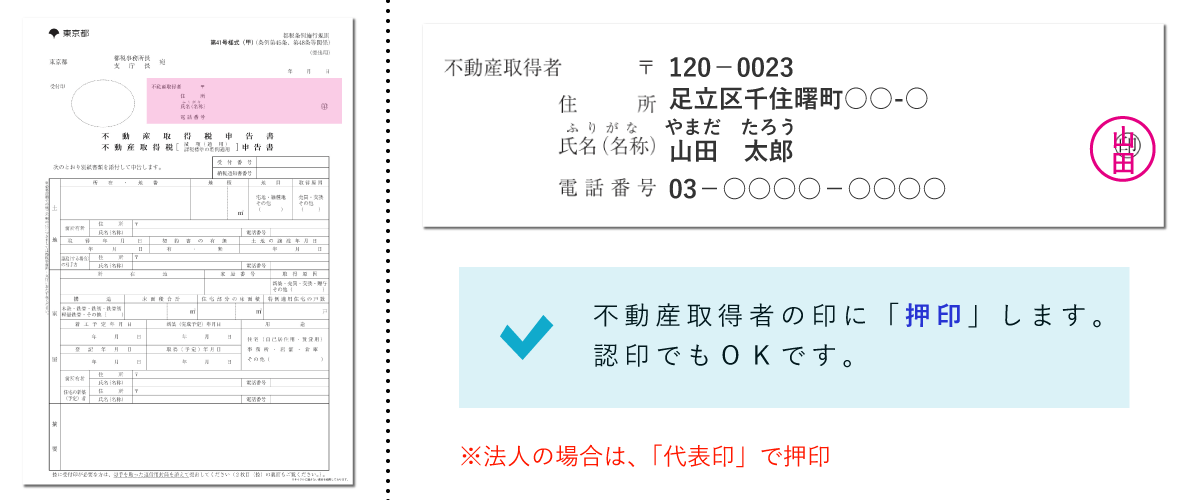

【記入③】不動産取得者

「不動産取得者」の項目には、以下の3つの欄があります。

- 住所

- 氏名(名称)

- 電話番号

こちらには、不動産取得者の「住所」「氏名(名称)」「電話番号」を書きます。

| 取得者 | 住所 | 氏名 | 電話番号 |

|---|---|---|---|

| 個人 | 個人の住所 | 個人名 | 個人の電話番号 |

| 法人 | 本店所在地 | 名称および代表者名 | 本店の電話番号 |

不動産を共同で取得した場合は、登記事項証明書上の筆頭者の情報をかきます。

その他の取得者については、「適用」欄に取得者全員の氏名とそれぞれの取得持分を書きます。

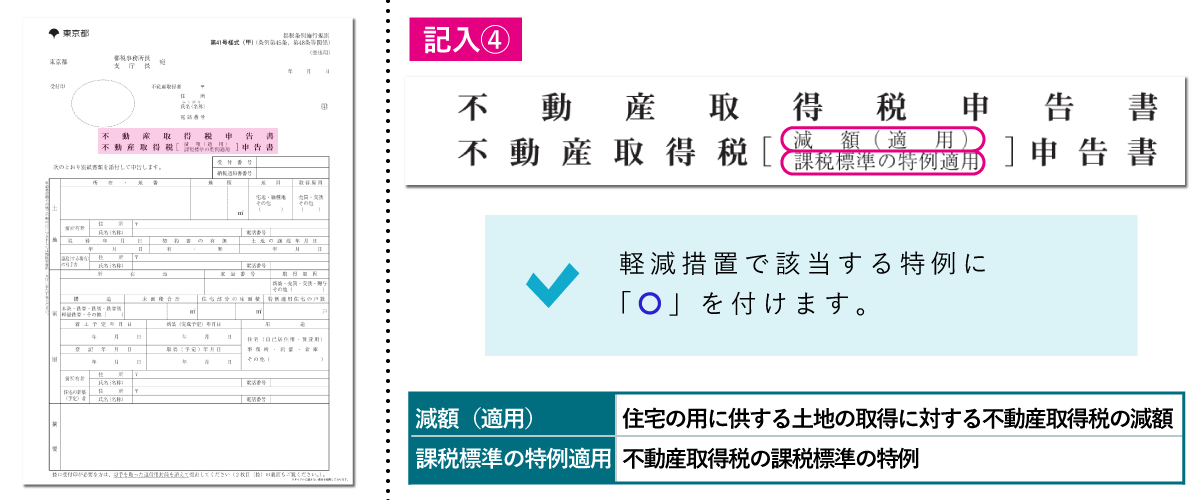

【記入④】申請書タイトル

こちらには、軽減措置の適用を受ける場合に、該当する特例に「○」をつけます。

- 「減額(適用)」・・・住宅の用に供する土地の取得に対する不動産取得税の減額

- 「課税標準の特例適用」・・・不動産取得税の課税標準の特例

どの特例が該当するかは、「 減額申告が必要な軽減措置」をもう一度確認しましょう。

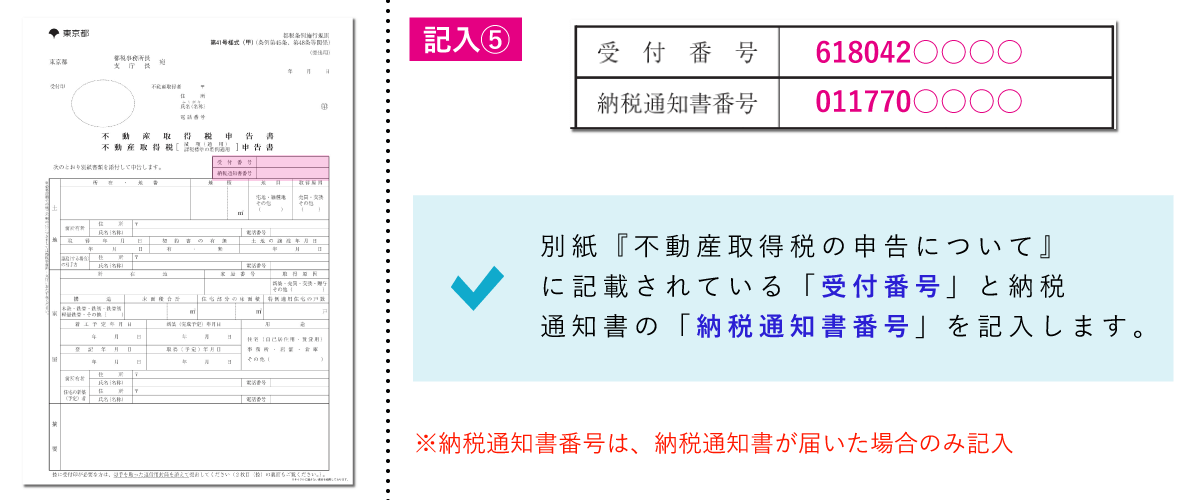

【記入⑤】受付番号・納税通知書番号

不動産を取得した人の中には、「不動産取得税の申告について」の書類が送付されることがあります。(全員ではありません)

これを受け取っている方のみ、記載されている「受付番号」を書きます。

納税通知書番号欄には、納税通知書が手元にある方のみ、記載されている「納税通知書番号」を書きます。

「受付番号」「納税通知書番号」は、手元にある方だけですので、届いていない方は空欄で構いません。

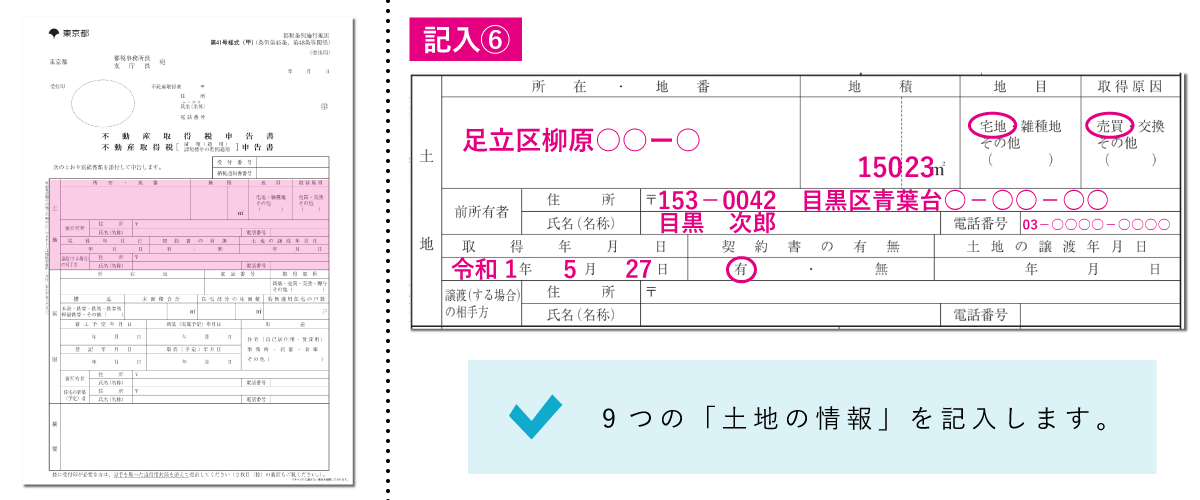

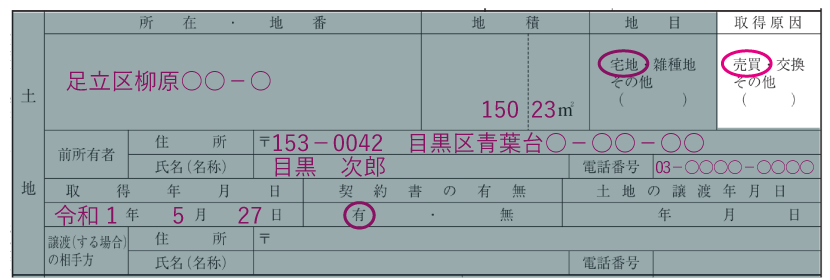

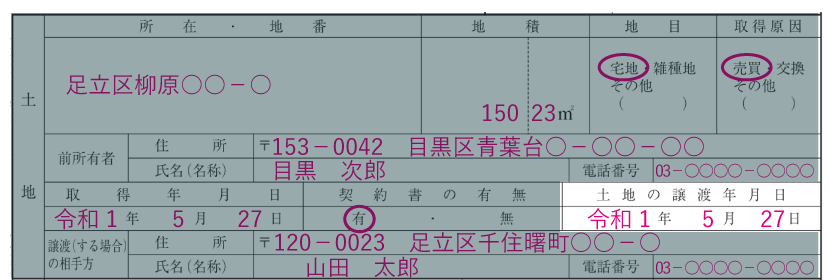

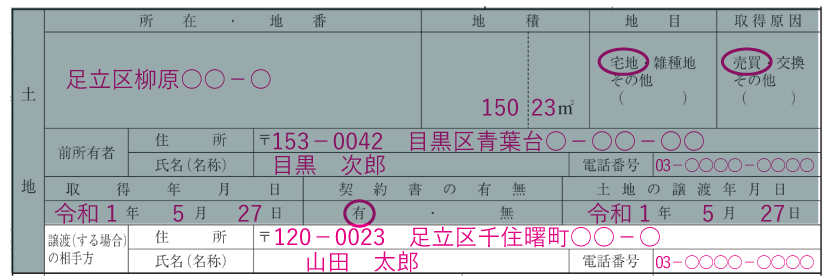

【記入⑥】土地の情報

「土地の情報」の項目には、以下の9つの欄があります。

- 所在・地番

- 地積

- 地目

- 取得原因

- 前所有者の住所・氏名(名称)・電話番号

- 取得年月日

- 契約書の有無

- 土地の譲渡年月日

- 譲渡の相手方の住所・氏名(名称)・電話番号

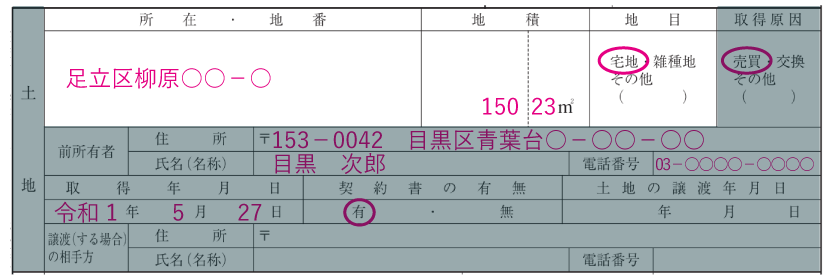

【所在・地番】【地積】【地目】

所在・地番欄および地積欄・地目欄には、取得した土地の登記事項証明書に記載されている「所在・地番、地積、地目」を書きます。

土地の面積のこと。

不動産登記簿には水平投影面積より㎡単位で記載されている。

土地の用途(利用状況)によって区分したもの。

建物の敷地であれば「宅地」、農耕地であれば「田」「畑」のように20種類以上の地目がある。

【取得原因】

取得原因欄には、以下の該当する取得原因に「○」をつけます。

- 売買

- 交換

- その他( )

売買・交換以外で取得した場合は、「その他」に○をつけて「( )」に取得原因を書きます。

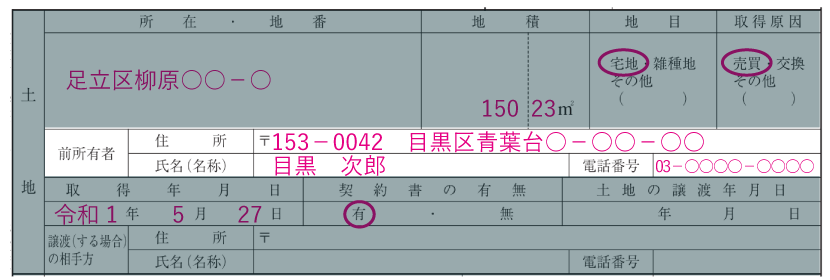

【前所有者の住所・氏名(名称)・電話番号】

前所有者の住所・氏名(名称)・電話番号欄には、「全所有者の住所」「氏名(名称)」「電話番号」を書きます。

売買で取得した場合の全所有者は「売主」です。

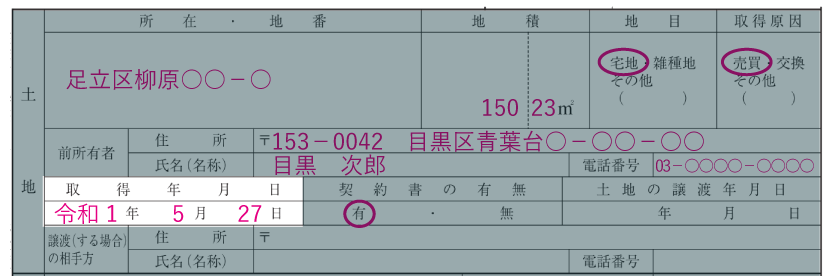

【取得年月日】

取得年月日欄は、登記年月日にかかわらず、「不動産を取得した日」を書きます。

一般的な売買の場合は、契約が成立した日が取得した日です。

もしも、売買契約書で所有権移転の日を定めている場合は、所有権移転日が取得日になります。

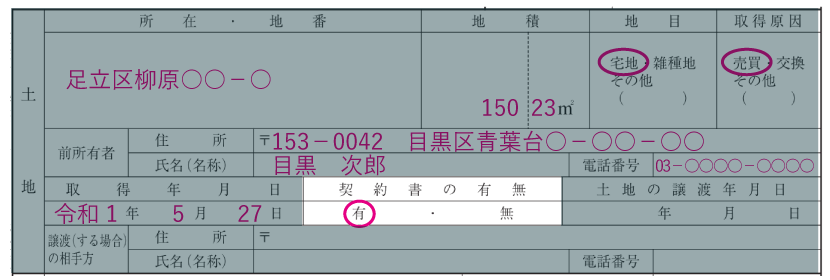

【契約書の有無】

契約書の有無欄は、売買契約書などの有無に「○」をつけます。

【土地の譲渡年月日】

土地の譲渡年月日欄は、「譲渡した(譲渡予定)年月日」を書きます。

こちらの欄には、取得した土地を譲渡した(譲渡予定)場合のみ記入します。

【譲渡の相手方の住所・氏名(名称)・電話番号】

譲渡の相手方の住所・氏名(名称)・電話番号欄は、「譲渡した(譲渡予定)相手の住所」「氏名(名称)」「電話番号」を書きます。

こちらの欄も、取得した土地を譲渡した(譲渡予定)場合のみ記入します。

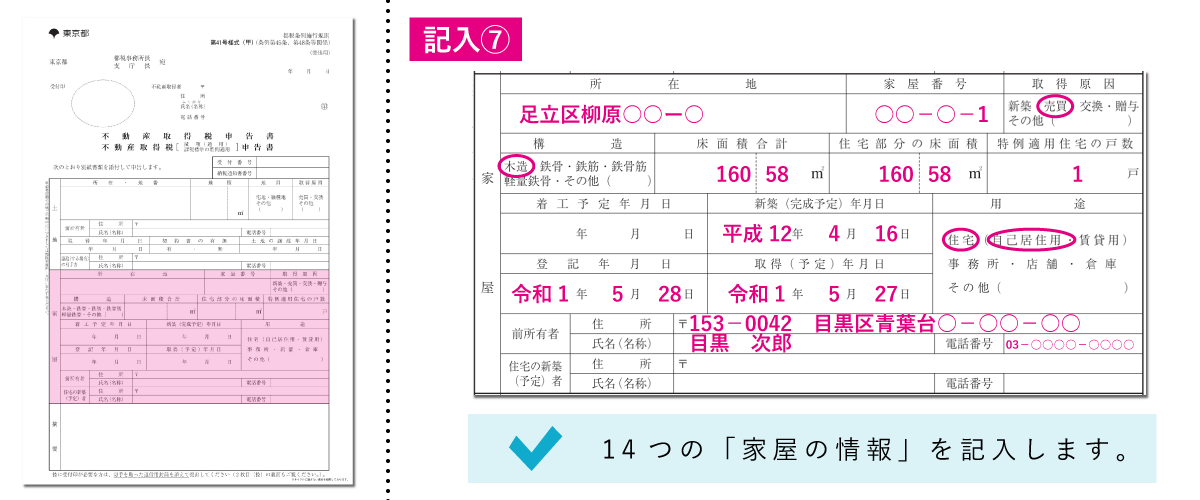

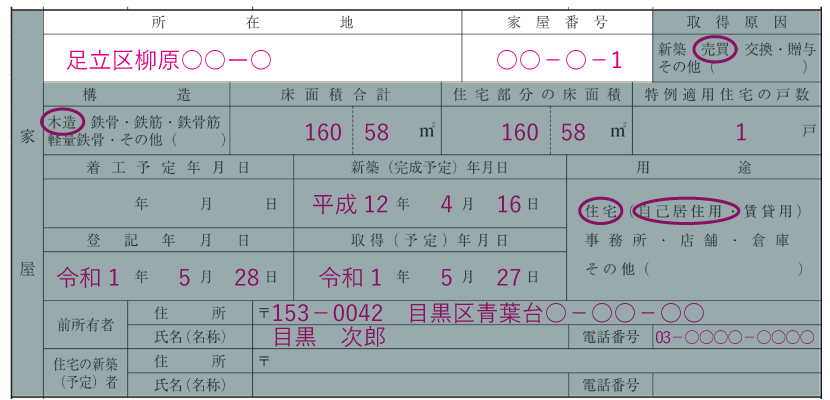

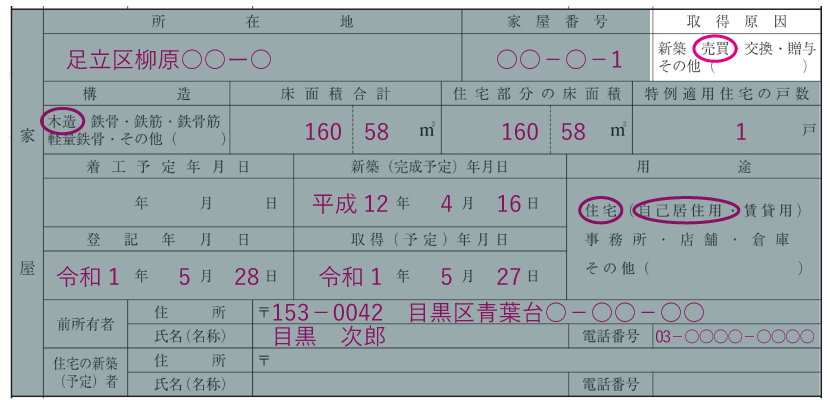

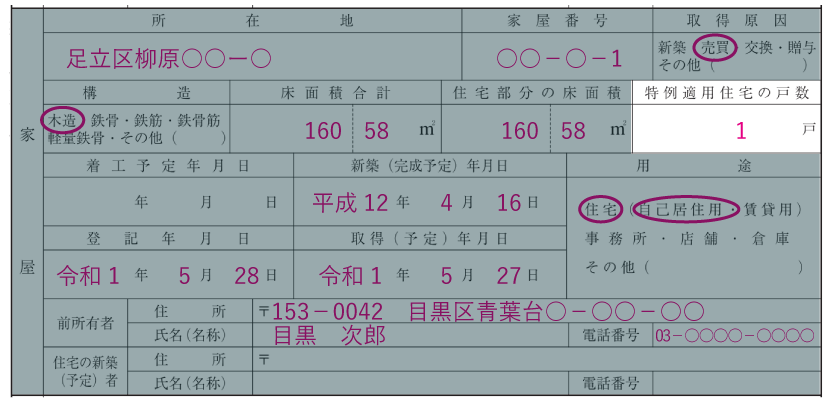

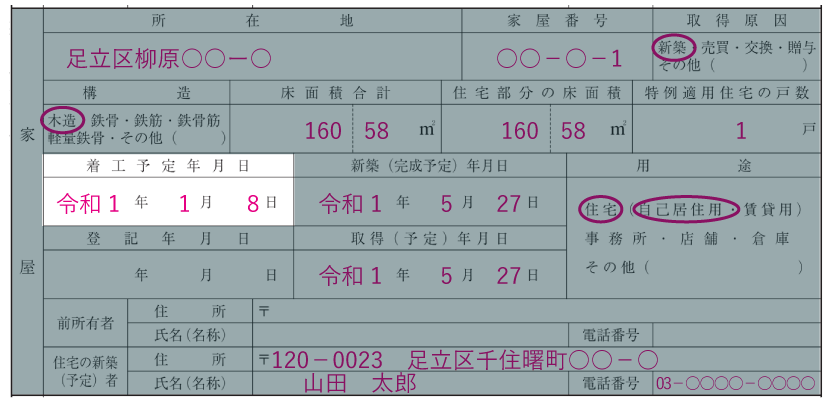

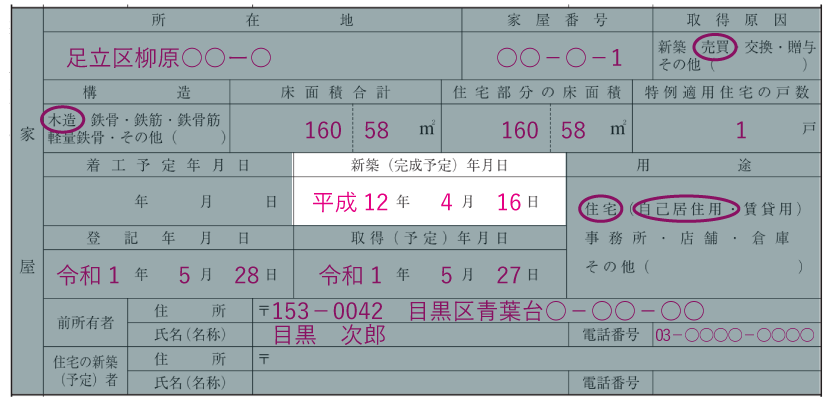

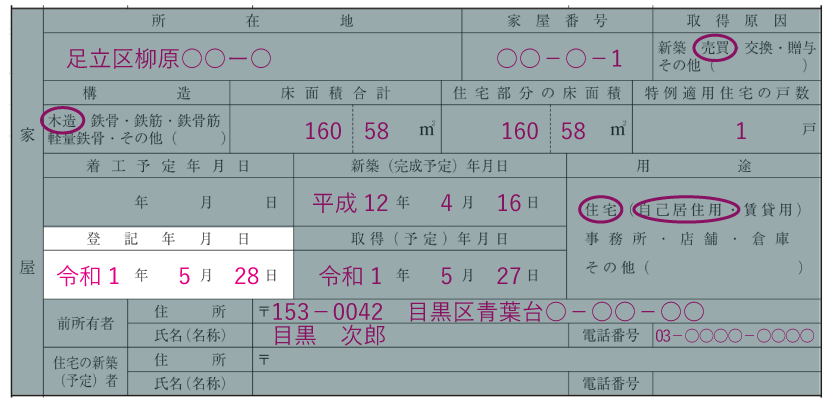

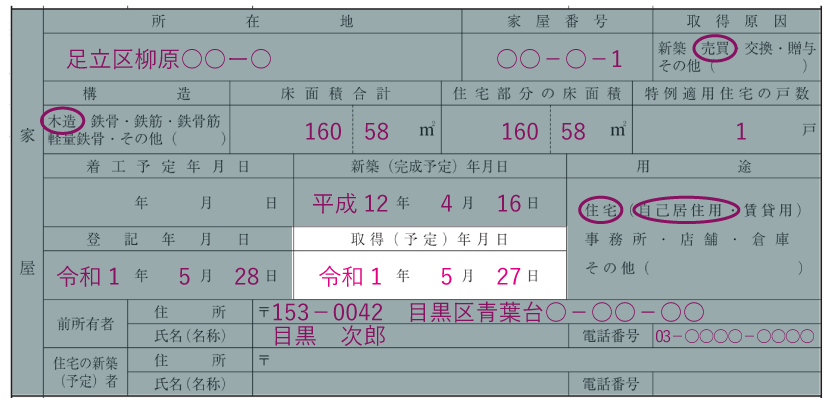

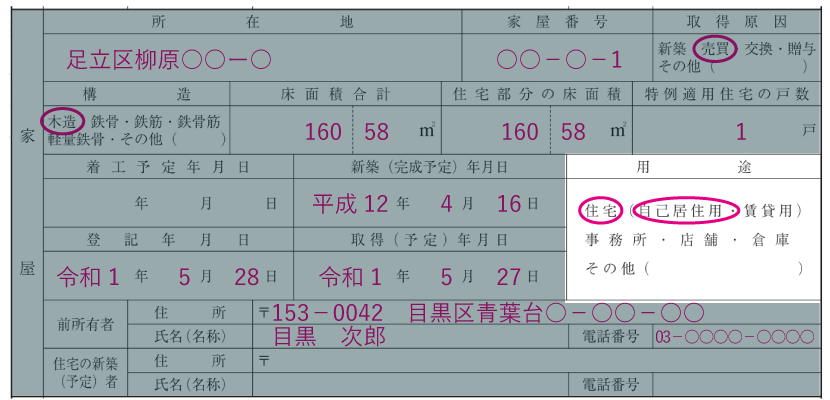

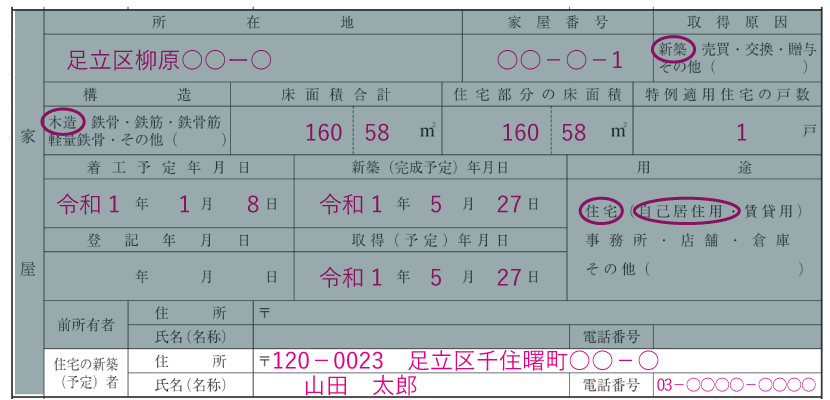

【記入⑦】家屋の情報

「家屋の情報」の項目には、以下の14つの欄があります。

- 所在地

- 家屋番号

- 取得原因

- 構造

- 床面積合計

- 住宅部分の床面積

- 特例適用住宅の戸数

- 着工予定年月日

- 新築(完成予定)年月日

- 登記年月日

- 取得(予定)年月日

- 用途

- 前所有者の住所・氏名(名称)・電話番号

- 住宅の新築(予定)者の住所・氏名(名称)・電話番号

【所在地】【家屋番号】

所在地欄および家屋欄には、取得した家屋の登記事項証明書に記載されている「所在地・家屋番号」を書きます。

建築予定でまだ家屋番号がない場合は、記入不要です。

【取得原因】

取得原因欄には、以下の該当する取得原因に「○」をつけます。

- 新築

- 売買

- 交換

- 贈与

- その他( )

新築・売買・交換・贈与以外で取得した場合は、「その他」に○をつけて「( )」に取得原因を書きます。

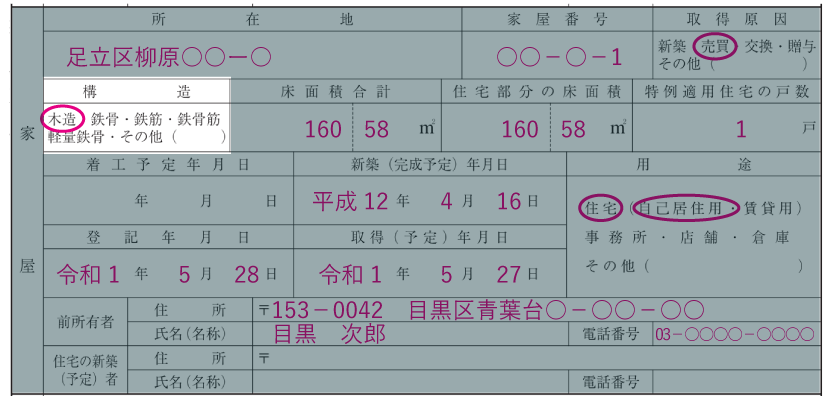

【構造】

構造欄には、以下の該当する家屋の構造に「○」をつけます。

- 木造・・・木造

- 鉄骨・・・鉄骨造

- 鉄筋・・・RC造(鉄筋コンクリート造)

- 鉄骨筋・・・SRC造(鉄筋鉄骨コンクリート造)

- 軽量鉄骨・・・軽量鉄骨造

- その他( )

木造・鉄骨・鉄筋・鉄骨筋・軽量鉄骨以外の構造については、「その他」に○をつけて「( )」に取得原因を書きます。

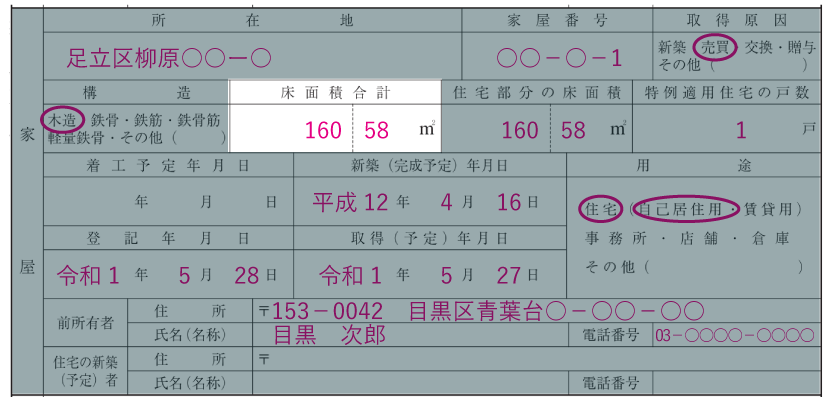

【床面積合計】

床面積合計欄には、取得(予定も含む)した「家屋の床面積を合計した面積」を書きます。

例えば、2階建て住宅であれば、1階の床面積と2階の床面積の合計を書きます。

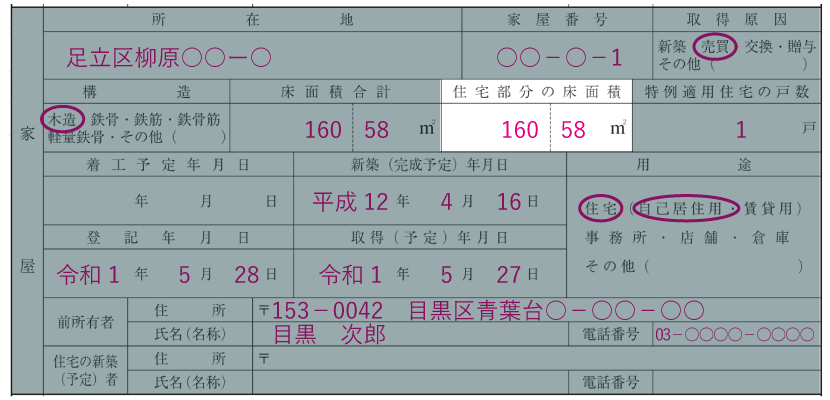

【住宅部分の床面積】

住宅部分の床面積欄には、取得(予定も含む)した家屋の床面積のうち、「住宅部分の面積」を書きます。

例えば、店舗兼住宅の併用住宅であれば、床面積合計から店舗部分を除いた部分が「住宅部分の面積」となります。

【特例適用住宅の戸数】

特例適用住宅の戸数欄には、軽減措置の適用要件でもある「特例適用住宅または耐震基準適合既存住宅の戸数」を書きます。

軽減措置の適用要件の1つですので、住宅の戸数を記入すれば問題ありません。

【着工予定年月日】

着工予定年月日欄には、まだ住宅を建築する前で、着工予定日が決まっている場合に「住宅の着工予定日」を書きます。

すでに建築が完了している場合や予定がない場合は、記入不要です。

【新築(完成予定)年月日】

新築(完成予定)年月日欄には、「以下の該当する年月日」を書きます。

- 申告時に家屋が完成している場合・・・新築年月日

- 家屋が新築予定(着工済も含む)の場合・・・完成予定年月日

- 中古住宅を取得した場合・・・その住宅の新築年月日

【登記年月日】

登記年月日欄には、「家屋を登記した年月日」を書きます。

まだ、登記をしていない場合は、記入不要です。

【取得(予定)年月日】

取得(予定)年月日欄には、「家屋を取得(予定)した年月日」を書きます。

【用途】

用途欄には、以下の該当する用途に「○」をつけます。

- 住宅(自己居住用・賃貸用)

- 事務所

- 店舗

- 倉庫

- その他( )

住宅・事務所・店舗・倉庫以外の用途で取得した場合は、「その他」に○をつけて「( )」に用途を書きます。

住宅の場合は、「自己居住用」または「賃貸用」にも○をつけます。

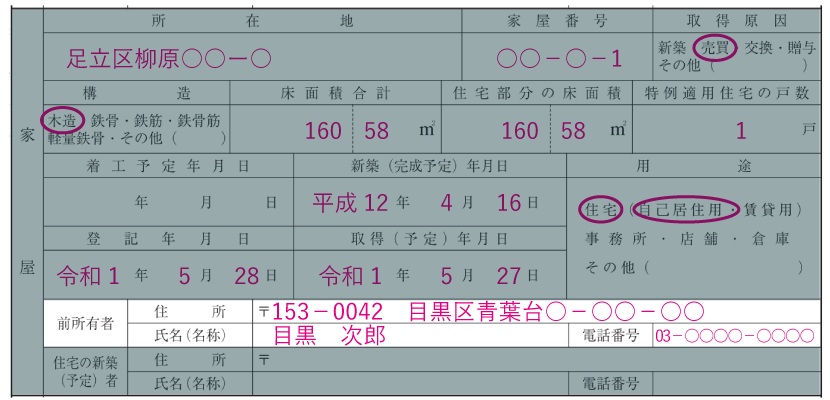

【前所有者の住所・氏名(名称)・電話番号】

前所有者の住所・氏名(名称)・電話番号欄には、「全所有者の住所」「氏名(名称)」「電話番号」を書きます。

住宅を新築した場合は、前所有者の情報を記入する必要はありません。

【住宅新築(予定)者の住所・氏名(名称)・電話番号】

住宅を新築(予定を含む)した場合のみ、「新築した方の住所」「氏名(名称)」「電話番号」を書きます。

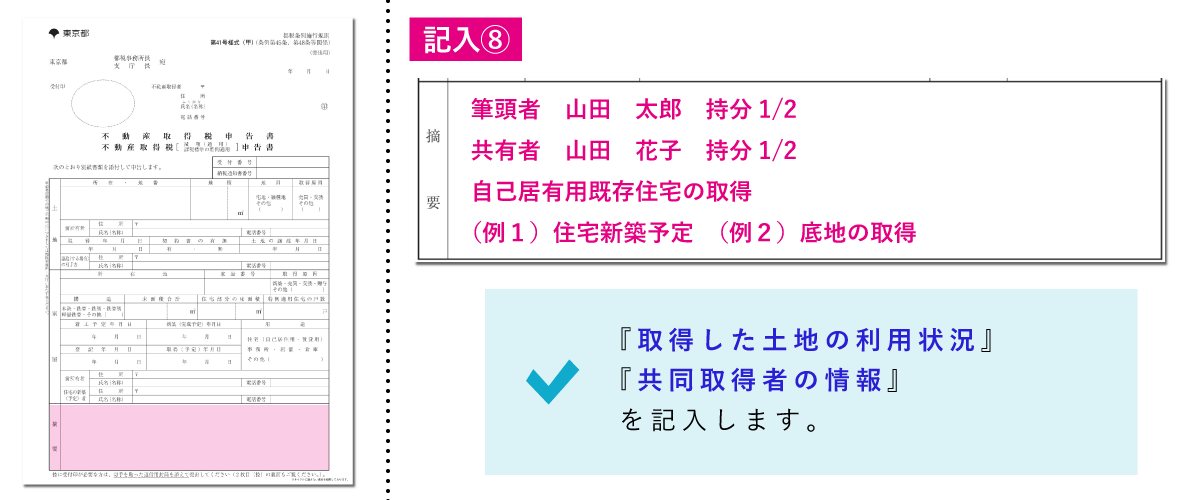

【記入⑧】摘要

摘要欄には、

- 取得した土地の利用状況

- 共同取得者の情報

を書きます。

取得した土地の利用状況については、

- 土地のみの取得

- 底地の取得

- 住宅建築中

- 住宅建築予定 など

共同取得者の情報については、

- 取得者全員の氏名(名称)とそれぞれの取得持分

を書きます。

東京都の記載例では、「軽減の適用を受けようとする方はその旨を記載」とあり、「自己居住用既存住宅の取得」などと書かれていますが、

- 特例希望

だけでもOKです。

ここに軽減措置の特例について記入しなかったからといって、軽減措置が受けられないわけではないのですが、軽減措置を受ける方は「特例希望」と書いておきましょう。

STEP3.申告書に押印

不動産取得税減額申告書を記入したら、「不動産取得者」項目の「印」に押印をします。

印鑑については、個人の場合は認印でも可能で、法人の場合は代表印となります。

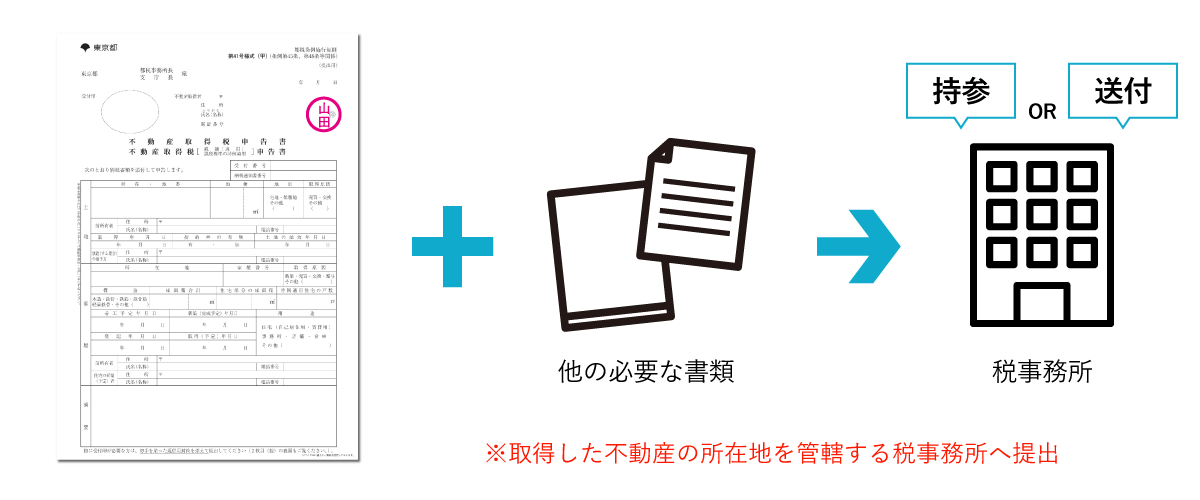

STEP4.申請に必要な書類を税事務所へ提出

申請に必要な書類をすべて用意したら、取得した不動産の所在地を管轄する税事務所へ提出します。

提出については、郵送でも受け付けている税事務所もありますので、郵送を考えている方は、提出前に一度確認しましょう。

STEP5.減額された納税通知書が届く

不動産取得税減額申告書が受理されると、3ヶ月~1年後くらいしてから、減額された不動産取得税の納税通知書が届きます。

納税通知書には、納税額の根拠となる

- 課税標準額(固定資産税評価額)

- 税率

- 賦課の根拠となった法律や条例の規定

などが書かれていますので、軽減措置が適用されているかチェックしましょう。

STEP6.通知書に記載されている納税額を納付

納税通知書の中には、納付書が同封されていますので、そちらを利用して記載されている納期限までに納付します。

納付方法については、各都道府県ごとに違いがありますが、東京都の場合は、

- 都税事務所、都税支所、支庁、金融機関、郵便局の窓口

- コンビニエンスストア(納付書1枚30万円以下に限る)

- ペイジー(Pay-easy)

- クレジットカード(納付書1枚100万円未満に限る)

で納付ができます。

まとめ

ここまで、不動産取得税の軽減措置を受けるための不動産取得税減額申告書の書き方について、記入例を見ながら、わかりやすく説明してきました。

申告書を提出して権限措置が受けられると不動産取得税が大幅に減額されますので、納税通知書が来る前に、申告しましょう。

不動産取得税の計算方法を知りたい方へ

不動産取得税の計算方法は、軽減措置が複雑で色々なパターンがあります。軽減措置の税率や税額を軽減・控除する特例を分かりやすく解説。実際に新築住宅や中古住宅を購入した時の事例からどのように計算していくら払えばいいのかも説明しています。

不動産取得税の還付申請について知りたい方へ

不動産取得税の還付申請で全額戻ってくるかも!?不動産取得税には減額申告すれば、軽減措置が適用されて不動産取得税が安くなります。申告せずにすでに支払った後でも大丈夫!還付申請することで支払った金額から減額された税額を差し引いてお金を受け取れます。

不動産取得税還付申請書の書き方について知りたい方へ

すでに不動産取得税を支払った方で、軽減措置を受けられる人は、還付申請することで、多く払った税金がもどってきます。こちらでは、軽減措置が受けられる不動産の種類や不動産取得税還付申請書の書き方、申請から還付金を受け取るまでの流れを、わかりやすく解説。

相続や遺贈で不動産取得税がかかるのか知りたい方へ

不動産取得税の課税・非課税は、「どのように取得されたものか」によって決まります。遺言で相続する場合も、取得の内容によっては、不動産取得税が課税される場合もあります。こちらでは、相続での不動産取得税や相続と遺贈の注意点について、わかりやすく解説。

不動産に関する税金について知りたい方へ

- 相続登記と登録免許税の関係

- 登録免許税が発生する不動産登記の種類と税率

- 事例を用いた登録免許税の計算方法