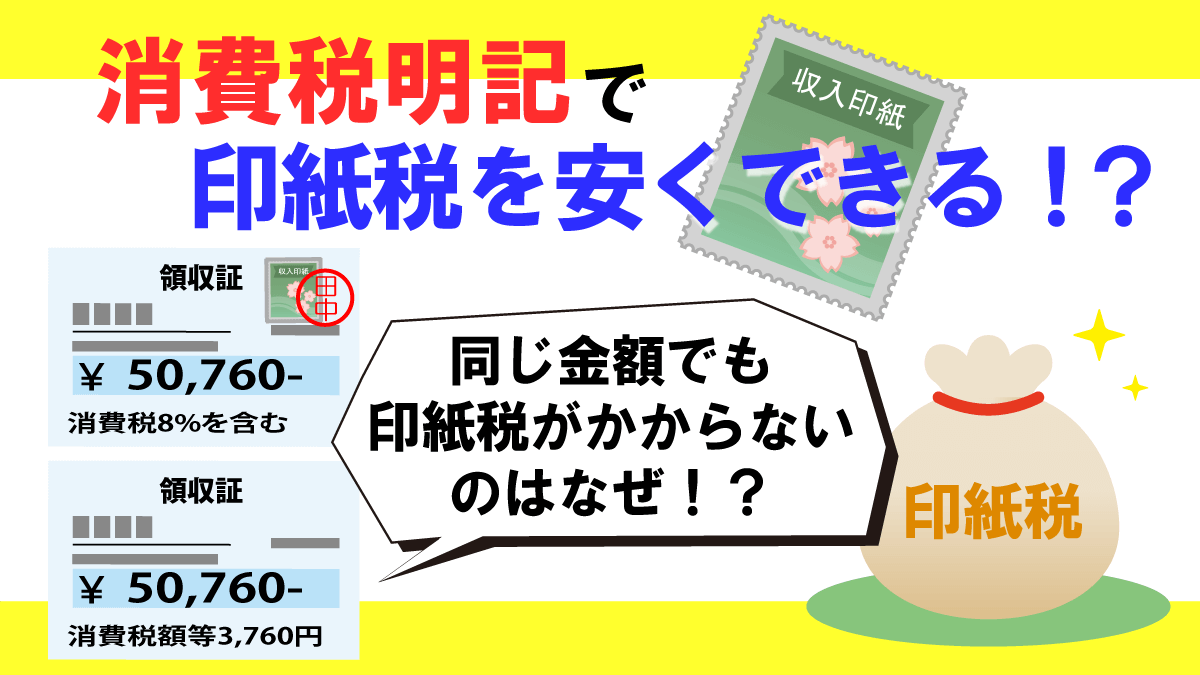

「領収書の金額が5万円未満なら収入印紙必要ないけど、税込み?税抜き?」と悩んでいませんか?

ある要件を満たせば、印紙税の記載金額(領収書の金額)に消費税額等を含めなくてよいとされていますが、その1つの要件が記載金額の書き方です。

国税である消費税と地方税である地方消費税を合わせもの。

例)消費税率6.3%+地方消費税率1.7%=8%

本来、非課税で印紙税がかからない領収書であっても、消費税額等の記載金額の書き方によっては印紙税がかかるケースもあります。

こちらでは、消費税額等の記載金額の書き方によって印紙税の金額がどのように関係してくるのか、消費税額等を含めなくてよいとされる要件について、わかりやすくまとめています。

- 印紙税と収入印紙の関係

- 印紙税額の求め方(4つのケースで事例紹介)

- 消費税額等特例の3つの要件

- 第1号・第2号・第17号文書の印紙税額一覧表

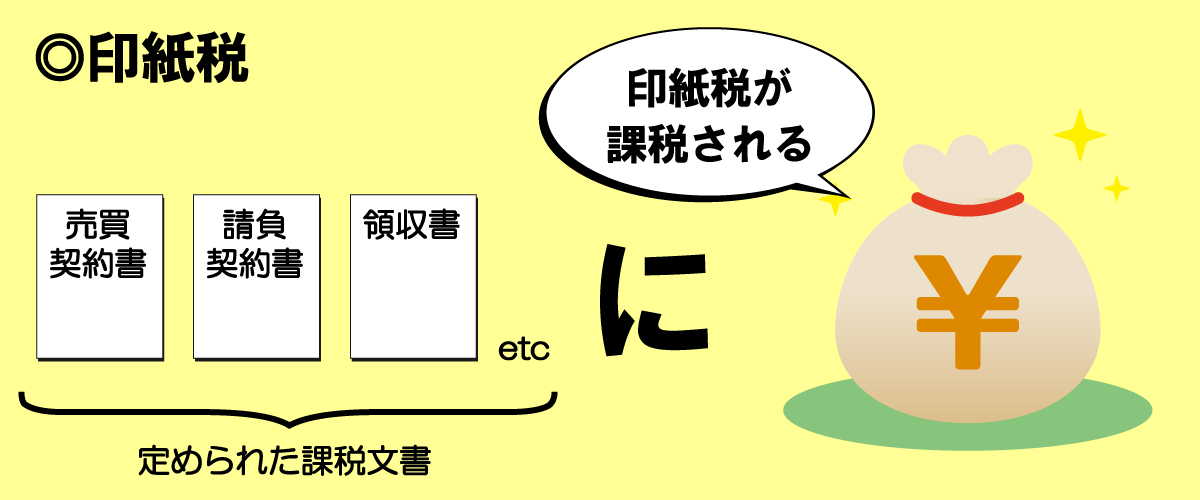

印紙税とは

印紙税は 『定められた課税文書に対して課税される税金』 です。

具体的には、不動産を購入するときの「不動産売買契約書」、家を建築するときの「工事請負契約書」、住宅ローンを借りるときの「金銭消費貸借契約書」といった契約書や、代金の受け渡しを証明する「領収書」に、印紙税が課せられます。

印紙税法に定めらた3つの要件をすべて満たした文書のこと。

- ①課税物件表にある20種類の文書により、証明されるべき事項(課税事項)の記載があること

- ②当事者間において、課税事項を証明する目的で作成された文書であること

- ③印紙税法の規定により、印紙税を課税しないこととされている非課税文書でないこと

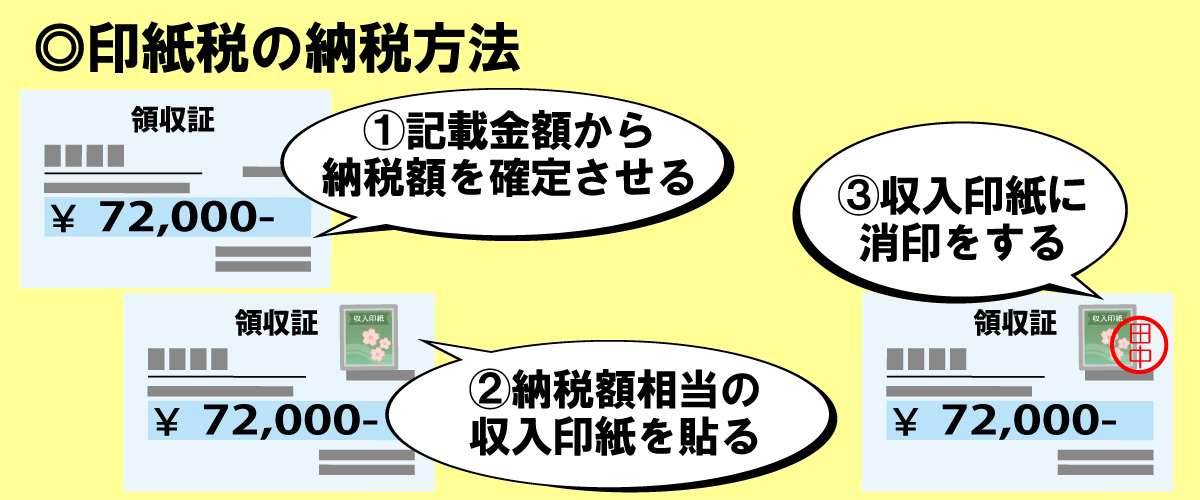

印紙税の納付方法

印紙税が課税される課税文書(領収書など)を作成した場合は、以下の手順で納付します。

- ①課税文書の種類と記載されている金額から納税額を確定させる

- ②印紙税相当額の収入印紙を購入する

- ③課税文書1通ごとに収入印紙を貼り付ける

- ④収入印紙に消印をする

印紙税などの租税・手数料その他の収納金の徴収のために、政府が発行する証票のこと。

基本的に、課税文書に収入印紙を貼付け、消印することで国に納付したことになります。

・課税文書に収入印紙を貼り付け、消印することで納付

印紙税額の求め方

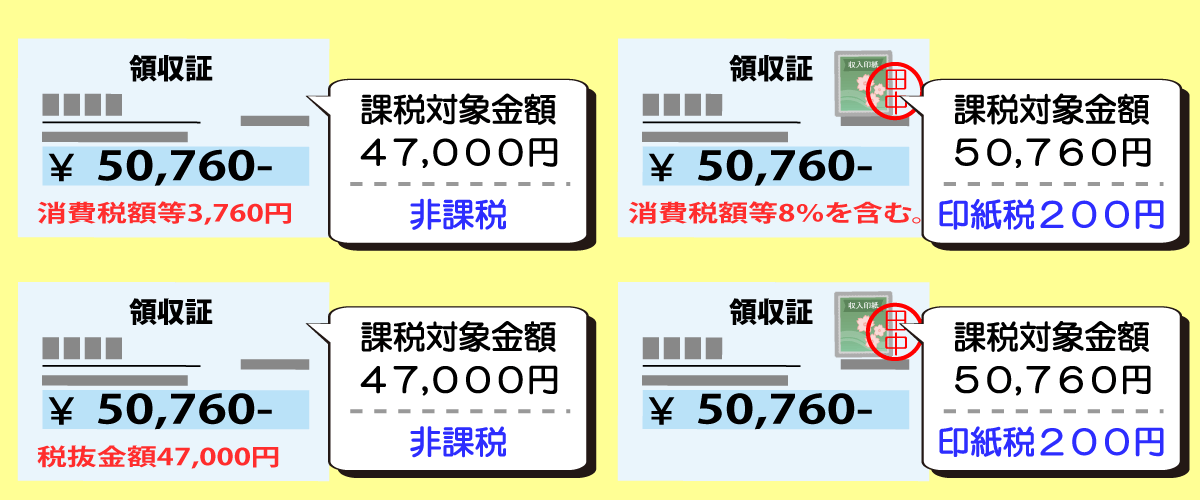

こちらでは、以下の4つの記載金額の書き方別に印紙税額を求めていきます。

- ①消費税額を記載

- ②税込金額と税抜金額を記載

- ③「消費税8%を含む」と記載

- ④税込金額のみを記載

4つの事例の課税文書は、すべて「領収書(売上代金に係る金銭の受取書)」で、領収書の印紙税額一覧表はこちらです。

| 記載金額 | 印紙税額 (1通又は1冊につき) |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上100万円以下 | 200円 |

| 100万円を超え200万円以下 | 400円 |

| 200万円を超え300万円以下 | 600円 |

| 300万円を超え500万円以下 | 1,000円 |

| 500万円を超え1千万円以下 | 2,000円 |

| 1千万円を超え2千万円以下 | 4,000円 |

| 2千万円を超え3千万円以下 | 6,000円 |

| 3千万円を超え5千万円以下 | 1万円 |

| 5千万円を超え1億円以下 | 2万円 |

| 1億円を超え2億円以下 | 4万円 |

| 2億円を超え3億円以下 | 6万円 |

| 3億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 15万円 |

| 10億円を超える | 20万円 |

| 契約金額の記載がないもの | 200円 |

①消費税額を記載

課税文書:商品販売代金の領収書

記載金額:領収金額50,760円うち消費税額等3,760円

課税対象金額:50,760円-3,760円=47,000円

47,000円 < 5,0000円

5万円未満の範囲:非課税

事例1の印紙税は 非課税

事例1の記載金額には「領収金額50,760円うち消費税額等3,760円」と明記されています。

「消費税額等は印紙税の記載金額(領収書の金額)に含めないこと」とされていますので、消費税額等を差し引くと、課税対象金額は「47,000円」になります。

売上代金に係る金銭の受取書の印紙税額一覧表から、5万円未満の領収書は非課税となります。

よって、事例1の領収書には収入印紙は不要です。

②税込金額と税抜金額を記載

課税文書:商品販売代金の領収書

記載金額:領収金額50,760円(税抜金額47,000円)

課税対象金額:47,000円

47,000円 < 5,0000円

5万円未満の範囲:非課税

事例2の印紙税は 非課税

事例2の記載金額には「領収金額50,760円(税抜金額47,000円)」と明記されています。

領収金額(税込金額)と税抜金額から消費税額等が容易に計算できるため、課税対象金額は「47,000円」になります。

よって、記載金額は5万円未満で、事例1と同様に非課税となります。

③「消費税8%を含む」と記載

課税文書:商品販売代金の領収書

記載金額:領収金額50,760円(消費税額等8%を含む。)

課税対象金額:50,760円

50,000円 < 50,760円 < 1,000,000円

5万円以上100万円以下の範囲:200円

事例3の印紙税は 200円

事例3の記載金額には「領収金額50,760円(消費税額等8%を含む。)」と明記されています。

消費税額等の8%が分かれば税抜き金額も算出できそうですが、こちらの書き方では、「消費税額等が必ずしも明らかであるとは言えない」と判断されます。

こちらのケースでは、消費税額等を差し引くことはできないため、課税対象金額は「50,760円」となります。

50,760円は、5万円以上100万円以下の範囲ですので、印紙税は200円となります。

④税込金額のみを記載

課税文書:商品販売代金の領収書

記載金額:領収金額50,760円

課税対象金額:50,760円

50,000円 < 50,760円 < 1,000,000円

5万円以上100万円以下の範囲:200円

事例4の印紙税は 200円

事例4の記載金額には、消費税額等の記載がなく領収金額(税込金額)のみとなっています。

こちらも消費税額等が明確ではありません。

よって、課税対象金額は「50,760円」で、印紙税は200円となります。

記載金額の書き方まとめ

4つの事例から分かるように、消費税額等を含めなくてよい判断ポイントは「消費税額等が明確かどうか」です。

| 課税文書の記載金額 | 印紙税の課税対象金額 | 印紙税額等 |

|---|---|---|

| 領収金額50,760円うち消費税額等3,760円 | 47,000円 (50,760円-3,760円) |

含めなくてよい |

| 領収金額50,760円(税抜金額47,000円) | 47,000円 | 含めなくてよい |

| 領収金額50,760円(消費税額等8%を含む。) | 50,760円 | 含める |

| 領収金額50,760円(税込) | 50,760円 | 含める |

国税庁では、消費税額等を課税対象金額に含めるかどうかについて、以下のように定めています。

消費税の課税事業者が消費税及び地方消費税(以下「消費税額等」といいます。)の課税対象取引に当たって課税文書を作成する場合に、消費税額等が区分記載されているとき又は、税込価格及び税抜価格が記載されていることにより、その取引に当たって課されるべき消費税額等が明らかとなる場合には、その消費税額等は印紙税の記載金額に含めないこととされています。

つまり、消費税額等が明らかに判断できる場合は、記載金額から消費税額等を差し引いてもよいということです。

これが、消費税額等を含めなくてよい1つの要件です。

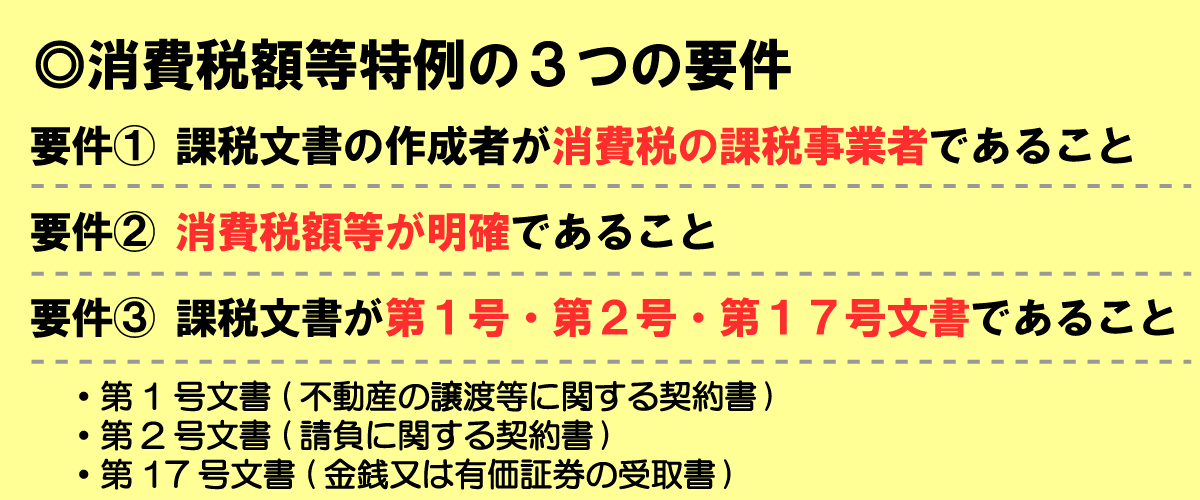

消費税額等特例の3つの要件

先に、記載金額の書き方について説明しましたが、消費税額等が明確だからいって、すべての課税文書に適用されるわけではありません。

消費税額等の特例を受けるには、以下の3つの要件を満たす必要があります。

-

- 要件①課税文書の作成者が消費税の課税事業者であること

- 要件②消費税額等が明確であること

- 要件③課税文書が第1号・第2号・第17号文書であること

- 第1号文書(不動産の譲渡等に関する契約書)

- 第2号文書(請負に関する契約書)

- 第17号文書(金銭又は有価証券の受取書)

要件①課税文書の作成者が消費税の課税事業者であること

消費税の課税事業者とは、消費税を国に納める義務がある事業者のことです。

| 課税事業者 | 消費税を国に納める義務がある事業者。 判定例:前々事業年度(前々年)の課税売上高が1,000万円を越える |

|---|---|

| 免税事業者 | 消費税を国に納める義務を免除された事業者。 判定例:前々事業年度(前々年)の課税売上高が1,000万円以下 |

課税事業者か免税事業者かについては、いくつか判定基準がありますが、「基準期間における課税売上高が1,000万円を超えるか」が大きなポイントです。(国税庁:納税義務の免除)

消費税の課税事業者が対象となりますので、免税事業者が、領収書に消費税額を区分記載した領収書を作成した場合であっても、税込金額が課税対象金額となります。(国税庁:消費税及び地方消費税の免税事業者が作成する受取書)

| 事業者 | 課税文書の記載金額 | 印紙税の課税対象金額 |

|---|---|---|

| 課税事業者 | 領収金額50,760円(税抜金額47,000円) | 47,000円 |

| 免税事業者 | 領収金額50,760円(税抜金額47,000円) | 50,760円 |

要件②消費税額等が明確であること

こちらは、以下のどちらかで消費税額等が明確であることが要件となります。

- 消費税額等を区分して記載していること

- 税込価格及び税抜価格が記載されていること

要件③課税文書が第1号・第2号・第17号文書であること

印紙税は、定められた課税文書に対して課税される税金ですが、課税文書は20種類あります。

その中から消費税額等の特例を受けられるのは、以下の3つの課税文書に限られます。

| 課税文書 | 例 |

|---|---|

| 第1号文書 (不動産の譲渡等に関する契約書) |

不動産売買契約書、不動産交換契約書、不動産売渡証書など |

| 第2号文書 (請負に関する契約書) |

工事請負契約書、工事注文請書、物品加工注文請書、広告契約書、映画俳優専属契約書、請負金額変更契約書など |

| 第17号文書 (金銭又は有価証券の受取書) |

商品販売代金の受取書、不動産の賃貸料の受取書、請負代金の受取書、広告料の受取書など |

第17号文書の「商品販売代金の受取書」には、事例1~4の領収書や、レシート、預り証、受取証なども含まれており、消費税額等の特例の対象です。

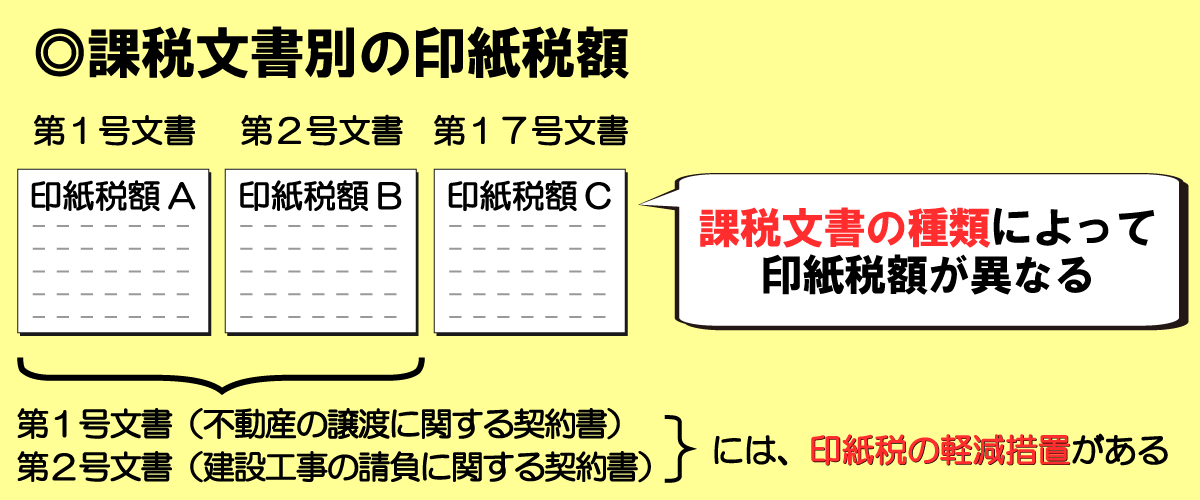

課税文書別の印紙税額一覧表

消費税等の特例を受けるには3つの要件を満たす必要がありますが、印紙税額は、課税文書の種類と文書に記載されている金額に応じて金額が異なります。

事例1~4は第17号文書に該当し、「売上代金に係る金銭の受取書の印紙税額一覧表」の印紙税額が課せられますが、第1号文書と第2号文書では印紙税額が異なります。

第1号文書と第2号文書は更に印紙税の軽減措置もありますので、印紙税について詳しく知りたい方は【 印紙税の手引きと印紙税額一覧表 】をご確認ください。

第1号文書の印紙税額一覧表

| 号 | 記載された契約金額 | 印紙税額(1通又は1冊につき) | |

| 原則 | 特例 | ||

| 1号 | 1万円未満 | 非課税 | – |

| 1万円以上10万円以下 | 200円 | – | |

| 10万円を超え50万円以下 | 400円 | 200円 | |

| 50万円を超え100万円以下 | 1,000円 | 500円 | |

| 100万円を超え500万円以下 | 2,000円 | 1,000円 | |

| 500万円を超え1千万円以下 | 1万円 | 5,000円 | |

| 1千万円を超え5千万円以下 | 2万円 | 1万円 | |

| 5千万円を超え1億円以下 | 6万円 | 3万円 | |

| 1億円を超え5億円以下 | 10万円 | 6万円 | |

| 5億円を超え10億円以下 | 20万円 | 16万円 | |

| 10億円を超え50億円以下 | 40万円 | 32万円 | |

| 50億円を超える | 60万円 | 48万円 | |

| 契約金額の記載がないもの | 200円 | – | |

1号の軽減措置(不動産の譲渡に関する契約書)

(国税庁:不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置)

第1号文書で以下の要件を満たしている場合は、特例として軽減措置が設けられています。

- 2020年(令和2年)3月31日までに作成されたもの

- 契約書に記載された契約金額が10万円を超えるもの

第2号文書の印紙税額一覧表

| 号 | 記載された契約金額 | 印紙税額(1通又は1冊につき) | |

| 原則 | 特例 | ||

| 2号 | 1万円未満 | 非課税 | – |

| 1万円以上100万円以下 | 200円 | – | |

| 100万円を超え200万円以下 | 400円 | 200円 | |

| 200万円を超え300万円以下 | 1,000円 | 500円 | |

| 300万円を超え500万円以下 | 2,000円 | 1,000円 | |

| 500万円を超え1千万円以下 | 1万円 | 5,000円 | |

| 1千万円を超え5千万円以下 | 2万円 | 1万円 | |

| 5千万円を超え1億円以下 | 6万円 | 3万円 | |

| 1億円を超え5億円以下 | 10万円 | 6万円 | |

| 5億円を超え10億円以下 | 20万円 | 16万円 | |

| 10億円を超え50億円以下 | 40万円 | 32万円 | |

| 50億円を超える | 60万円 | 48万円 | |

| 契約金額の記載がないもの | 200円 | – | |

2号の軽減措置(建設工事の請負に関する契約書)

(国税庁:不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置)

第2号文書で以下の要件を満たしている場合は、特例として軽減措置が設けられています。

第1号文書の軽減措置は「10万円を超えるもの」でしたが、第2号文書は「100万円を超えるもの」ですので、注意しましょう。

- 2020年(令和2年)3月31日までに作成されたもの

- 契約書に記載された契約金額が100万円を超えるもの

第17号文書の印紙税額一覧表

第17号文書には、軽減措置はありません。

| 号 | 記載された契約金額 | 印紙税額(1通又は1冊につき) | |

| 原則 | 特例 | ||

| 17号 | 5万円未満 | 非課税 | – |

| 5万円以上100万円以下 | 200円 | – | |

| 100万円を超え200万円以下 | 400円 | – | |

| 200万円を超え300万円以下 | 600円 | – | |

| 300万円を超え500万円以下 | 1,000円 | – | |

| 500万円を超え1千万円以下 | 2,000円 | – | |

| 1千万円を超え2千万円以下 | 4,000円 | – | |

| 2千万円を超え3千万円以下 | 6,000円 | – | |

| 3千万円を超え5千万円以下 | 1万円 | – | |

| 5千万円を超え1億円以下 | 2万円 | – | |

| 1億円を超え2億円以下 | 4万円 | – | |

| 2億円を超え3億円以下 | 6万円 | – | |

| 3億円を超え5億円以下 | 10万円 | – | |

| 5億円を超え10億円以下 | 15万円 | – | |

| 10億円を超える | 20万円 | – | |

| 契約金額の記載がないもの | 200円 | – | |

まとめ

ここまで、消費税額等の書き方によって印紙税がいくらかかるのかを、わかりやすく説明してきました。

改めて印紙税と消費税額等の特例の要点をまとめました。

- 印紙税は、定められた課税文書に対して課税される税金

- 印紙税の納税方法は、課税文書に収入印紙を貼り、消印をする

- 消費税額等を含めなくてよい判断ポイントは「消費税額等が明確かどうか」

- 消費税額等特例の3つの要件

- 要件①課税文書の作成者が消費税の課税事業者であること

- 要件②消費税額等が明確であること

- 要件③課税文書が第1号・第2号・第17号文書であること

- 印紙税額は、課税文書の種類で金額が異なる

- 第1号・第2号文書には、印紙税の軽減措置がある(17号文書にはなし)

印紙税の金額は、消費税等の書き方1つで変わることがあります。

消費税の課税事業者であることが要件の1つでしたが、課税文書を作成するときは、消費税額の区分を明確にすることを習慣づけましょう。