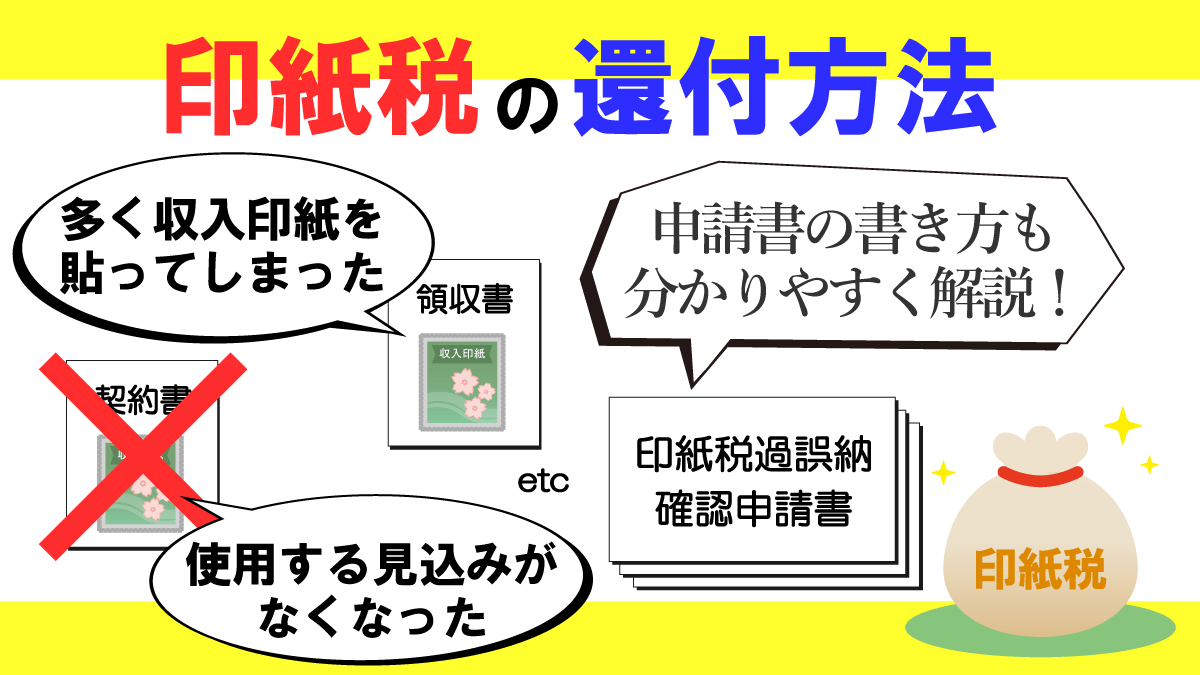

印紙税の還付を申請する方で、印紙税過誤納確認申請書の書き方に悩んでいませんか?

印紙税過誤納確認申請書は、文書の種類によって、記入しなくてよい欄もあるので、ちょっとややこしいです。

こちらでは、印紙税の還付を受ける際の印紙税過誤納確認申請書の書き方や、申請から還付されるまでの流れについて以下の要点を中心に、わかりやすく解説しています。

- 印紙税の還付が受けられるケース

- 印紙税の還付が受けられないケース

- 印紙税の還付申請から還付を受けるまでの流れ

- 印紙税過誤納確認申請書の書き方と記入例

印紙税の還付が受けられる範囲

印紙税の納付の必要がない文書に、誤って収入印紙を貼ってしまった場合など、印紙税の還付申請をすれば還付を受けられますが、還付が受けられないケースもあります。

印紙税の還付が受けられるケース

印紙税の還付が受けられるのは、以下のようなケースです。(国税庁:印紙税の還付が受けられる範囲)

- ①収入印紙を納税額よりも多く貼ってしまった

- ②印紙税を納付する必要のない文書(非課税文書・不課税文書)に貼ってしまった

- ③収入印紙を貼ったものの、損傷・汚染・書損などの理由で使用する見込みがなくなった

①収入印紙を納税額よりも多く貼ってしまった

①の場合は、文書に貼り付けた収入印紙の金額から本来納付すべき金額を差し引いた金額が還付されます。

文書に貼り付けた収入印紙の金額:1,000円

本来納付すべき金額:200円

還付金:1,000円-200円=800円

②印紙税を納付する必要のない文書に貼ってしまった

②の場合は、そもそも印紙税が課せられませんので、文書に貼り付けた収入印紙の金額がそのまま還付されます。

文書に貼り付けた収入印紙の金額:200円

還付金:200円

③収入印紙を貼ったものの、使用する見込みがなくなった

③は、書き損じなどの理由により使用する見込みがなくなった場合に、文書に貼り付けた収入印紙の金額がそのまま還付されます。

例えば、契約後に契約解除や取り消しとなった場合は、③に該当せず、過誤納還付の対象にはならないため、注意が必要です。

文書に貼り付けた収入印紙の金額:200円

還付金:200円

印紙税の還付が受けられないケース

印紙税の還付が受けられないのは、以下のようなケースです。

- ①収入印紙を印紙税の納付以外に使用した場合

- ②納税義務が生じている場合

- ③請求期限が過ぎた場合(文書作成日から5年以上経過)

①収入印紙を印紙税の納付以外に使用した場合

収入印紙は、印紙税の納付以外に、登録免許税の納付や国への手数料の納付などにも使用します。

例えば、登録免許税額を間違って収入印紙を貼った場合に、「納付額印紙税過誤納確認申請書」で還付請求しようとしても、印紙税法による還付請求することはできません。

登録免許税の還付請求する場合は、「還付通知請求・申出書」を提出します。

収入印紙で納付するものについては、税の種類によって還付方法が異なるため、該当する還付請求方法を確認しましょう。

②納税義務が生じている場合

印紙税は、『課税文書を作成した時』に納税義務が成立します。

納税義務が生じている場合は、還付することができません。

ここでの「作成」は、その文書の目的に従って行使することをいい、行使の態様によって納税義務の時期が異なります。(印紙税法基本通達第44条)

関係法令

第44条 法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。

2 課税文書の「作成の時」とは、次の区分に応じ、それぞれ次に掲げるところによる。(平13課消3-12、平18課消3-36改正)

(1) 相手方に交付する目的で作成される課税文書 当該交付の時

(2) 契約当事者の意思の合致を証明する目的で作成される課税文書 当該証明の時

(3) 一定事項の付け込み証明をすることを目的として作成される課税文書 当該最初の付け込みの時

(4) 認証を受けることにより効力が生ずることとなる課税文書 当該認証の時

(5) 第5号文書のうち新設分割計画書 本店に備え置く時

(??印紙税法基本通達第44条

| 行使の態様 | 作成の時 | 例示 |

|---|---|---|

| 相手方に交付する目的で作成される課税文書 | 交付の時 | 手形、株券、出資証券、社債券、預貯金証書、貨物引換証、倉庫証券、船荷証券、保険証券、配当金領収書、受取書、請書、差入書 |

| 契約当事者の意思の合致を証明する目的で作成される課税文書 | 証明の時 | 各種契約書、協定書、約定書、合意書、覚書 |

| 一定事項の付込みを証明することを目的として作成される課税文書 | 最初の付込みの時 | 預貯金通帳、その他通帳、判取帳 |

| 認証を受けることにより効力が生ずる課税文書 | 認証の時 | 定款 |

| 本店に備え置くものに限り課税文書に該当するもの | 本店に備え置く時 | 新設分割計画書 |

例えば、領収書(受取書)は、交付の時に納税義務が生じますが、相手方に渡していなければ、納税義務は生じないため、還付請求できます。

もしも、相手方が受け取った後に領収書の間違いに気づいた場合、相手方が還付請求しようとしても、交付の時に納税義務が生じているため、還付請求できません。

還付請求したあとでも、この納税義務の見解によって、印紙税の過誤納に該当しない旨の通知処分されることもあります。

?納税義務が生じるかどうかが争点で裁判になることもありますので、還付請求するときは、納税義務があるのかどうかをしっかり見極めましょう。

③請求期限が過ぎた場合

印紙税の還付請求はいつでもできるわけではなく、請求期限が設けられています。

請求期限は、過誤納となっている文書を作成した日から5年以内です。

5年以上経過した場合は、還付請求ができなくなりますので、ご注意ください。

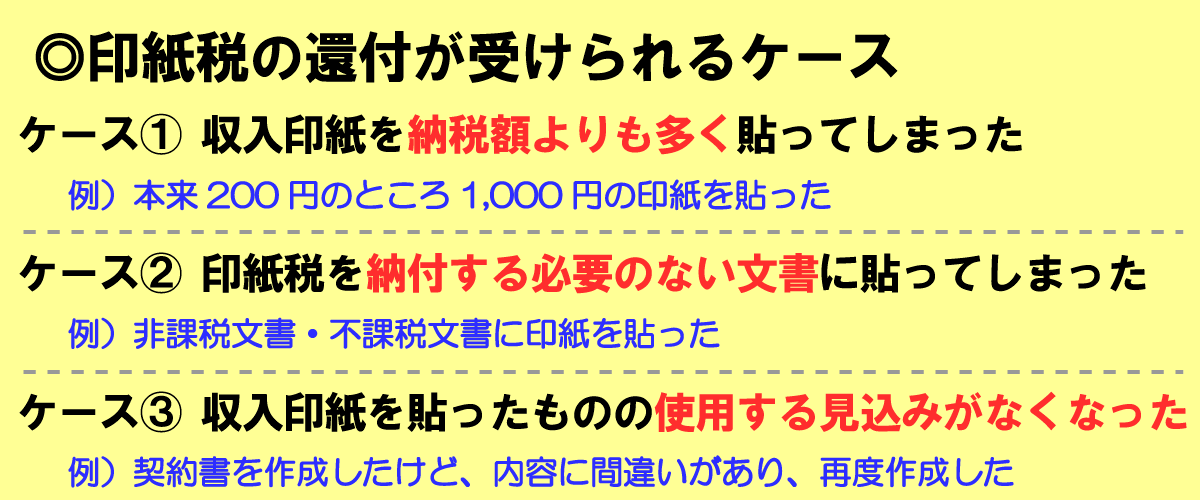

印紙税の還付申請から還付を受けるまでの流れ

- STEP1還付請求に必要なものを準備還付請求に必要な「還付請求の対象となる文書」「印紙税過誤納確認申請書」「印鑑」を用意します。

「印紙税過誤納確認申請書」は、国税庁HPからダウンロードするか税務署で入手します。 - STEP2印紙税過誤納確認申請書に記入印紙税過誤納確認申請書に必要な情報を記入します。

印紙税過誤納確認申請書をダウンロードした場合は、3枚とも記入します。

- STEP3申請書3枚すべてに押印印紙税過誤納確認申請書に必要な情報を記入したら、3枚すべてに押印します。

- STEP4申請に必要な書類を税務署へ提出申請に必要な「還付請求の対象となる文書」「印紙税過誤納確認申請書」を税務署へ提出します。

- STEP5申請書に記入した口座へ送金「印紙税過誤納確認申請書」の記入した金融機関の口座に還付金が送金されます。

STEP1.還付請求に必要なものを準備

印紙税の還付請求に必要なものは、以下の3つです。

- ①還付請求の対象となる文書

- ②印紙税過誤納確認申請書

- ③印鑑

①還付請求の対象となる文書

「還付請求の対象となる文書」とは、過って収入印紙を貼ってしまった文書のことです。

②印紙税過誤納確認申請書

「印紙税過誤納確認申請書」は、印紙税の還付を受けるために提出する申請書です。

申請書は、税務署または国税庁HPからダウンロードして入手できます。

※申請書は、PDFファイルでExcel(エクセル)ファイルはありません。

印紙税過誤納確認申請書は、OCR入力用も含めた3枚の用紙があり、3枚とも同じ内容を記入します。

税務署では、3枚複写式の印紙税過誤納確認申請書で、1枚目を記入するだけで済みます。

何度も記入するのが面倒な方は、3枚複写式がおすすめです。

③印鑑

印紙税過誤納確認申請書の「申請者・請求者」欄に、押印が必要ですので、印鑑を用意しましょう。

申請者が法人の場合は、代表者印になります。

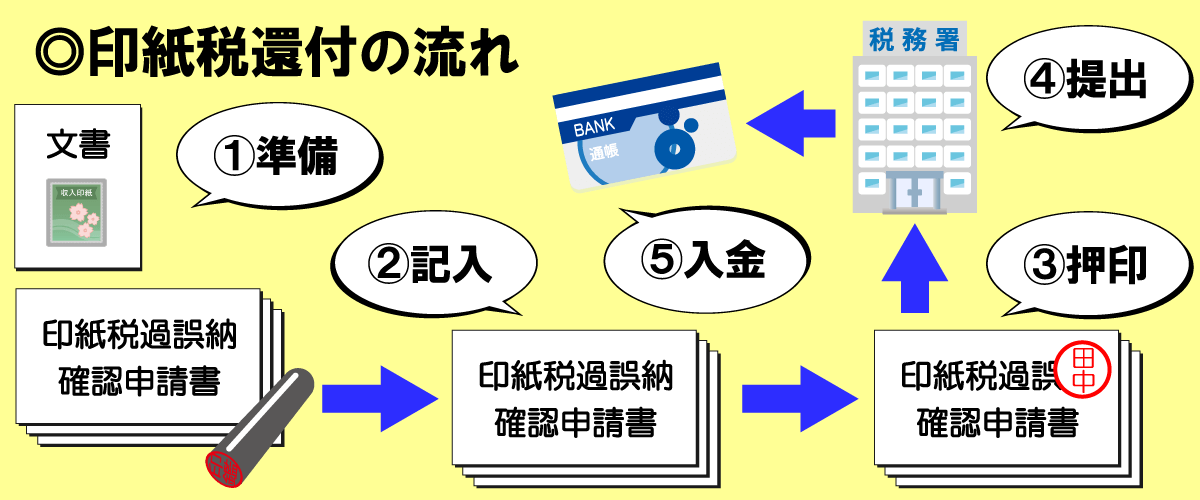

STEP2.印紙税過誤納確認申請書に記入

印紙税過誤納確認申請書に必要な情報を記入していきます。

国税庁HPから印紙税過誤納確認申請書をダウンロードした方は、3枚とも記入してください。

記入項目の確認

印紙税過誤納確認申請書の記入する項目は、青枠の範囲です。

「整理番号」欄、「※」印欄及び「税務署整理欄」には、記入しません。

- 申請書タイトル

- 提出先

- 申請者・請求者

- 過誤納の事実

- 合計(数量及び過誤納税額)

- 充当請求金額・還付金額

- 証拠書類・参考事項

- 還付を受けようとする金融機関

印紙税過誤納確認申請書に記入する主な項目はこちらの8つです。

ここからは、印紙税過誤納確認申請書の書き方を項目ごとに説明していきます。

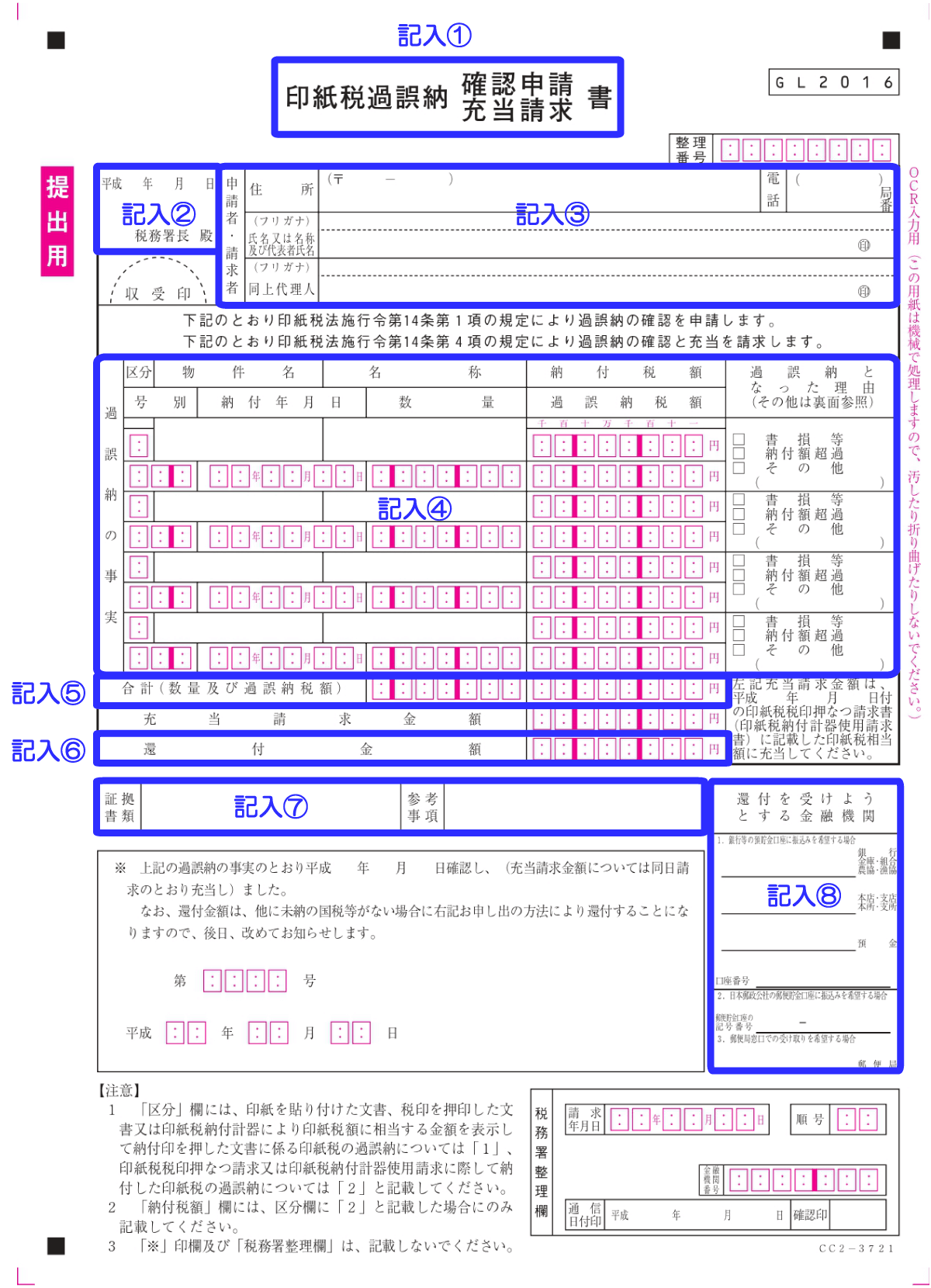

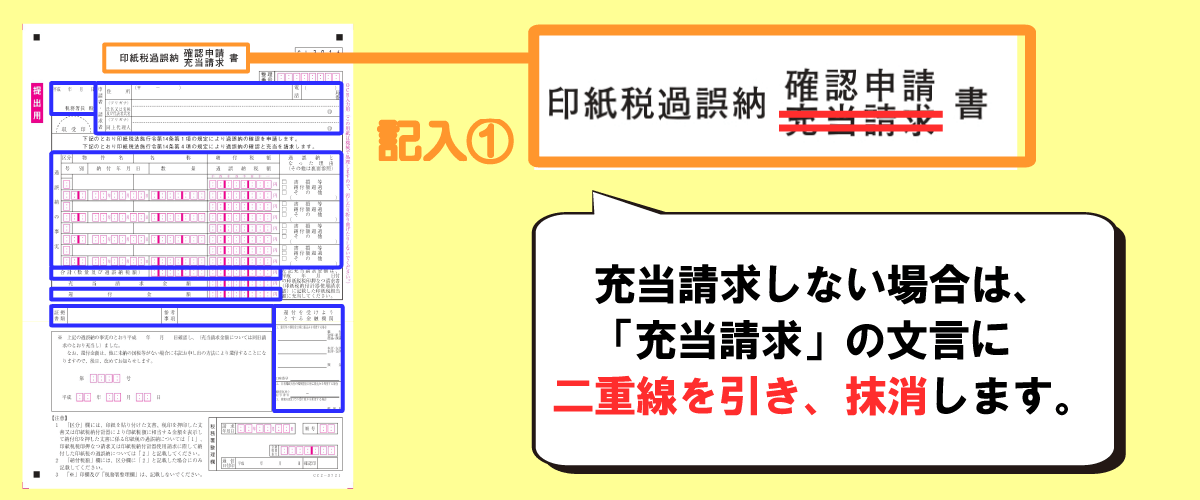

【記入①】申請書タイトル

こちらの用紙は、「印紙税過誤納確認申請書」「印紙税過誤納充当請求書」の2つの意味合いを持ちます。

納め過ぎてしまった印紙税を充当しない場合は、記入例のように「充当請求」の文言に二重線を引き、抹消します。

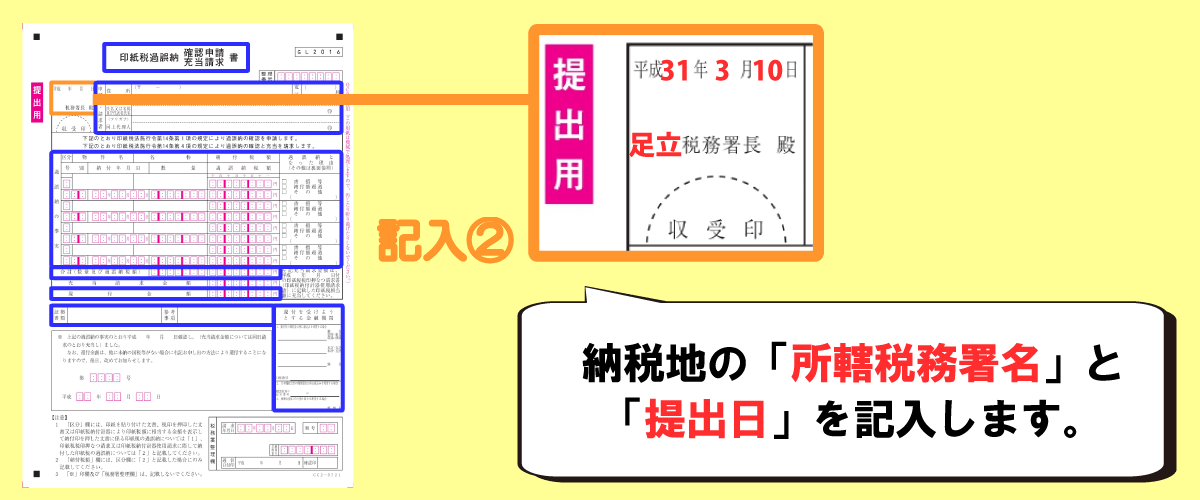

【記入②】提出先

印紙税過誤納確認申請書の提出先は、過誤納となった文書の納税地を所轄する税務署長です。

印紙税の納税地は、原則として文書を作成した事業所の所在地となっています。(国税庁:受取書の納税地)

こちらには、「所轄税務署名」と「提出日」を書きます。

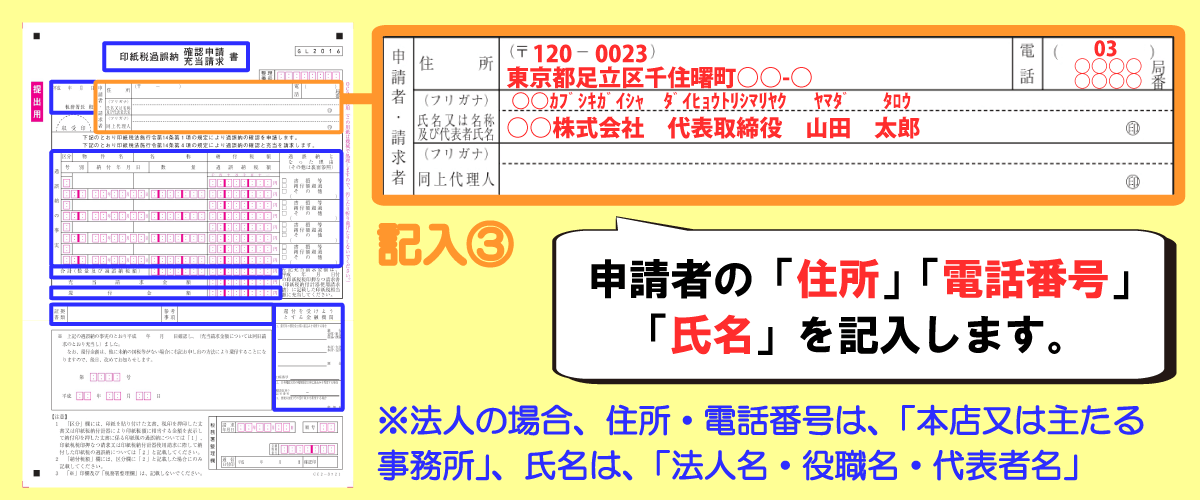

【記入③】申請者・請求者(代理人)

「申請者・請求者(代理人)」の項目には、以下の4つの欄があります。

- 住所

- 電話

- 氏名又は名称及び代表者氏名

- 同上代理人

こちらには、申請者の「住所」「電話番号」「氏名」を書きます。

| 申請者 | 住所 | 電話番号 | 氏名 |

|---|---|---|---|

| 個人 | 個人の住所 | 個人の電話番号 | 個人名 |

| 法人 | 本店又は主たる事務所の所在地 | 本店又は主たる事務所の電話番号 | 法人名・代表者の役職名・代表者名 |

代理人として申請書を提出する場合は、同上代理人欄に「代理人の氏名」を書きます。

代理人が印紙税過誤納確認申請をする場合は、申告・申請等事務代理人届出書も一緒に提出が必要となります。

申告・申請等事務代理人届出書は、税務署または国税庁HPからダウンロードして入手できます。

※代理人届出書は、PDFファイルでExcel(エクセル)ファイルはありません。

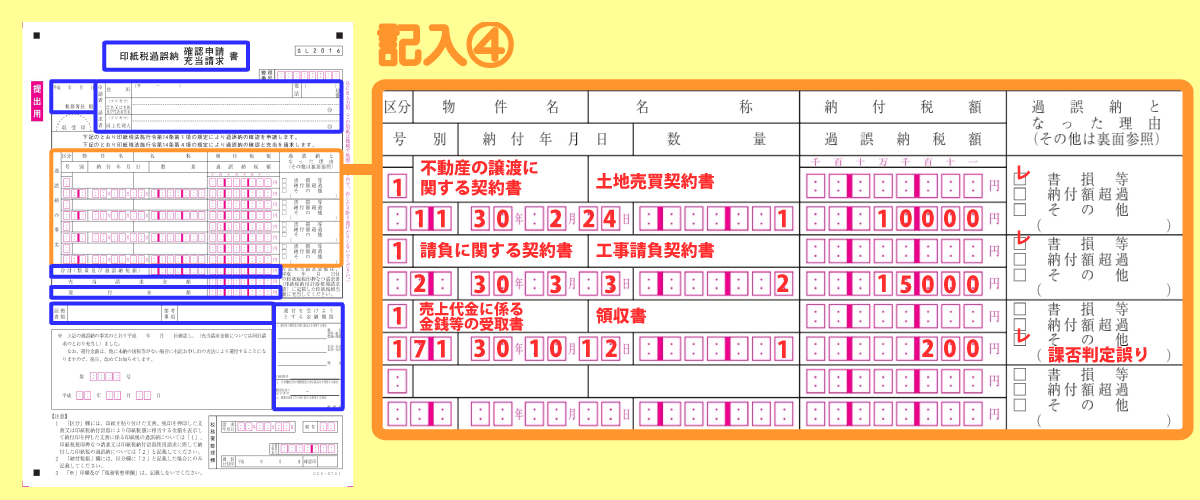

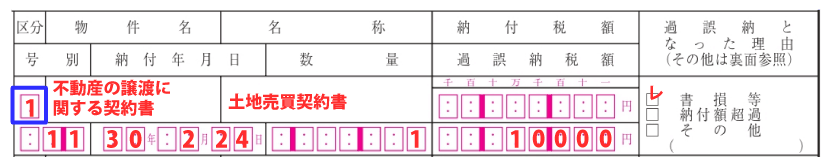

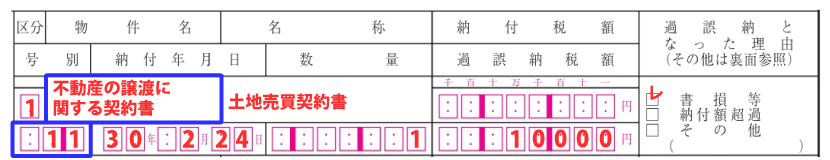

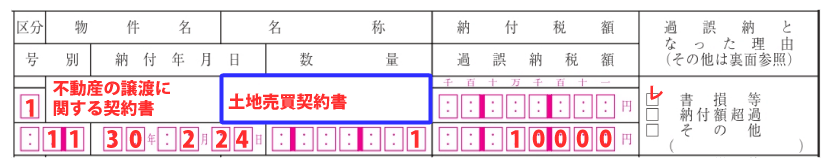

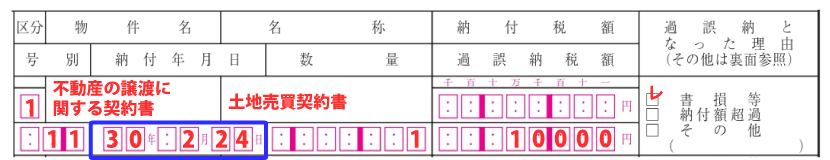

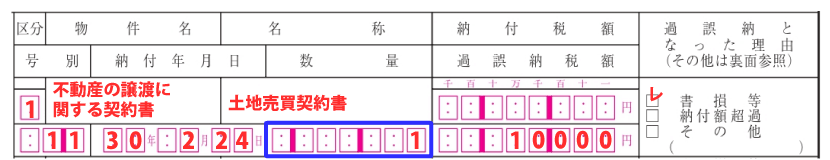

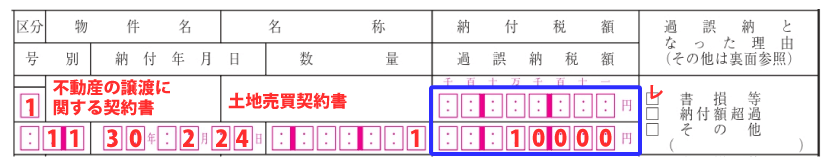

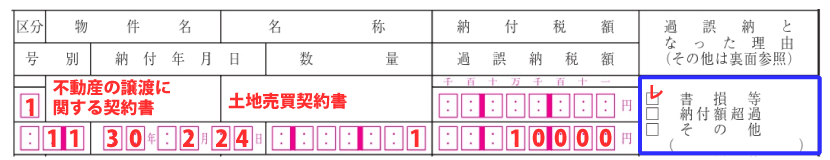

【記入④】過誤納の事実

「過誤納の事実」の項目には、以下の9つの欄があります。

- 区分

- 号別・物件名

- 名称

- 納付年月日

- 数量

- 納付税額・過誤納税額

- 過誤納となった理由

【区分】

区分欄は、以下に該当する場合は「1」を、それ以外の場合は「2」を書きます。

- 印紙税を多く納付した印紙を貼り付けた文書、または税印を押した文書

- 印紙税を納付する必要のない文書に収入印紙を貼った場合

- 印紙税納付計器により納付印を押した文書

【号別・物件名】

まず、印紙税に関連する文書には、以下の3つの文書があります。

| 文書の種類 | 内容 | 号別 |

|---|---|---|

| 課税文書 | 印紙税の課税対象となる文書 例)土地売買契約書、5万円以上の領収書など |

1号から20号のいずれか |

| 非課税文書 | 課税文書のうち、印紙税が課税されない文書 例)5万円未満の領収書など |

1号から20号のいずれか |

| 不課税文書 | 印紙税の課税対象とならない文書 例)建物の賃貸借契約書など |

なし(記入不要) |

課税文書は、「国税庁:印紙税額の一覧表」にある第1号文書から第20号文書までの20種類の文書があります。

号別欄には該当する「文書の番号」を、物件名欄には該当する「文書の種類」を書きます。

記入例については、こちらを参考にしてください。

| 印紙をはり付けた文書 | 号別 | 物件名(文書の種類) |

|---|---|---|

| 1号の3文書 |  |

消費貸借に関する契約書 |

| 2号文書 |  |

請負に関する契約書 |

| 17号の1文書 |  |

売上代金に係る金銭等の受取書 |

| 不課税文書 |  |

例えば、5万円未満の領収書は非課税文書ですが、「17号の1文書(売上代金に係る金銭等の受取書)」に該当しますので、「171」と書きます。

建物の賃貸借契約書の場合は、課税文書に該当しない不課税文書のため、号別欄・物件名欄ともに記入する必要はありません。

ちなみに、20種類の課税文書のうち、不動産取引でよく使われる文書はこちらの3つです。

| 号 | 文書の種類(物件名) |

|---|---|

| 1号 | 1.不動産の譲渡に関する契約書 (例) 不動産売買契約書、不動産交換契約書、不動産売渡証書など 2.地上権又は土地の賃借権の設定又は譲渡に関する契約書 (例) 土地賃貸借契約書、土地賃料変更契約書など 3.消費貸借に関する契約書 (例)金銭借用証書、金銭消費貸借契約書など |

| 2号 | 1.請負に関する契約書 (例) 工事請負契約書、工事注文請書、請負金額変更契約書など |

| 17号 | 1.売上代金に係る金銭の受取書 (例) 不動産賃貸料の受取書、請負代金の受取書など 2.売上代金以外の金銭の受取書 (例) 借入金の受取書、保険金の受取書、損害賠償金の受取書、補償金の受取書、返還金の受取書など |

【名称】

名称欄は、還付請求の対象となる文書に記載されている「文書の名称」を書きます。

例えば、土地を購入する際の「土地売買契約書」や、建物の建築工事を請け負う「工事請負契約書」などが文書の名称となります。

【納付年月日】

納付年月日欄は、「収入印紙を貼り付けた日付」を書きます。

収入印紙を貼り付けた日付がわからない場合は、その文書に記載されている作成日で構いません。

【数量】

数量欄は、「還付を受ける文書の数」を書きます。

文書のページ数ではありませんので、ご注意ください。

【納付税額・過誤納税額】

納付税額欄は、区分欄が「2」の場合のみ記入しますので、通常は空欄で問題ありません。

過誤納税額には、「過誤納となった税額」を書きます。

| 過誤納内容 | 過誤納税額 |

|---|---|

| 納税額よりも多く貼り付けてしまった | 正しい金額との差額(??還付例1) |

| 非課税文書・不課税文書に貼り付けてしまった | 間違えて貼ってしまった収入印紙の全額(??還付例2) |

| 収入印紙を貼ったものの使用する見込みがなくなった | 文書に貼った収入印紙の全額(??還付例3) |

【過誤納となった理由】

過誤納となった理由欄は、「理由の項目の左側□に?」を付けます。

「その他」の□に?を付けた場合は、( )に過誤納となった理由を書きます。

例えば、貼り付ける必要がない文書に貼り付けた場合は、「その他」の□に?を付け、( )には、「課否判定誤り」と書きます。

| 過誤納となった理由 | 内容等 | |

|---|---|---|

| 書損等 | 収入印紙を貼付したり納付印を押した課税文書の印紙が、用紙の書損、損傷、汚染などにより使用する見込みがなくなった場合 | |

| 納付額超過 | 収入印紙を貼付したり納付印を押すことにより納付した印紙税の額が、印紙税法に規定する正しい税額を超える場合 | |

| その他 | 課否判定誤り | 印紙税の納付の必要がない文書に誤って収入印紙を貼付したり納付印を押した場合 |

| 二重納付 | 印紙税法第9条から第 12 条に規定する納付等の特例を受けた課税文書について、その特例方法以外の方法により相当金額の印紙税を納付した場合 | |

| 税印の取りやめ等 | 税印による納付の特例を受けるため、印紙税を納付したが、税印の押なつの請求をしなかった又は請求を行ったが棄却された場合 | |

| 被交付文書への押なつ | 印紙税納付計器の設置者が被交付文書に対する納付印押なつの承認を受けていないにもかかわらず、交付を受けた課税文書に納付印を押した場合 | |

| 納付計器の廃止等 | 印紙税納付計器による納付の特例を受けるため印紙税を納付したが、印紙税納付計器設置の廃止等により当該納付計器を使用しなくなった場合 | |

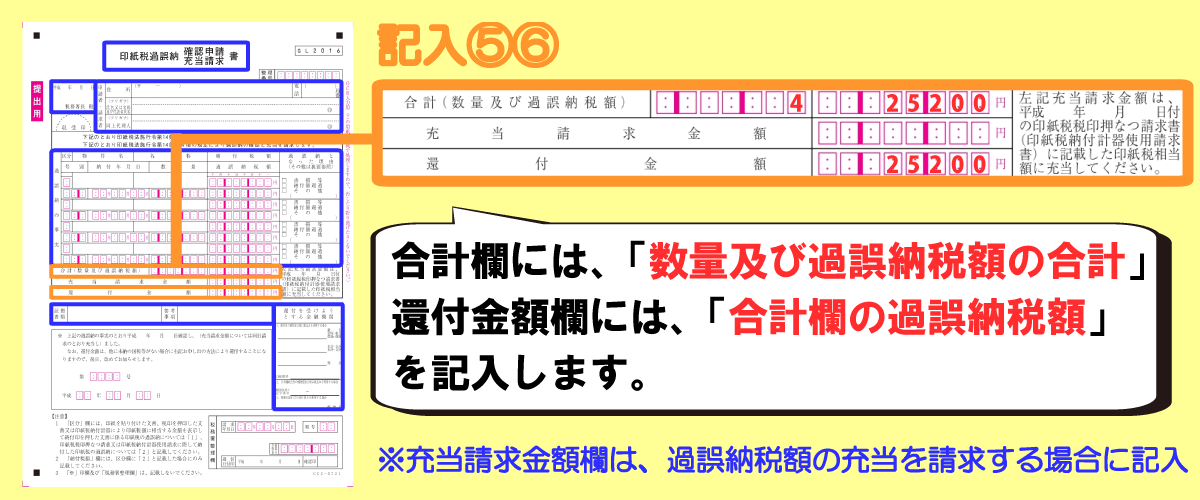

【記入⑤】合計(数量及び過誤納税額)

合計(数量及び過誤納税額)欄には、過誤納の事実欄で記入した「数量及び過誤納税額の合計」を書きます。

【記入⑥】充当請求金額・還付金額

充当請求金額欄には、過誤納税額の充当を請求する場合に書きますので、通常は空欄で問題ありません。

還付金額欄には、合計(数量及び過誤納税額)欄で記入した「過誤納税額」を書きます。

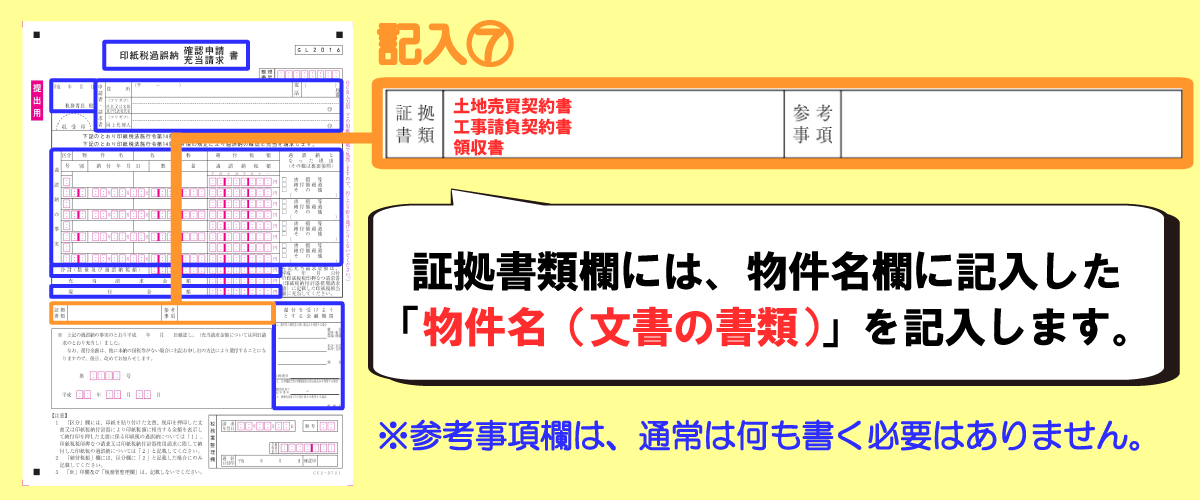

【記入⑦】証拠書類・参考事項

証拠書類欄には、物件名欄に記入した「物件名(文書の書類)」をすべて書きます。

参考事項欄は、通常は何も書く必要はありません。

国税庁の印紙税過誤納確認申請書の記入例では、文書作成場所と申請者の住所等が異なる場合に記入するとあります。

文書の作成場所が、申請者の住所等と異なる場合には、作成場所の住所と名称を記入して下さい。

文書の作成場所が明らかでない場合には文書を所持している場所の住所を記入してください。

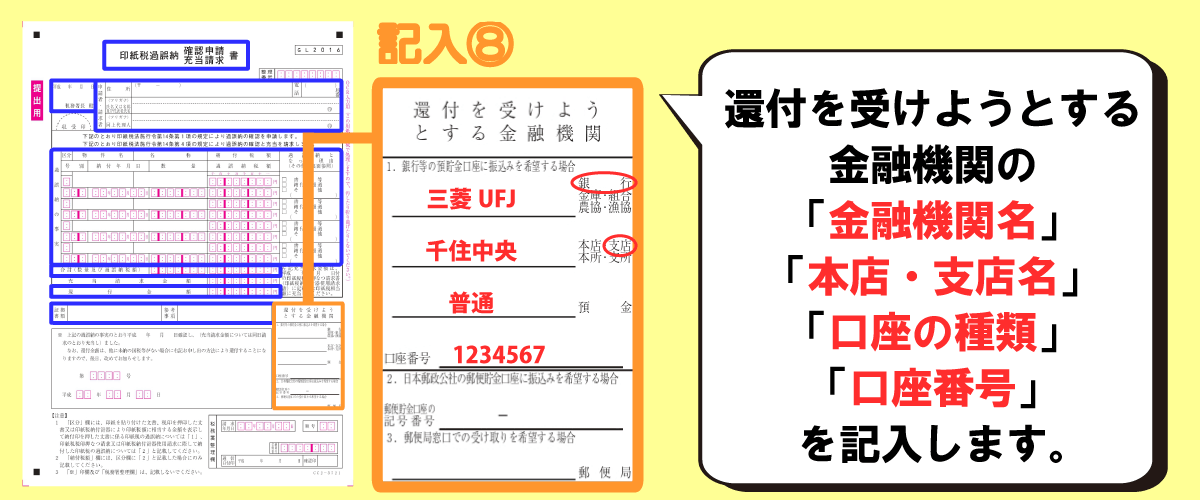

【記入⑧】還付を受けようとする金融機関

還付を受けようとする金融機関欄には、還付金を入金してもらう口座の「金融機関名」「本店・支店名」「口座の種類」「口座番号」を書きます。

申請者本人名義の口座を書きましょう。

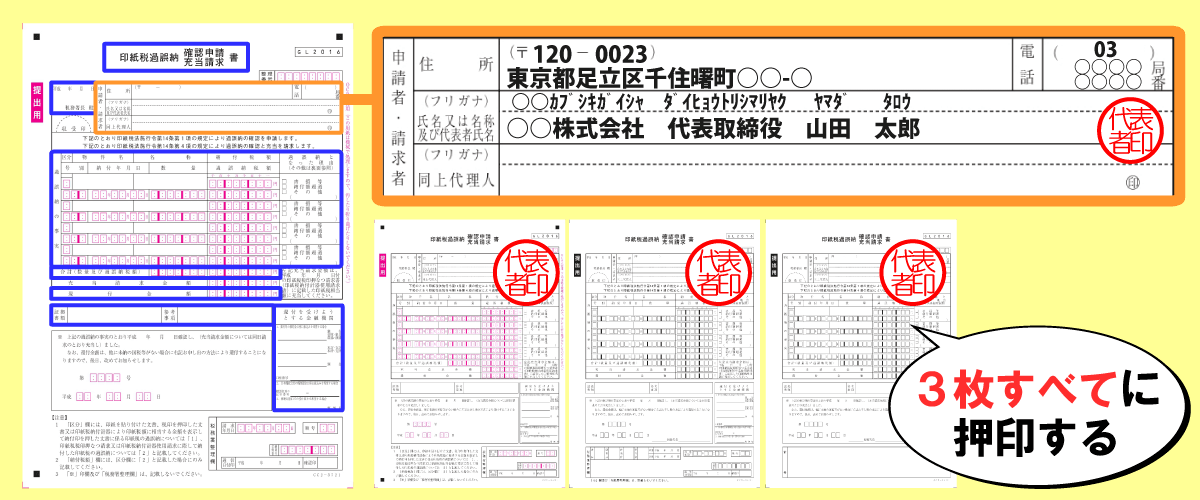

STEP3.申請書3枚すべてに押印

印紙税過誤納確認申請書を記入したら、「申請者・請求者」項目の「印」に押印をします。

申請書3枚すべてに押印しましょう。

| 申請者 | 印 |

|---|---|

| 個人 | 個人印 |

| 法人 | 代表者印 |

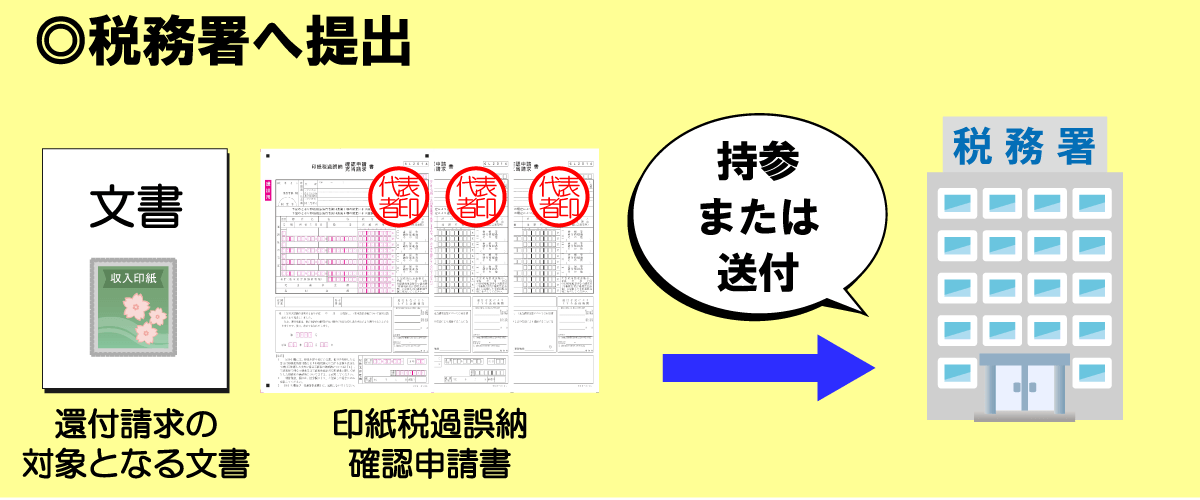

STEP4.申請に必要な書類を税務署へ提出

申請に必要な「還付請求の対象となる文書」「印紙税過誤納確認申請書」を税務署へ提出します。

税務署で確認処理が終わると、「還付請求の対象となる文書」と「印紙税過誤納確認申請書」に税務署の確認印が押されて返却されます。

STEP5.申請書に記入した口座へ送金

その後しばらくしてから、印紙税過誤納確認申請書に記入した金融機関の口座に還付金が送金されます。

まとめ

ここまで、還付請求の可否や印紙税過誤納確認申請書の書き方について、わかりやすく説明してきました。

還付請求しても還付が受けられないケースもありますので、印紙税過誤納確認申請書を書く前に手元の文書が該当するのかを確認しましょう。