すまい給付金を申請する際に提出する書類の中に「課税証明書」があります。

課税証明書は、すまい給付金の支給額を決定する大事なものですが、入手方法や計算する際にどの項目を見たらいいのか分からないという方も多いです。

今回は、すまい給付金申請に必要な「課税証明書」の入手方法やすまい給付金の計算で確認する項目について、わかりやすく解説してきます。

- 給付額は「都道府県民税所得割額」で決まる

- 都道府県民税所得割額は「課税証明書」で確認

- 課税証明書は「年度」に注意!

- 課税証明書の入手方法と注意点

すまい給付金とは

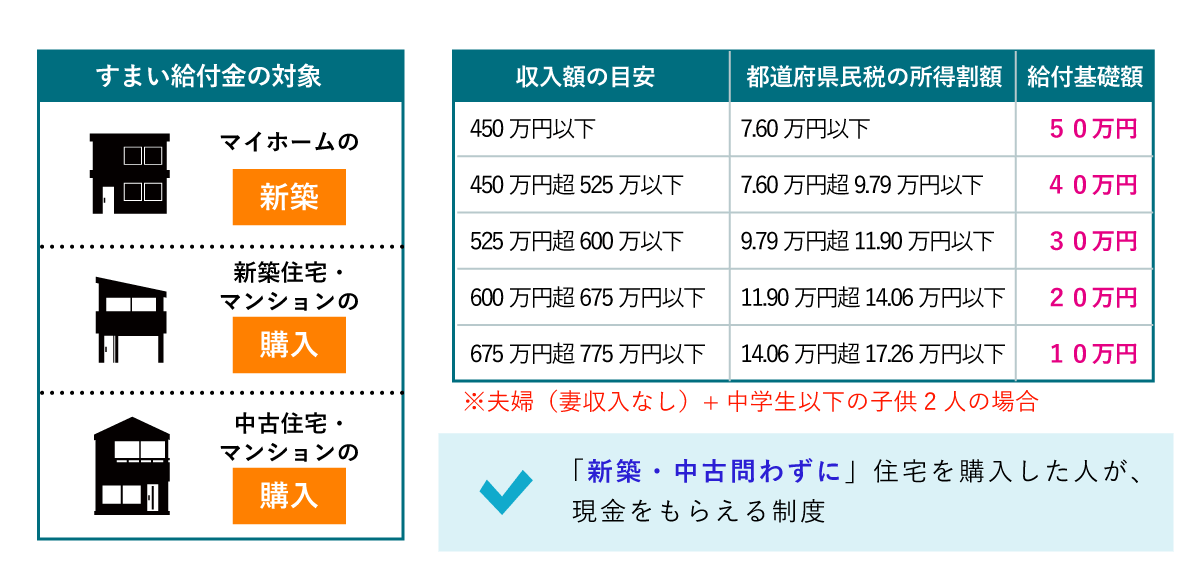

すまい給付金とは、『新築中古問わずに住宅を購入した人が、現金をもらえる制度』 のことです。

すまい給付金制度は、消費税率引上げによって住宅取得者の負担を緩和するために設けられた制度です。

似たような制度として住宅ローン控除がありますが、住宅ローン控除は、住宅ローンを多く借りられる収入が高い人ほど、軽減効果が高い性質があります。

そこで、すまい給付金制度では、住宅ローン控除で効果が小さい収入が低い方に対して、住宅ローン控除と合わせて負担を軽減させるために、収入が低い方ほど給付額が多くなっています。

ただし、収入が低くても誰もがもらえるわけではありません。

すまい給付金の条件には、大きくわけて「対象者条件」と「住宅条件(新築住宅・中古住宅)」の2つがありますので、詳細については【 すまい給付金の条件とは?利用できる対象者と住宅の種類を徹底解説! 】をご確認ください。

給付額は「都道府県民税の所得割額」で決まる

すまい給付金の給付額は、都道府県民税の所得割額で決まります。

都道府県民税の所得割額は、住民税の一部です。

住民税は、以下の計算式から求められます。

東京都の場合は、税法上の取り扱いが異なるため、以下のような名称となります。

更に、住民税は「所得割額」と「均等割額」に分かれます。

このことから、都道府県民税の所得割額が住民税の一部ということが分かります。

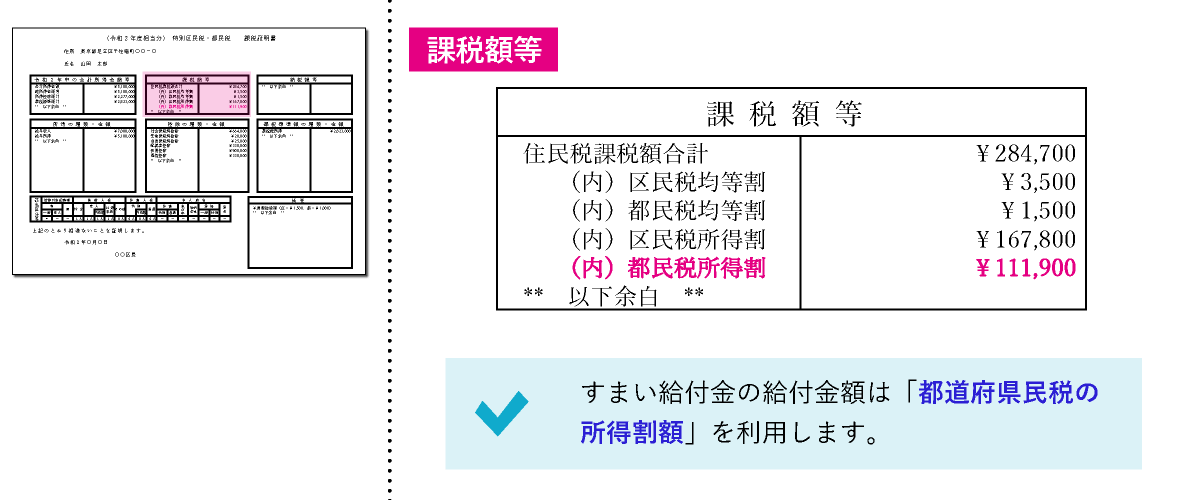

都道府県民税の所得割額は「課税証明書」で確認できる

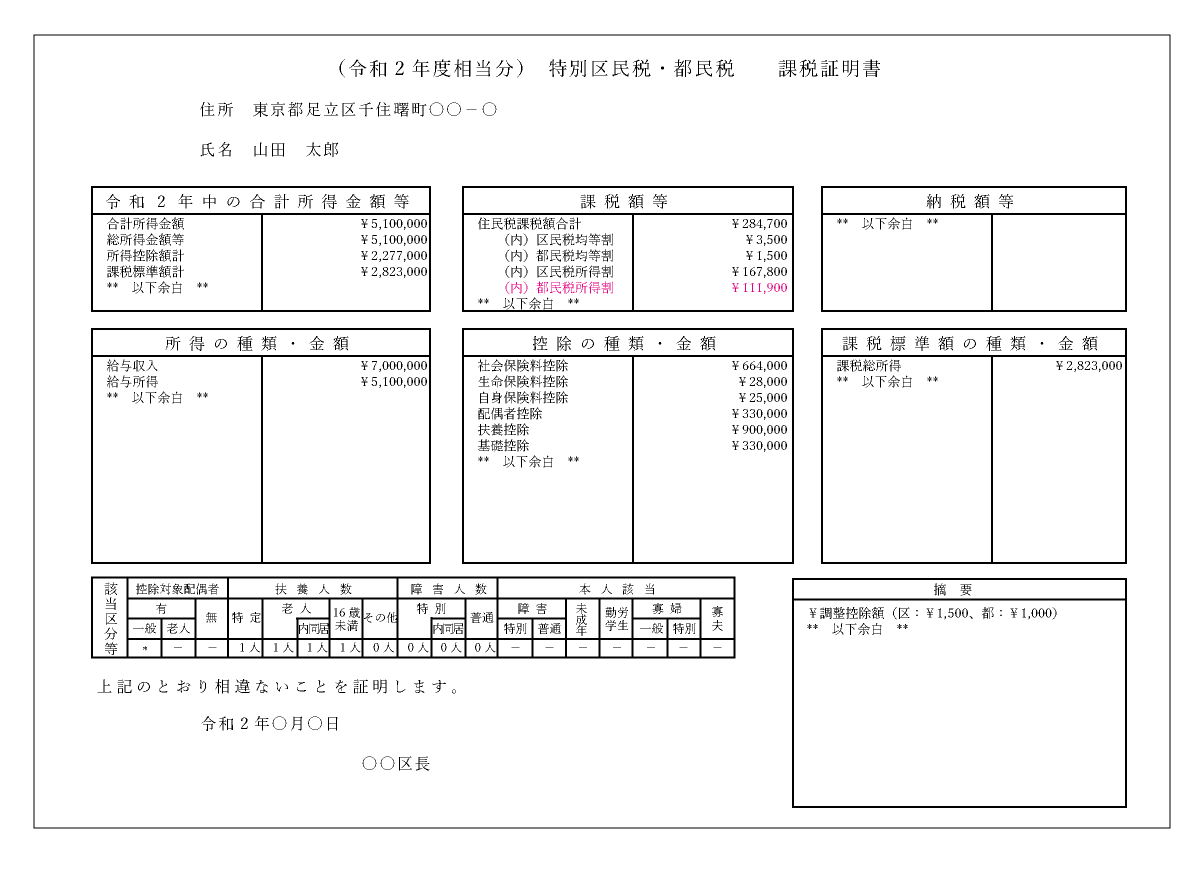

画像をクリックすると拡大します。

課税証明書とは 『住民税額を証明する書類』 です。

課税証明書は、各市区町村によって書式や項目が異なります。

「都道府県民税の所得割額」の確認方法

課税証明書は、各市区町村によって書式や項目が異なりますが、記載されている内容はほとんど同じような内容です。

課税証明書には、必ず住民税課税額の合計(年税額)が記載されています。

更に、住民税課税額の内訳として、以下のそれぞれの金額も記載されています。

- 都道府県民税の所得割額

- 都道府県民税の均等割額

- 市町村民税の所得割額

- 市町村民税の均等割額

こちらは、東京都の場合の課税証明書(見本)です。

こちらでは、「区民税均等割」「都民税均等割」「区民税所得割」「都民税所得割」に金額が記載されています。

この中の「都民税所得割:111,900円」がすまい給付金の給付額を求める際の利用される金額です。

東京都以外の道府県の場合は、「道民税の所得割」「府民税の所得割」「県民税の所得割」の金額を利用します。

「課税証明書」はすまい給付金申請の必要書類の1つ

例えば、新築住宅を購入して、すまい給付金を申請する際には、以下のような書類を提出しなければいけません。

- 給付申請書

- 不動産登記における建物の登記事項証明書・謄本

- 住民票の写し

- 個人住民税の課税証明書(非課税証明書)

- 工事請負契約書または不動産売買契約書の写し

- 住宅取得に係る金銭消費貸借契約書(住宅ローン契約書)の写し

- 給付金受取口座を確認できる書類(通帳等)の写し

すまい給付金申請の必要書類の中には「課税証明書」も含まれます。

すまい給付金申請は、「新築住宅と中古住宅」「住宅ローン払いと現金払い」「本人申請と代理受領」で必要書類の種類が変わりますので、注意が必要です。

すまい給付金申請の必要書類については【 すまい給付金申請の必要書類は?新築住宅と中古住宅で提出する書類の違い 】で詳しくまとめていますので、ご確認ください。

提出する課税証明書は「年度」に注意

すまい給付金申請時に提出する課税証明書には、「年度」の指定があります。

提出する課税証明書の年度は、以下のように、住宅が引き渡された時期によって、違いますので注意しましょう。

| 住宅が引き渡しされた時期 | 平成31年・令和元年 (2019年) |

令和2年 (2020年) |

令和2年 (2021年) |

|||

|---|---|---|---|---|---|---|

| 1~6月 | 7月~12月 | 1~6月 | 7月~12月 | 1~6月 | 7月~12月 | |

| 提出する課税証明書の年度 | 平成30年度 | 令和元年度 (平成31年度) |

令和2年度 | 令和3年度 | ||

| 対象となる収入期間 | 平成29年 | 平成30年 | 平成31年・令和元年 | 令和2年 | ||

引越し前の居住地の市区町村で発行したもの

更に、課税証明書は、新居がある市区町村ではなく、引越し前の居住地の市区町村で発行した課税証明書でなければいけません。

引越し後も市区町村が変っていない場合は問題ありませんが、別の市区町村に引っ越した際は、事前に課税証明書を発行しておきましょう。

課税証明書の入手方法

課税証明書(非課税証明書)は、市役所など課税証明書を発行できる機関で発行してもらえます。

市区町村役場に行けば、まず問題ないでしょう。

課税証明書(非課税証明書)を発行してもらうには、以下のような身分証明書と印鑑が必要となりますので、忘れず持参しましょう。

- 運転免許証

- マイナンバーカード

- 顔写真付きの住民基本台帳カード

- パスポート

まとめ

ここまで、すまい給付金申請に必要な「課税証明書」の入手方法やすまい給付金の計算で確認する項目について、わかりやすく説明してきました。

課税証明書は「年度」が特に重要ですので、間違わないようにしましょう。